Santé et sciences de la vie Actualité du secteur - 4e semestre 2019

S'abonner aux actualités du secteurSanté et sciences de la vie Actualité du secteur - 4e semestre 2019

S'abonner aux actualités du secteurVolume et valeur record des transactions dans les soins de santé en 2019

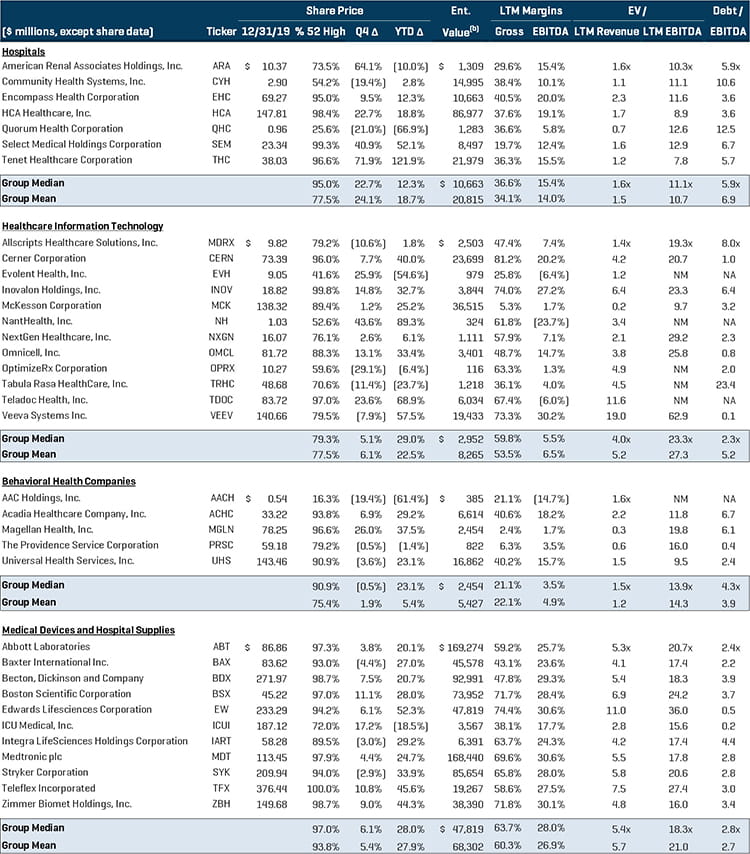

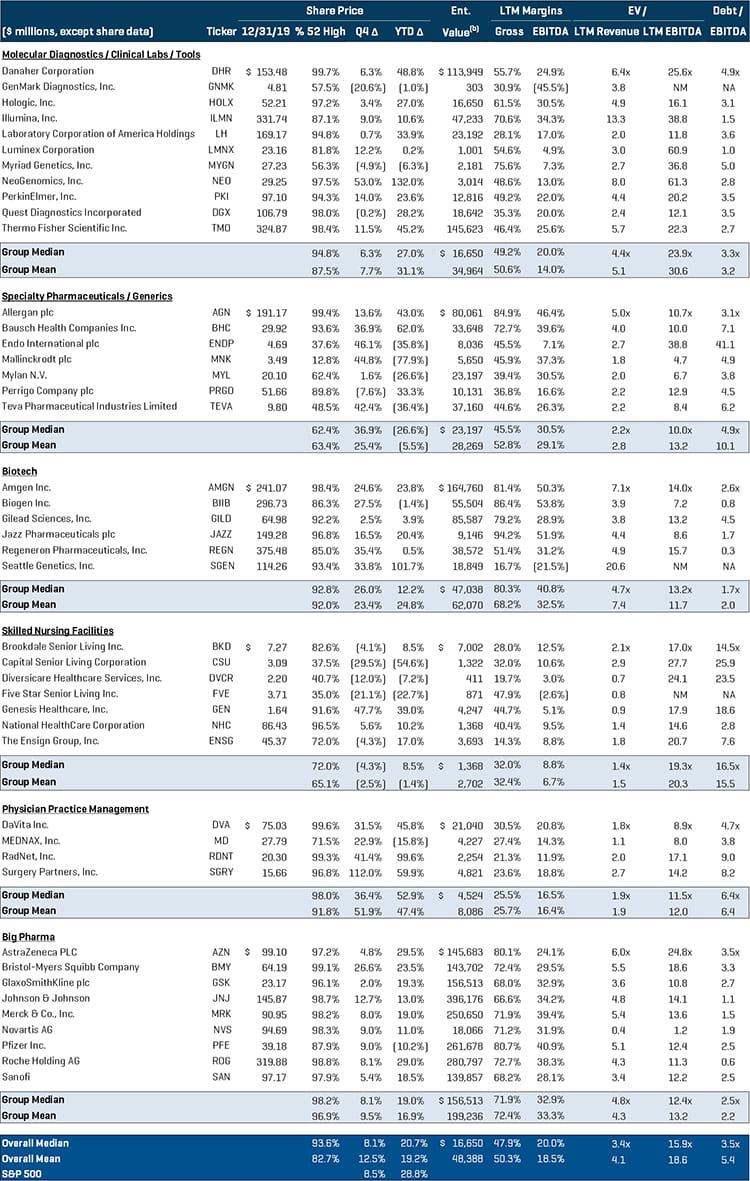

Le S&P 500 a augmenté de 8,5 % au cours du quatrième trimestre de 2019, tandis que les actions des services de santé et des sciences de la vie que nous suivons dans ce rapport ont bien performé au cours du trimestre, avec une hausse de 12,5 %. Le S&P 500 a augmenté de 28,8 % pour 2019, le cours moyen de Stout Healthcare Universe ayant augmenté de 19,2 % au cours de la même période.

La biotechnologie (+ 24,8 %), les diagnostics, outils et réactifs moléculaires (+ 31,1 %), les dispositifs médicaux et les fournitures hospitalières (+ 27,9 %) et les technologies de l'information sur les soins de santé (+ 22,5 %) ont tous affiché de bons résultats. Il n’existe pas suffisamment d’entreprises publiques de gestion de pratique médicale pure pour évaluer la performance de ce secteur, mais nous notons que le cours des actions de UnitedHealth Group a augmenté de 18,4 % en 2019.

Les produits pharmaceutiques spécialisés et les établissements de soins infirmiers qualifiés ont été les deux secteurs à déclarer des baisses du cours des actions en 2019, avec un repli de 5,5 % et de 1,4 % respectivement. Ce n'est pas surprenant compte tenu de l'action en justice liées à la crise des opioïdes, la pression des gestionnaires de prestations pharmaceutiques (PBM) et la concurrence qui affecte la pharmacie de spécialité. Les soins infirmiers qualifiés ont souffert de la piètre performance d'un certain nombre d'entreprises publiques qui n'ont pas bien géré leur dette, leur mix ou leur stratégie de remboursement et de gestion des coûts.

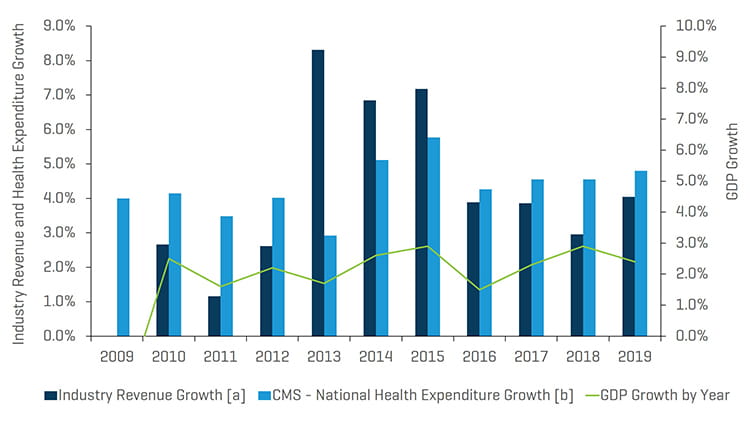

Comme le montre le graphique ci-dessous, l'univers des entreprises de santé de Stout a vu ses revenus croître de 4,4 % en 2019, ce qui était supérieur à la croissance du PIB.

Croissance historique des revenus des segments surveillés par Stout par rapport aux dépenses de santé annuelles et à la croissance du PIB

Notes :

[a] Pour chaque période, le chiffre d'affaires total correspond à la somme de toutes les sociétés figurant dans l'annexe (Analyse des sociétés de santé publiques).

[b] CMS suit les comptes nationaux des dépenses de santé (NHEA), qui correspondent aux estimations officielles des dépenses totales de santé aux États-Unis chaque année.

Source : www.cms.gov, tableaux NHEA historiques et projetés.

Points à retenir sur le marché des fusions et acquisitions :

- L'activité de fusions et acquisitions continue d'être robuste dans le secteur de la santé. Un volume de transactions solide au cours du quatrième trimestre a été enregistré avec 456 transactions annoncées et/ou clôturées, soit une légère augmentation (+443 transactions) par rapport au quatrième trimestre de 2018, mais cela reste en deçà du niveau record (482) atteint lors des deux premiers trimestres de cette année. La valeur globale des transactions annoncées et / ou conclues au quatrième trimestre 2019 s'est élevée à plus de 64 milliards de dollars, contre 42 milliards de dollars l'année précédente. Toutefois, nous notons que l'absence de méga fusions annoncées ou clôturées au cours de la période, comme certaines des transactions du Big Pharma annoncées et / ou conclues au premier semestre 2019, a entraîné une baisse de la valeur des transactions par rapport aux 133 milliards de dollars observés au deuxième trimestre de 2019. Nous mentionnerons également que les valeurs d'entreprise ne sont pas déclarées pour de nombreuses transactions privées, de sorte que le nombre total de transactions est une mesure plus fiable. D'un autre côté, les transactions les plus importantes impliqueront généralement un acheteur public.

- Nous avons observé des changements intéressants au niveau du lieu de l'activité, dont nous discutons ci-dessous. Les 127 transactions annoncées au quatrième trimestre de 2019, contre 131 au quatrième trimestre de 2018, ont constitué le deuxième niveau d'activité le plus élevé au cours des 16 derniers trimestres au moins, et les transactions annoncées et / ou conclues (les deux combinées) dans chaque trimestre de 2019 ont surpassé le trimestre de l'année précédente. Au cours des trois premiers trimestres de 2019, les transactions annoncées ont surpassé le trimestre correspondant de l'année précédente, ce qui signifie que l'activité devrait se maintenir aux niveaux de 2019 cette année, à moins que les élections ou un changement soudain de politique monétaire n'influent sur le comportement des vendeurs. Il est également possible que les vendeurs se dépêchent de sortir des investissements avant les élections, auquel cas nous supposons que les offres annoncées après les élections pourraient chuter. Un changement de régime politique pourrait également avoir un impact dans la mesure où il influe sur les taux d'intérêt, les taux d'imposition ou réglemente les soins de santé ou les activités de fusion des soins de santé par d'autres moyens, tels que les soins de santé pour tous proposés par Bernie Sanders ou la rhétorique d'Elizabeth Warren sur la dette des obligations de capital-investissement.

- Au total, 1 880 transactions ont été annoncées et conclues en 2019, soit une augmentation de 19,7 % par rapport aux 1 507 transactions de 2018. La valeur totale des transactions annoncées et / ou conclues était de 400 milliards de dollars en 2019, une hausse de 64,7 % en raison des grandes fusions pharmaceutiques annoncées et / ou conclues au cours des deux premiers trimestres de l'année.

- Les multiples de la valeur d'entreprise par rapport au BAIIA pour les secteurs cotés en bourse dans ce rapport ont continué de grimper en 2019 pour les hôpitaux, les sociétés de santé comportementale, les diagnostics moléculaires / laboratoires / outils cliniques, les instruments médicaux et les fournitures hospitalières et les établissements de soins infirmiers qualifiés (voir l'analyse dans les tableaux ci-dessous).

Analyse de l'activité de fusions et acquisitions du sous-secteur de la santé, observations et tendances

United Optum semble s'emparer du monde de la santé. Une tendance intéressante que nous avons observée dans le domaine des fusions et acquisitions du secteur des soins de santé a été l'acquisition par United OptumRx des distributeurs de spécialités pharmaceutiques Avella Specialty Pharmacy et Diplomat Pharmacy, vraisemblablement pour réduire ses coûts pharmaceutiques et capturer la marge des médicaments. Ces distributeurs spécialisés en pharmacie gèrent la distribution de médicaments coûteux pour les patients atteints de maladies complexes. United a également fait l'acquisition récemment de Genoa Healthcare, une société de pharmacie spécialisée qui offre des services de télépsychiatrie et de gestion des médicaments aux patients en santé comportementale. Cette acquisition a permis d'ajouter 435 pharmacies à l'organisation de gestion des prestations pharmaceutiques OptumRx.

La société a également acheté des cabinets de médecins tels que Davita Medical Group pour développer son réseau de médecins et ainsi accroître son attrait pour les groupes d'employeurs et encore une fois pour maîtriser les coûts et améliorer la marge, espérons-le tout en améliorant la qualité des soins.

United s'est également concentré sur des accords de soins davantage fondés sur la valeur (rémunération à la performance plutôt que rémunération à l'acte), ces contrats représentant environ la moitié de leur volume.

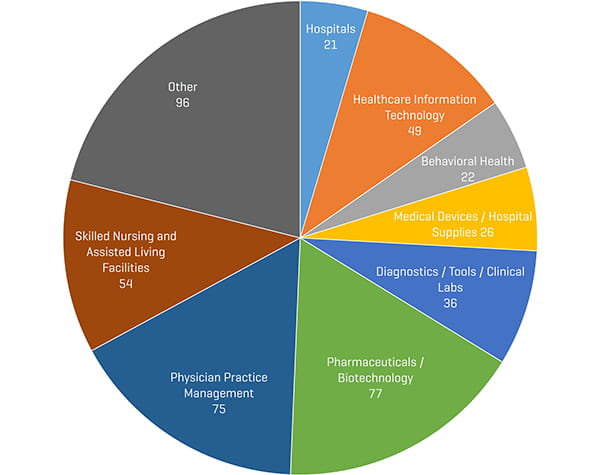

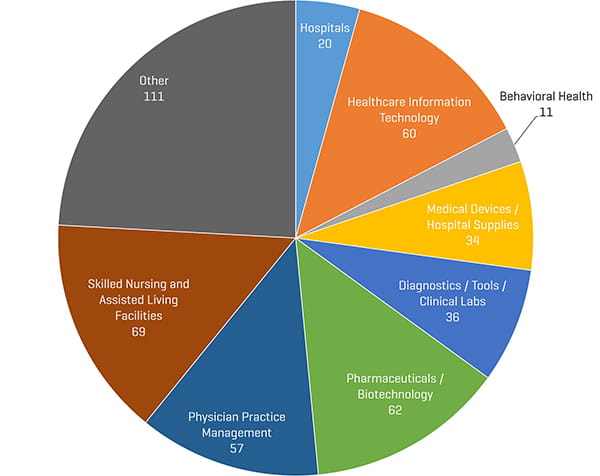

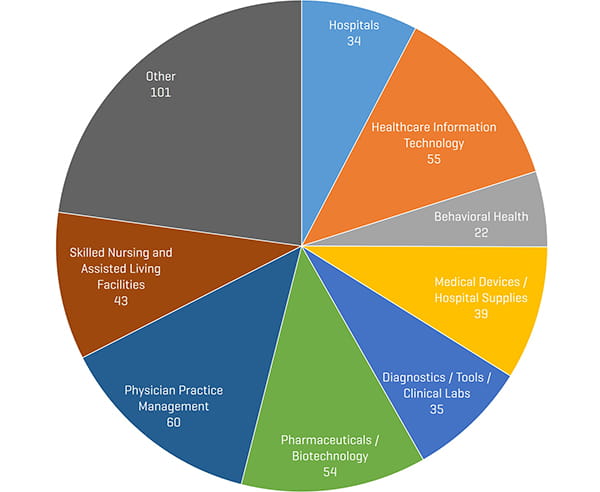

La consolidation du secteur de la gestion des cabinets médicaux a été de nouveau solide, avec 75 opérations annoncées/clôturées au cours du quatrième trimestre, soit une hausse par rapport aux 60 opérations de l'année précédente. Cela représente également une hausse par rapport aux 57 transactions du troisième trimestre 2019. Eyecare Partners, l'un des plus grands cabinets d'ophtalmologie et d'optométrie des États-Unis, soutenu par la FFL, aurait été acquis pour 2,2 milliards de dollars par Partners Group et l'ophtalmologie continue d'être un secteur extrêmement prometteur. L'activité de gestion de cabinets médicaux (PPM) continue d'être globale avec de nombreux ajouts au cours du trimestre dans de nombreuses sous-spécialités différentes, y compris la dermatologie, les soins dentaires, la fertilité, l'urologie, les soins d'urgence et d'autres domaines.

Les produits pharmaceutiques et la biotechnologie ont réalisé une augmentation notable du flux des transactions, passant à 77 transactions au quatrième trimestre de 2019, contre 62 au quatrième trimestre de 2018 et 54 au troisième trimestre de 2019. Neuf des plus importantes transactions au quatrième trimestre étaient des transactions dans le secteur pharmaceutique et biotechnologique, et celles-ci représentaient 70 % de ces transactions avec des valeurs déclarées. International Flavors and Fragrances a été la plus importante transaction du trimestre, avec l'achat des activités Nutrition et Biosciences de DuPont pour 26,2 milliards de dollars. Novartis a également acquis la société Medicines pour 9,5 milliards de dollars, tandis que Roche, Sanofi, Astellas et Merck restent également des acheteurs actifs. L'activité d'acquisition s'est répartie dans tous les domaines thérapeutiques, notamment les maladies cardiovasculaires, l'oncologie, les maladies rares, les maladies oculaires telles que la DMLA, etc. Entre la rhétorique de l'administration Trump sur le coût des médicaments plus élevé aux États-Unis que dans les pays voisins ou celles des candidats démocrates soulignant le coût élevé de l'insuline et d'autres médicaments, nous pouvons conclure que la pression sur l'industrie pharmaceutique perdurera. Big Pharma a encore besoin d'un pipeline et continuera de faire des acquisitions. Du côté de la fabrication de contrats pharmaceutiques, Enhanced Healthcare a acquis Pharmaceutical Associates.

Les soins infirmiers qualifiés et les résidences pour personnes âgées continuent d'afficher des niveaux d'activité élevés. 54 transactions ont été réalisées dans le domaine des soins infirmiers qualifiés / logements pour personnes âgées au cours du trimestre, contre 43 au trimestre de l'année précédente, toutefois cela reste inférieur au chiffre du troisième trimestre de 2019 (69). Néanmoins, nous pensons que les activités de fusions et acquisitions dans ce secteur continueront de se situer au-dessus des niveaux normalisés étant donné l'augmentation des évaluations dans les transactions privées et les changements en termes de remboursement, qui rendent la concurrence et la rentabilité des petits opérateurs plus complexe.

Pour lesdispositifs médicaux et fournitures, 26 transactions ont été enregistrées au cours du trimestre, contre 39 il y a un an. Il semble que l'activité de fusions et acquisitions ait un peu ralenti dans ce domaine, et nous n'avons pas observé beaucoup de transactions importantes au quatrième trimestre. Cynosure a été acquis par CD&R. Il semble y avoir peu de modules complémentaires convaincants actuellement, à l'exception du domaine de la fabrication OEM, où nous nous prévoyons une consolidation continue, ce qui semblait évident lors de nos récentes conversations à la conférence MD&M West.

Le secteur desdiagnostics/outils/laboratoires cliniques continue de stagner, avec 36 transactions au quatrième trimestre, contre 36 au trimestre précédent et 35 il y a un an. Nous pensons que la médecine de précision / les diagnostics personnalisés continueront de générer une croissance significative dans ce sous-secteur à l'avenir, car l'intelligence artificielle, une meilleure puissance de calcul et des algorithmes plus performants conduisent à une meilleure adéquation du profil génétique d'un patient avec les thérapies ciblées adéquates.

Les technologies de l'information sur les soins de santé ont enregistré 49 transactions au cours du trimestre, contre 55 l'année précédente et 60 durant le trimestre précédent. Nous pensons que la croissance se poursuivra dans des domaines tels que la gestion du cycle des revenus, les dossiers médicaux électroniques, le codage et la facturation, la planification des patients, l'IA, le stockage en nuage, la gestion et le suivi des actifs, et dans d'autres domaines où il y aura un état pérenne de remboursement et des évolutions des réglementations des soins de santé.

Opérations de fusions et acquisitions au 4e trimestre 2019 : volume et valeur

Source : S&P Capital IQ et recherches sectorielles de Stout

Transactions de fusions et acquisitions historiques : Annoncée vs conclue

Source : S&P Capital IQ et recherches sectorielles de Stout

Opérations de fusions et acquisitions par segment du 4e trimestre 2019

Source : S&P Capital IQ et recherches sectorielles de Stout

Opérations de fusions et acquisitions par segment du 3e trimestre 2019

Source : S&P Capital IQ et recherches sectorielles de Stout

Opérations de fusions et acquisitions par segment du 4e trimestre 2018

Source : S&P Capital IQ et recherches sectorielles de Stout

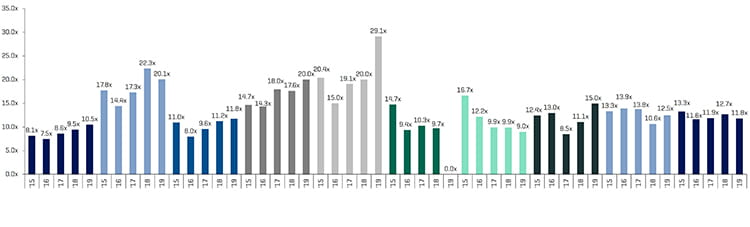

Sociétés cotées comparables : ratios d'EBITDA historiques et prévisionnels

Source : S&P Capital IQ ; ratios calculés à partir des données de sociétés comparables suivies par Stout

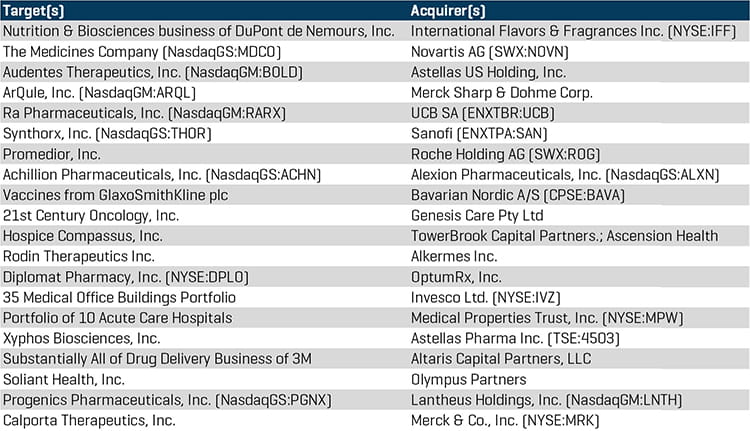

Transactions de fusions et d’acquisitions notables au 4e trimestre 2019

International Flavors & Fragrances Inc. (NYSE : IFF) a annoncé l'achat des activités Nutrition et Biosciences de Dupont de Nemours, Inc. Cette acquisition a été la plus importante transaction de soins de santé du trimestre, avec 26,2 milliards de dollars. DuPont recevra un paiement en espèces d'environ 7 milliards de dollars et la nouvelle entité aura environ 4,0 fois le BAIIA de la dette, soit le double de la moyenne des sociétés du S&P 500.

Novartis AG (SWX : NOVN) a conclu son acquisition de The Medicines Company (NasdaqGS : MDCO), le fabricant d'Inclisiran, une petite thérapie d'interférence à l'ARN à l'étude pour évaluer sa capacité à réduire le cholestérol des lipoprotéines de basse densité.

Astellas Pharma Inc. a annoncé son accord définitif pour acquérir Audentes Therapeutics, Inc (NasdaqGM : Bold). L'acquisition représente une étape clé dans l'approche des zones de concentration d'Astellas, car elle ajoute une cinquième zone de concentration principale dans la régulation génétique.

Merck (NYSE : MRK) a annoncé son acquisition de ArQule, Inc. (Nasdaq : ARQL), une société biopharmaceutique axée sur la découverte et le développement d'inhibiteurs de kinase pour le traitement des patients atteints de cancer et d'autres maladies.

UCB SA (ENXTBR : UCB) a conclu un accord pour faire l'acquisition de Ra Pharmaceuticals, Inc. (NasdaqGM : RARX). L'acquisition permettra à UCB d'améliorer les options de traitement pour les personnes atteints de myasthénie grave et d'autres maladies rares.

Sanofi (ENXTPA : SAN) prévoit de renforcer son pipeline d'immuno-oncologie grâce à l'acquisition de Synthorx, Inc. (NasdaqGS : THOR).

Roche Holding AG (SWX: ROG) a conclu un accord en vue de l'acquisition de Promedior, un développeur de thérapies pour les maladies fibrotiques au stade clinique basé à Lexington (Massachussetts), pour un montant pouvant atteindre 1,39 milliard de dollars.

Alexion Pharmaceuticals, Inc. (NasdaqGS : ALXN) a annoncé son acquisition de Achillion Pharmaceuticals, Inc. (NasdaqGS : ACHN) dans une transaction initiale entièrement en espèces pour 6,30 dollars US par action et une transaction totale pouvant atteindre 8,30 dollars US par action avec des éventuelles contreparties conditionnelles supplémentaires.

Bavarian Nordic A/S (CPSE : BAVA) a conclu son acquisition de GlaxoSmithKline plc (vaccins Rabipur/Rabavert et Encepur). Bavarian Nordic estime que la meilleure allocation des capacités découlant de l'intégration des vaccins dans ses sites de production et de remplissage-finition entraînera de futures réductions de coûts.

La société australienne Genesis Care Pty Ltd. a annoncé son acquisition d'un fournisseur américain de radiothérapie et de traitements intégrés du cancer, 21st Century Oncology. Les patients atteints de cancer dans des communautés aux États-Unis devraient bénéficier d'un accès accru à des soins anticancéreux de haute qualité.

Principales opérations de fusions et acquisitions du 4e trimestre 2019