2019 年医疗保健行业创纪录的交易量和交易额

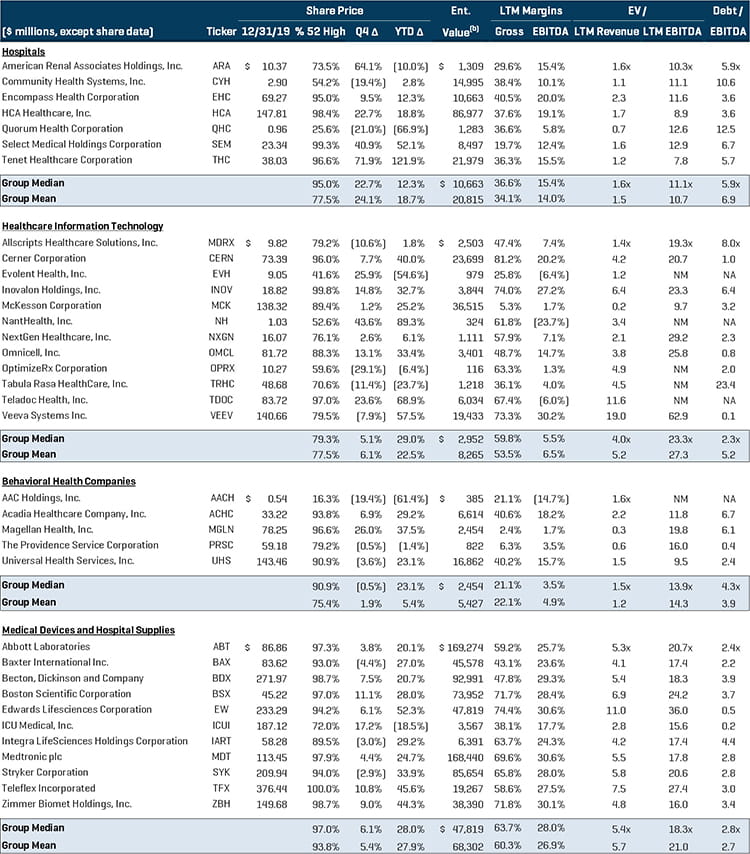

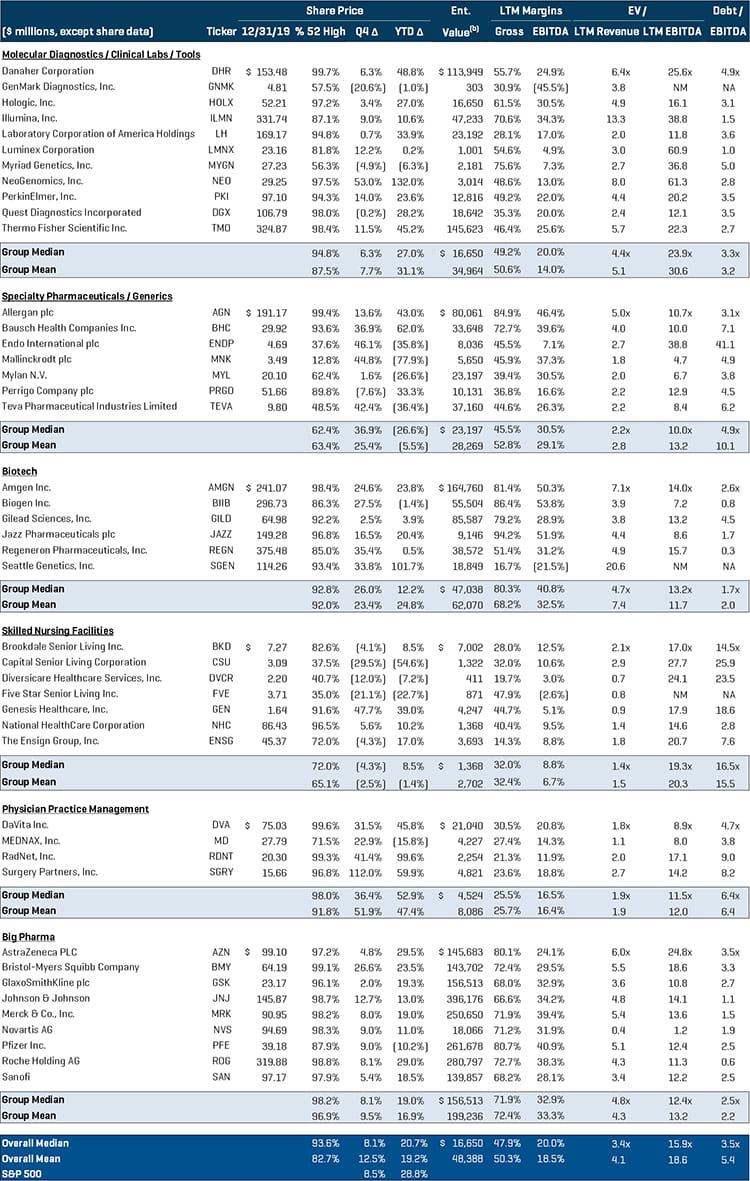

标准普尔 500 指数在 2019 年第四季度增长了 8.5%,而我们在本报告中追踪的医疗保健服务和生命科学行业的股票在本季度表现良好,增长 12.5%。标准普尔 500 指数在 2019 年增长了 28.8%,Stout Healthcare Universe 平均股价同期上涨 19.2%。

生物技术 (+24.8%)、分子诊断/工具/试剂 (+31.1%)、医疗器械和医院用品 (+27.9%) 及医疗保健信息技术 (+22.5%) 均表现强劲。目前没有足够的专门从事医师执业管理的公众公司评估这些领域的表现,但我们注意到,UnitedHealth Group 的股价在 2019 年上涨了 18.4%。

专项药和专业护理机构领域在 2019 年股价有所下跌,分别下跌 5.5% 和 1.4%。考虑到阿片类药物危机引起的大量诉讼、药品福利管理机构 (PBM) 施加的压力以及竞争对专项药造成的影响也就不足为奇了。很多未能妥善管理债务、组合或报销和成本管理策略的上市公司业绩不佳,伤及专业护理行业。

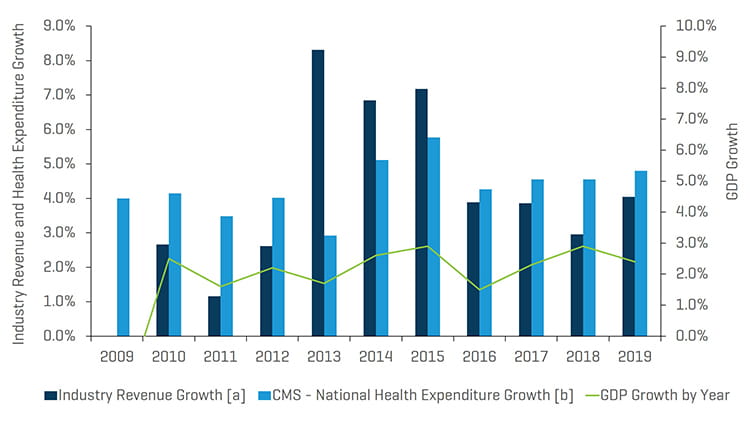

如下图所示,Stout 公司 Healthcare Universe 的收入在 2019 年增长了 4.4%,高于 GDP 增长。

Stout 监测的细分市场历史收入增长与年度医疗保健支出和 GDP 增长对比

备注:

[a] 每段时期的总收入数据均来自附录(医疗保健上市公司分析)中列出的所有可比公司的收入总和。

[b] CMS 对美国国家医疗支出账户 (NHEA) 进行跟踪,后者是美国每年医疗保健总支出的官方估计。

来源:www.cms.gov,历史和预测 NHEA 表。

并购市场关键要点:

- 医疗保健行业的并购活动依然强劲。第四季度公布和/或完成 456 笔交易,较 2018 年第四季度的 443 笔略有增加,但低于今年前两个季度均达到的最高纪录 482 笔。2019 年第四季度公布和/或完成的交易总额超过 640 亿美元,而前年同期为 420 亿美元。但我们注意到,本季度没有公布或完成大型兼并交易,如 2019 年上半年公布和/或完成的一些大型制药公司交易,导致交易额与第二季度达到的 1330 亿美元相比有所下滑。我们还要提到的是,很多私人交易的企业价值并未报告,因此交易总量是更为可靠的指标。另一方面,规模最大的交易通常将涉及公共买家。

- 我们发现交易发生的领域出现了一些有趣的变化,详见下文。2019 年第四季度公布了 127 笔交易(2018 年同期为 131 笔),是至少最近 16 个季度中的第二高交易水平,而且 2019 年每个季度公布和/或完成的交易(两者合计)均超出前年同期。2019 年的前三个季度,公布的交易均超过前年同期,这意味着今年的交易应保持在 2019 年的水平,除非选举或货币政策的突然变化影响卖方的行为。卖家也有可能在选举前竞相退出,在这种情况下,我们认为选举后公布的交易可能下滑。政治体制的变化也可能影响到利率、税率或以其他方式监管医疗保健行业或该行业的兼并活动,如 Bernie Sanders 的《全民医疗保健》或 Elizabeth Warren 关于私募股权债务的言论。

- 2019 年公布和完成的交易总量为 1880,较 2018 年的 1507 增长 19.7%。2019 年公布和/或完成的交易总额为 4000 亿美元,增长 64.7%,这归功于前两个季度公布和/或完成的大型制药公司的兼并交易。

- 2019 年,本报告中医院、行为健康公司、分子诊断/临床实验室/工具、医疗器械和医院用品以及专业护理机构公开交易领域的 EBITDA 企业价值倍数持续攀升(请参阅下表中的分析)。

医疗保健子行业并购活动分析、观察和趋势

United Optum 似乎计划接管医疗保健行业。我们在医疗保健行业的并购中观察到一个有趣的趋势,United OptumRx 收购了 Specialty Pharma 的分销商 Avella Specialty Pharmacy 和 Diplomat Pharmacy,想必是为了降低制药成本,提高利润率。Specialty Pharmacy 的这些分销商负责分销身患复杂疾病的患者所用的昂贵药物。United 最近还收购了 Genoa Healthcare,后者是一家专项药店公司,为行为健康患者提供远程精神病治疗服务和药物管理。这次收购为保险公司的 PBM OptumRx 增加了 435 个药店。

他们还一直在收购医师业务,如 Davita Medical Group,目的是建立医师网络,增加对用人单位的吸引力,也是为了控制成本和提高利润率,同时希望提高护理质量。

United 还一直致力于提供更多基于价值的护理服务(论质计酬而非论量计酬),这些合同估计占其合同总量的一半。

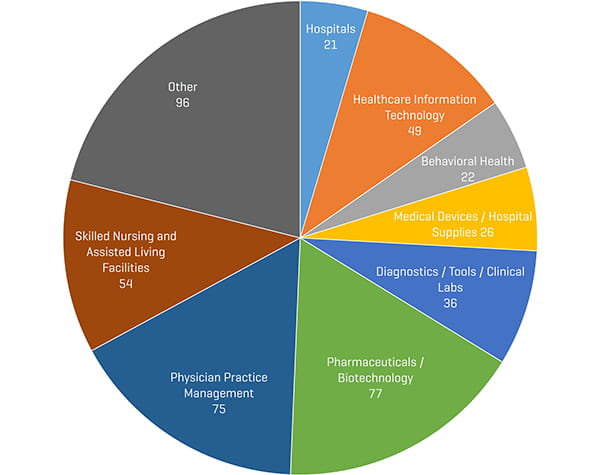

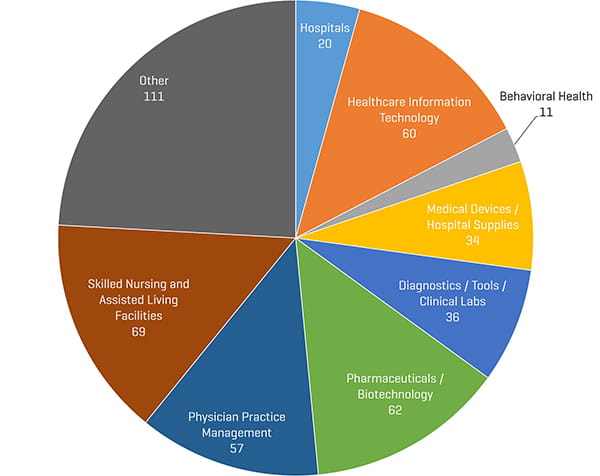

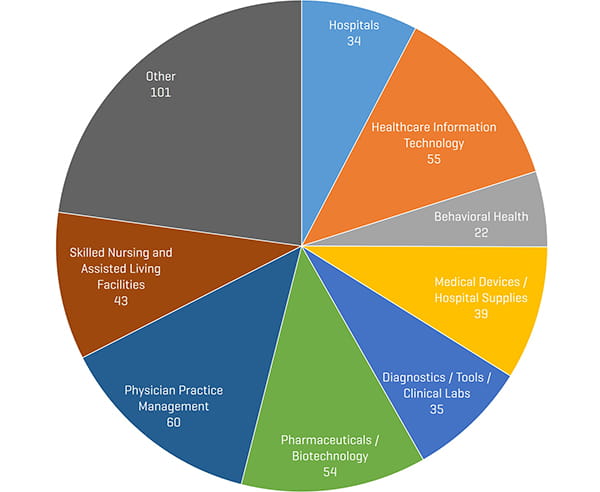

医师执业管理领域的合并保持强劲,第四季度公布/完成了 75 笔交易,高于前年同期的 60 笔,较 2019 年第三季度的 57 笔也有所增加。FFL 支持的 Eyecare Partners 是美国最大的眼科和验光服务提供商之一,据报道已被 Partners Group 以 22 亿美元的价格收购,眼科仍是热门领域。整个 PPM 领域依然非常活跃,本季度在许多不同的子领域都有很多附加收购,包括皮肤科、牙科、生育科、泌尿科、急诊科和其他领域。

制药/生物技术领域的交易量显著增加,2019 年第四季度增加至 77 笔,而 2018 年同期为 62 笔,2019 年第三季度为 54 笔。本季度规模最大的交易中有九笔出现在制药和生物技术领域,占报告总额的 70%。本季度规模最大的一笔交易是 International Flavors and Fragrances 以 262 亿美元收购了杜邦的营养与生物科学部。Novartis 还以 95 亿美元收购了 Medicines Company,而 Roche、Sanofi、Astellas 和 Merck 也仍然是活跃的买家。收购活动已遍布治疗领域,包括心血管疾病、肿瘤、罕见疾病、AMD 等眼科疾病。特朗普政府表示美国药品成本高于邻国,民主党候选人指出胰岛素和其他药物的成本高昂,在这样的舆论下制药行业将继续承受压力。大型制药公司仍需要渠道,将会继续收购。在制药合同制造方面,Enhanced Healthcare 收购了 Pharmaceutical Associates。

专业护理和老年人住宅领域继续保持较高的活跃度。本季度专业护理/老年人住宅领域达成了 54 笔交易,而前年同期为 43 笔,但与 2019 年第三季度的 69 笔相比有所下降。尽管如此,我们认为该领域的并购活动将继续高于正常水平,原因是私人交易的估值有所上升,而且报销政策的变化使得小型运营商的竞争和盈利变得更加复杂。

医疗器械和用品领域在本季度达成 26 笔交易,低于前年同期的 39 笔。该领域的并购活动似乎有所放缓,第四季度大规模交易不多。Cynosure 被 CD&R 收购。除了我们预计合并交易会继续保持的 OEM 制造领域外,目前引人注目的附加收购似乎数量有限,从我们最近在美国医疗器械及设计博览会西部展上的对话中可以明显看出这一点。

诊断/工具/临床实验室领域在第四季度达成 36 笔交易,与上一季度持平,而前年同期为 35 笔。我们认为,随着人工智能、更强大的计算能力和算法提升患者的基因序列与合适的靶向治疗之间的匹配度,精准医疗/个性化诊断将会继续推动该子领域的强劲增长。

医疗保健信息技术领域在本季度达成 49 笔交易,而前年同期为 55 笔,上一季度为 60 笔。我们认为,收入周期管理、电子病历、编码和账单、病患排程、AI、云存储、资产管理和追踪等领域将会持续增长,并且医疗保健行业会不断出现报销和监管方面的变化。

2019 年第四季度并购交易:交易量和交易额

来源:S&P Capital IQ 和 Stout 行业研究

历史并购交易:已公布与已完成的交易

来源:S&P Capital IQ 和 Stout 行业研究

2019 年第四季度并购交易(按细分市场)

来源:S&P Capital IQ 和 Stout 行业研究

2019 年第三季度并购交易(按细分市场)

来源:S&P Capital IQ 和 Stout 行业研究

2018 年第四季度并购交易(按细分市场)

来源:S&P Capital IQ 和 Stout 行业研究

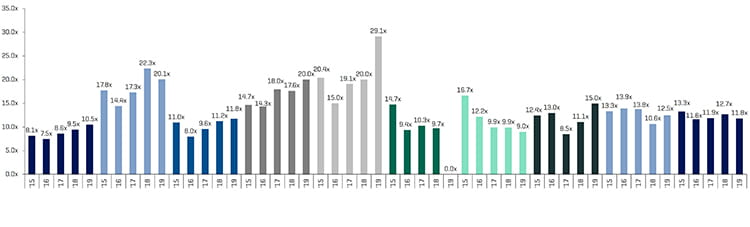

可比上市公司:历史和远期 EBITDA 倍数

来源:S&P Capital IQ;从 Stout 追踪的所有可比公司计算得出的倍数

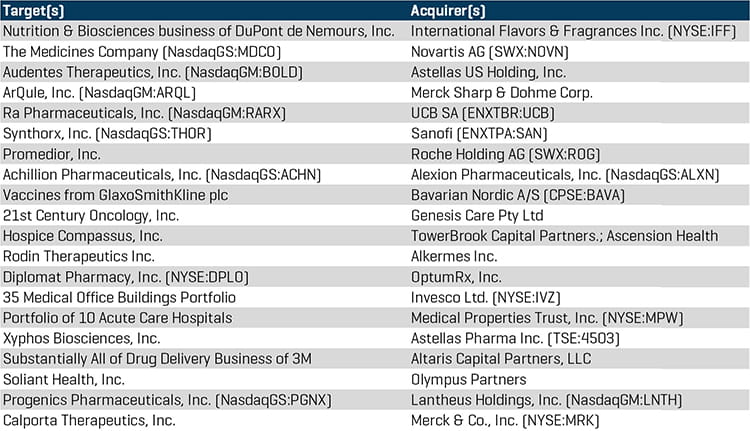

2019 年第四季度值得注意的并购交易

International Flavors & Fragrances Inc.(NYSE:IFF)宣布收购 Dupont de Nemours, Inc. 的营养与生物科学部。此项收购是本季度医疗保健行业规模最大的交易,交易额 262 亿美元。杜邦将收到约 70 亿美元的现金付款,新公司的 EBITDA 债务比约为 4 倍,是标准普尔 500 指数一般公司的两倍。

Novartis AG(SWX:NOVN)完成了对 Inclisiran 制造商 The Medicines Company(NasdaqGS:MDCO)的收购。Inclisiran 是一种小分子 RNA 干扰药物,尚处于研究阶段,旨在评估其能否降低低密度脂蛋白胆固醇水平。

Astellas Pharma Inc. 宣布了收购 Audentes Therapeutics, Inc(NasdaqGM:Bold)的最终协议。此次收购代表 Astellas 重点领域模式迈出的关键一步,因为该公司正在设立第五个核心重点领域—基因调控。

Merck(NYSE:MRK)宣布收购 ArQule, Inc.(Nasdaq:ARQL),后者是一家生物制药公司,致力于激酶抑制剂的发现和开发,用于治疗癌症和其他疾病的患者。

UCB SA(ENXTBR:UCB)已达成收购 Ra Pharmaceuticals, Inc.(NasdaqGM:RARX)的协议。UCB 将凭借此次收购为重症肌无力和其他罕见疾病的患者提供更好的治疗选择。

Sanofi(ENXTPA:SAN)计划通过收购 Synthorx, Inc.(NasdaqGS:THOR)拓展肿瘤免疫领域的渠道。

Roche Holding AG(SWX:ROG)已同意以高达 13.9 亿美元的价格收购位于马萨诸塞州列克星敦的 Promedior,后者是一家纤维化疾病疗法临床开发公司。

Alexion Pharmaceuticals, Inc.(NasdaqGS:ALXN)宣布收购 Achillion Pharmaceuticals, Inc.(NasdaqGS:ACHN),首期付款现金交易每股 6.3 美元,交易总额每股高达 8.3 美元,可能附带或有对价。

Bavarian Nordic A/S(CPSE:BAVA)完成了对 GlaxoSmithKline plc 旅行疫苗 rabipur/rabavert 和 encepur 的收购。Bavarian Nordic 认为,通过将疫苗整合到生产和罐装加工设施提高产能利用率,未来可以降低成本。

澳大利亚的 Genesis Care Pty Ltd. 宣布收购美国放射治疗和综合癌症治疗提供商 21st Century Oncology。预计美国各地社区的癌症患者都将因获得更多高质量癌症护理受益匪浅。

2019 年第四季度规模最大的并购交易