Énergie Actualité du secteur- 1er trimestre 2019

S’abonner aux actualités du secteurÉnergie Actualité du secteur- 1er trimestre 2019

S’abonner aux actualités du secteurLa reprise du brut distance les marchés d’actions des services pétroliers

Alors que presque toutes les classes d’actifs ont connu des baisses significatives au cours du quatrième trimestre 2018, cette tendance s’est inversée au premier trimestre 2019 puisque la plupart des classes d’actifs se sont sensiblement redressées. Plus particulièrement, le marché du pétrole brut a assisté à l’un de ses meilleurs trimestres en près d’une décennie, souligné par une augmentation de 32,4 % des prix du pétrole brut WTI (augmentation de 27,1 % des prix du pétrole brut Brent). Les gains sont dus à des stocks plus limités de pétrole brut et des signes plutôt positifs pour l’économie mondiale (particulièrement aux États-Unis et en Chine). L’OPEP a soutenu les marchés du pétrole brut avec des réductions de production qui ont poussé la production du groupe vers son niveau le plus bas en 4 ans avec comme éléments clés de la baisse de l’offre l’Arabie saoudite (prévue), le Venezuela et la Libye (non prévus). De plus, plusieurs producteurs aux États-Unis continuent à recommander de vivre sur le flux de trésorerie, ce qui pourrait modérément étouffer la production locale. Tandis qu’un certain nombre d’analystes prévoient des dépenses réduites de forage et d’exécution aux États-Unis en 2019 à cause des restrictions budgétaires précitées, l’Agence américaine pour l’information sur l’énergie (EIA) prévoit que la production de pétrole brut et de gaz naturel en 2019 dépassera celle de 2018 en raison d’une plus grande efficacité et de l’amélioration de la capacité d’acheminement. L’ouest du Texas (le Bassin permien) et le Nord-Est (bassins de Marcellus et Utica) devraient, respectivement, être en tête de la production de pétrole brut et de gaz naturel.

Points clés du premier trimestre :

- Les prix du pétrole brut ont terminé le trimestre à un niveau sensiblement élevé de plus de 32 %.

- Le gaz naturel s’est montré également instable, terminant avec une baisse de 9,5 % pour le trimestre

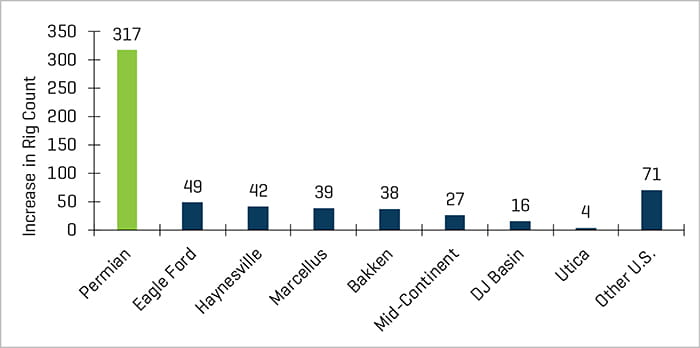

- Le Bassin permien reste le principal noyau de l’activité d’exploration et d’exploitation pétrolières en Amérique du Nord

- Les résultats financiers, y compris la croissance des revenus et des marges, se sont stabilisés au quatrième trimestre 2018. Les attentes en matière de performances se sont adoucies pour le premier trimestre 2019 mais restent positives pour le reste de l’année 2019, puisque les prix des matières premières reprennent et que les marchés d’actions réagissent en conséquence. La production et l’entretien des puits, l’équipement et le forage de puits demeurent les segments de tête en glissement annuel, alors que l’activité offshore continue de décliner

- Les niveaux d’évaluation des marchés publics ont également augmenté de façon significative pendant le trimestre (avec une augmentation de 13 % de l’indice S&P 500).

- Les opérations de production, d’entretien des puits et de fabrication restent les segments les plus actifs, mais l’activité de services géophysiques et de réservoirs ont entamé une reprise durant le trimestre

Pétrole brut et gaz naturel

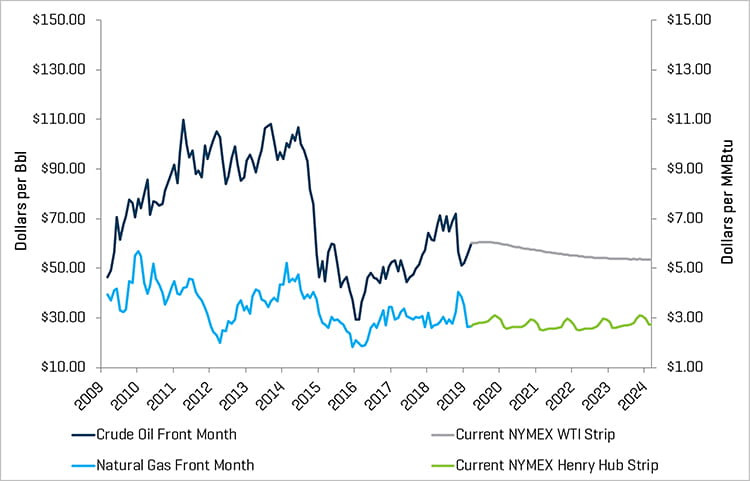

Les prix du pétrole brut WTI ont terminé le premier trimestre en étant sensiblement plus élevés, passant de 45,41 $ à 60,14 $ le baril. Ceci a représenté la plus forte progression trimestrielle des prix du pétrole brut depuis le deuxième trimestre 2009. Les prix du pétrole brut WTI ont également augmenté pendant 40 jours (sur 61 jours de négociation) au cours du trimestre, soulignant la dynamique positive constante. La hausse est le résultat de deux facteurs : 1) des stocks de pétrole brut plus limités en raison d’une réduction considérable de la production de l’OPEP (particulièrement de l’Arabie saoudite et du Venezuela) ; et 2) d’une croissance mondiale plus forte que prévu (les données récentes de fabrication provenant de la Chine et des États-Unis se sont avérées positives), ce qui a renforcé les attentes exigeantes en matière de pétrole brut.

Emboîtant le pas du quatrième trimestre 2018, le gaz naturel a connu une instabilité continue au cours du premier trimestre ; pendant 13 jours au cours du trimestre, les prix du gaz naturel ont fluctué de plus de 3 %. Les prix du gaz naturel ont augmenté à la fin du trimestre en raison de températures plus froides que prévu. Toutefois, l’EIA s’attend à des prix relativement stables tout au long de l’année 2019 puisque l’on prévoit que l’incidence de la demande croissante induite par les utilisateurs finaux des secteurs industriel, pétrochimique et du gaz naturel liquéfié sera modérée par un niveau de production record continu.

Prix du pétrole brut (WTI) et du gaz naturel (Henry Hub)

Source : Bloomberg, au 31 mars 2019

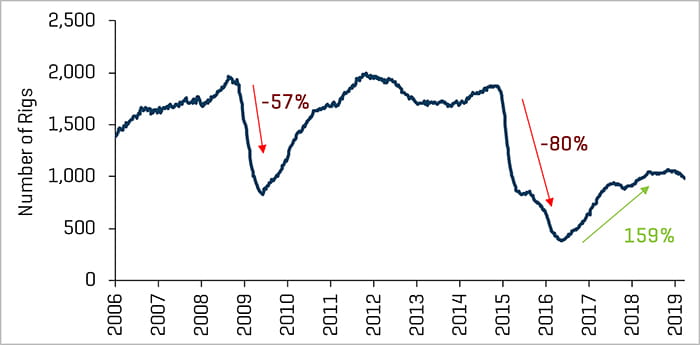

Le marché nord-américain continue d’être le témoin de son efficacité de forage et d’exécution, ainsi que d’une croissance de la production. La production de pétrole brut aux États-Unis a dépassé les 11 millions de barils par jour en août 2018 et a maintenu un niveau supérieur à 11 millions de barils par jour depuis lors. Toutefois, un certain nombre de producteurs s’intéressent principalement à vivre sur le flux de trésorerie et ont des plans de forage et d’exécution modérés pour 2019. Le nombre moyen de puits de pétrole terrestres aux États-Unis a baissé de 77, passant de 1 083 à 1 006 au cours du trimestre. La plupart des régions ont enregistré des baisses du nombre de leurs installations de forage, à l’exception de Haynesville, Bakken et Marcellus.

Chiffres historiques des installations de forage aux États-Unis

Source : Baker Hughes

Augmentation du nombre de puits de pétrole aux États-Unis depuis mai 2016

Source : Baker Hughes

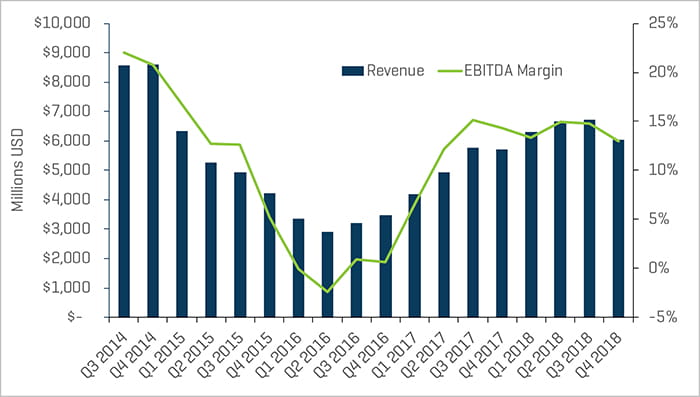

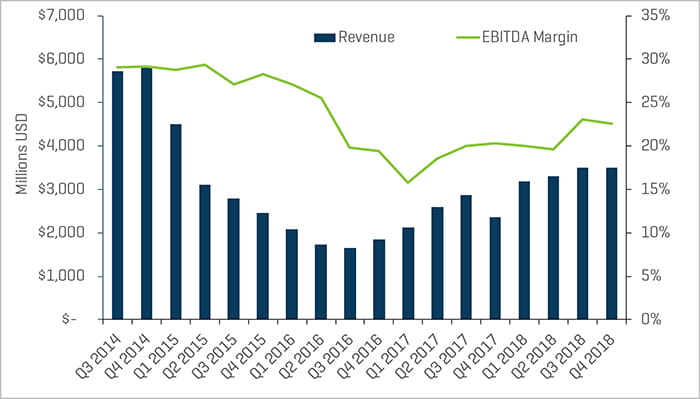

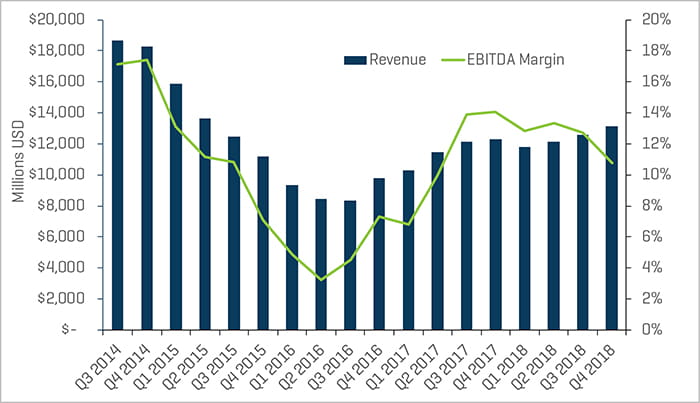

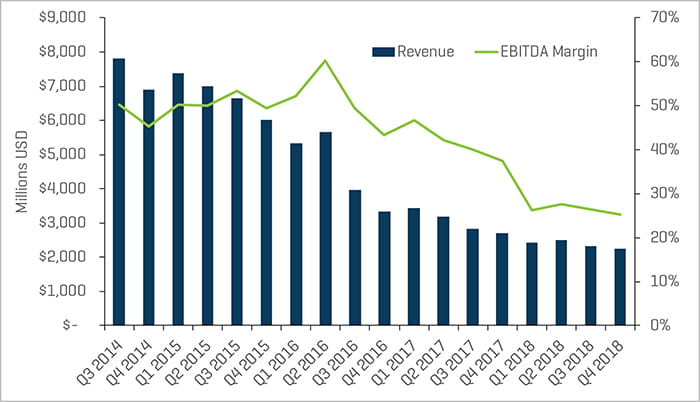

Les résultats financiers du quatrième trimestre ont modérément baissé

Les revenus et marges EBITDA ont baissé au quatrième trimestre 2018 alors que l’ensemble du marché a décliné (l’indice S&P 500 chutant d’environ 14 %), tout comme les prix des matières premières. La hausse des coûts due à un marché de l’emploi qui se resserre a augmenté les coûts de fonctionnement de bon nombre d’entreprises. Les marges pour le forage se sont stabilisées après l’amélioration significative des marges au troisième trimestre. L’instabilité des prix du pétrole brut au quatrième trimestre a eu des répercussions sur les résultats à la fin du trimestre, tandis que les prix du pétrole ont connu une baisse significative, terminant le trimestre à 45,41 $. Les prix du pétrole brut se sont rétablis au cours du premier trimestre 2019, mais on s’attend à ce que les performances restent modérées jusqu’à plus tard dans l’année en raison de l’incertitude sur le marché pendant la période de budgétisation des investissements en début d’année. On s’attend à ce que les niveaux de production aux États-Unis, et plus particulièrement dans le Bassin permien, augmentent en 2019, ce qui devrait continuer à soutenir l’activité dans le secteur même si les prix demeurent dans une fourchette étroite.

Production et entretien des puits : revenus et marges EBITDA trimestriels

Source : S&P Capital IQ

Forage terrestre : revenus et marges EBITDA trimestriels

Source : S&P Capital IQ

Fabricants d’équipements du secteur de l’énergie : revenus et marges EBITDA trimestriels

Source : S&P Capital IQ

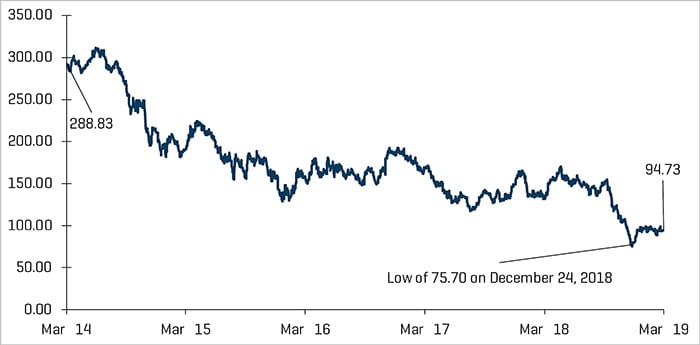

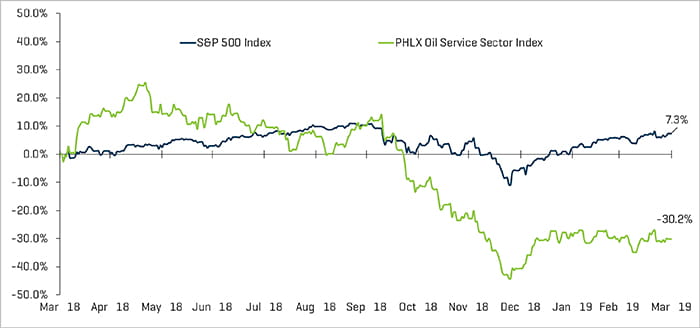

Les niveaux d’évaluation restent en deçà du marché général

Les évaluations publiques des sociétés du secteur de l’énergie ont augmenté au cours du trimestre (l’indice du secteur des services pétroliers à Philadelphie (OSX) a augmenté de 17,5 %), mais les évaluations en glissement annuel restent en deçà de l’ensemble du marché. Entre le 31 mars 2018 et le 31 mars 2019, l’OSX a baissé de 30,2 % par rapport à l’indice S&P 500, qui était en hausse de 7,3 %. Le secteur de l’énergie, dans son ensemble, continue d’enregistrer un rendement inférieur au marché en général. Les analystes de Wall Street s’attendent à ce que les actions du secteur énergétique restent en deçà des performances du S&P tout au long de l’année 2019, avec des investisseurs maintenant le cap sur un certain groupe d’actions de qualité avec des transactions dans les principaux bassins tels que le Bassin permien.

Le segment de la production et de l’entretien des puits, ainsi que les fabricants d’équipements du secteur de l’énergie ont connu un ralentissement des marges au quatrième trimestre 2018, chutant respectivement à 12,9 % et 10,7 %. Le revenu du forage terrestre continue de stagner. L’EBITDA s’est légèrement contracté, se portant mieux que le forage offshore, qui continue à manquer de signes de reprise significatifs, alors que les recettes ont baissé et que la marge de l’EBITDA s’est à nouveau contractée.

Forage offshore : revenus et marges EBITDA trimestriels

Source : S&P Capital IQ

Performance de l’indice boursier OSX

Source : S&P Capital IQ

Performance des indices d’actions

Source : S&P Capital IQ

Tendances récentes des fusions et acquisitions

L’activité de fusions et acquisitions s’est affaiblie probablement à cause de la volatilité à la fin de l’année 2018

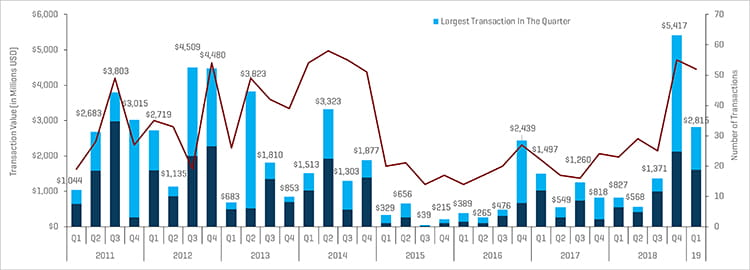

Au premier trimestre 2019, l’activité de fusions et acquisitions a légèrement baissé en nombre de transactions dans le segment des services et des équipements du secteur de l’énergie. Elle a totalisé 52 transactions, soit trois de moins par rapport aux 55 transactions du quatrième trimestre 2018. Cependant, la valeur des transactions a diminué, passant de 5,4 milliards de dollars au quatrième trimestre à 2,8 milliards de dollars au premier trimestre. Ce résultat est largement dû à l’acquisition de l’entreprise IPSCO Tubulars de PAO TMK par Tenaris pour un montant de 1,2 milliard de dollars, ce qui représentait bien moins en volume monétaire que l’acquisition par Worley Parsons de Jacobs Engineering Group pour un montant de 3,3 milliards de dollars au quatrième trimestre 2018. Si l’on exclut les deux principales transactions au cours de ces deux trimestres, la valeur des transactions a baissé de 507 millions de dollars, passant de 2,1 milliards de dollars à 1,6 million de dollars.

Les perspectives concernant les activités de fusions et acquisitions et de financement dans le secteur pour 2019 resteront probablement modérées au cours de la première moitié de l’année en raison de la récente instabilité. Au cours de la deuxième moitié de l’année, on devrait assister à une augmentation de l’activité de fusions et acquisitions, alors que les prix du pétrole brut augmentent et que l’activité s’accélère dans plusieurs bassins.

Transactions dans les services et équipements du marché pétrolier en Amérique du Nord

Source : 1Derrick, S&P Capital IQ et sources exclusives

Note : Le troisième trimestre 2015 exclut la valeur de la transaction de 14,8 milliards de dollars de Schlumberger/Cameron et le quatrième trimestre 2016 exclut la valeur de la transaction de 32,0 milliards de dollars de Baker Hughes/GE pour une meilleure mise à l’échelle

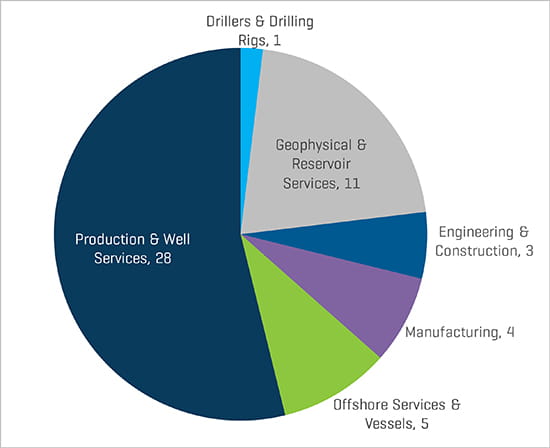

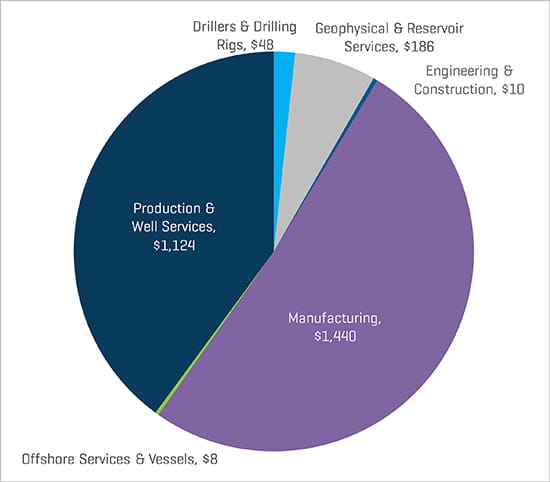

Comme mentionné, les transactions concernant les activités de production et de services de puits sont restés le secteur le plus actif des services et équipements du marché pétrolier en Amérique du Nord en nombre d’opérations et en dollars.

Au cours du trimestre, on a assisté à un nombre déséquilibré de transactions, plus spécialement dans le secteur de la production et de l’entretien des puits, ce qui illustre davantage les préoccupations concernant l’instabilité des prix du pétrole. Le volume des transactions de services géophysiques et de réservoirs a entamé une reprise, probablement provoquée par les technologies propriétaires de plus en plus sophistiquées, qui sont des cibles de choix en matière de fusions et acquisitions.

Nombre de transactions dans les services et les équipements du secteur de l’énergie au premier trimestre 2019, par secteur, en Amérique du Nord

Source : 1Derrick, S&P Capital IQ et sources exclusives

Valeur des transactions exécutées dans les services et les équipements du secteur de l’énergie en Amérique du Nord au premier trimestre 2019, par secteur (en millions d’USD)

Source : 1Derrick, S&P Capital IQ et sources exclusives

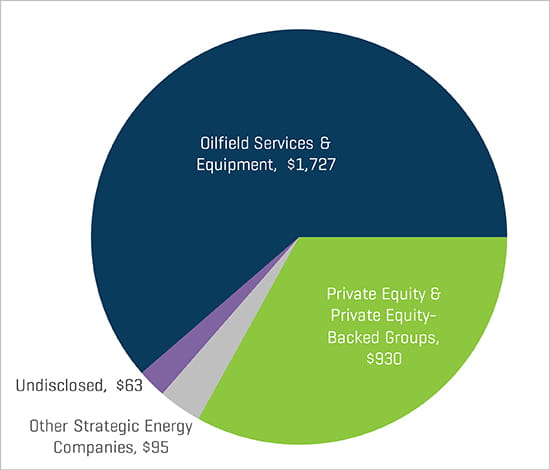

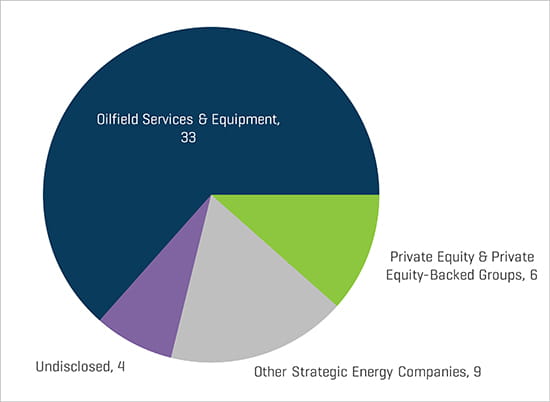

Les acquéreurs stratégiques ont été les acheteurs d’entreprises de services et d’équipements énergétiques les plus actifs au premier trimestre 2019 (63 % des transactions), les capital-investisseurs et les groupes soutenus par le capital-investissement représentant 12 % de l’ensemble des transactions du premier trimestre.

Les tendances au niveau des transactions du premier trimestre par sous-segments et acheteurs étaient représentatives de la ventilation des transactions totales du premier trimestre pour 2019, avec en tête les segments de la production et de l’entretien des puits, suivis de plus loin par les services géophysiques et de réservoirs.

Nombre de transactions dans le segment des services et équipements du secteur de l’énergie en Amérique du Nord au premier trimestre 2019 par profil d’acheteur

Source : 1Derrick, S&P Capital IQ et sources exclusives

Valeur des transactions exécutées dans les services et les équipements du secteur de l’énergie en Amérique du Nord au premier trimestre 2019, par profil d’acheteur (en millions d’USD)