Énergie Actualité du secteur- Troisième trimestre 2018

S'abonner aux actualités du secteurÉnergie Actualité du secteur- Troisième trimestre 2018

S'abonner aux actualités du secteurLes marchés de l'énergie restent stables malgré les incertitudes qui planent

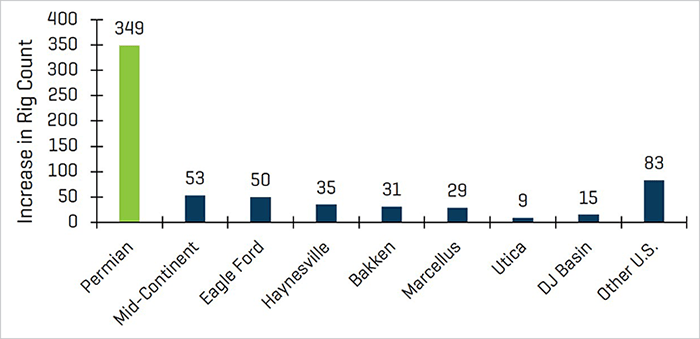

Au troisième trimestre 2018, les marchés de l'énergie ont conservé la même stabilité qu'au trimestre précédent. Les prix du pétrole brut sont restés aux mêmes niveaux qu'au deuxième trimestre; en août, l'offre mondiale a atteint un niveau de production record de 100 millions de barils par jour, dans un climat d'inquiétude illustré par un déport persistant. Dans ce contexte, de nombreuses sociétés tentent de conjuguer la nécessité d'augmenter leurs dépenses et l'inquiétude ambiante quant à la durabilité du marché. L'activité du Bassin permien, principal moteur du secteur de l'exploration et de l'exploitation pétrolières des États-Unis, soutient la reprise de secteurs voisins, tels que la production et l'entretien des puits, la fabrication d'équipements et le forage terrestre. Certaines recherches indiquent que la production du Bassin permien pourrait atteindre 6,5 millions de barils par jour dans cinq ans, ce qui nécessiterait des investissements de plus de 300 milliards de dollars.

Points clés du troisième trimestre :

- Les prix du pétrole brut ont terminé le trimestre à un niveau stable, mais le déport illustre les inquiétudes concernant les prix.

- Le Bassin permien reste le principal noyau de l'activité d'exploration et d'exploitation pétrolières en Amérique du Nord

- Les résultats financiers, y compris la croissance des revenus et des marges, se sont stabilisés après une période de hausse significative dans le segment des services et de l'équipement. La production et l'entretien des puits, l'équipement et le forage de puits demeurent les segments de tête du secteur de l'énergie

- Les cours ont enregistré de forts ressacs au cours du trimestre, signe possible des préoccupations persistantes concernant la croissance de la production

- La production, l'entretien des puits et la fabrication restent les segments les plus actifs, mais les services offshore et de forage ont entamé une reprise durant le trimestre

PÉTROLE BRUT ET GAZ NATUREL

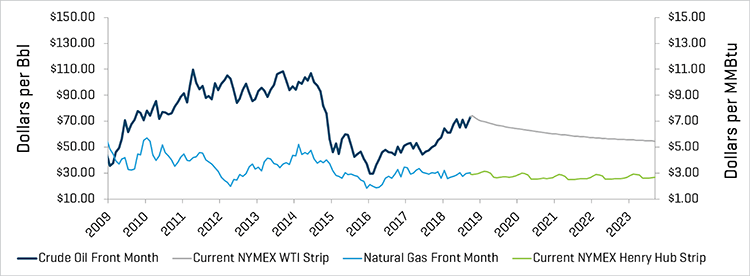

Le brut a terminé le troisième trimestre à peu près au niveau où il l'avait commencé, passant de 73,94 $ à 73,25 $ le baril. Les prix ont cependant été inférieurs à ces niveaux quasiment tout le trimestre, chutant à 65,01 $ mi-août, et atteignant un sommet de 74,14 $ juste après le début du trimestre. Cette baisse et la reprise qui a immédiatement suivi s'expliquent, en grande partie, par le taux de conformité aux engagements de réduction de la production, les craintes de conflits/sanctions au Moyen-Orient (p. ex. Iran), les tensions commerciales entre la Chine et les États-Unis, et les catastrophes naturelles (notamment les ouragans). Les stocks de pétrole, qui n'ont jamais été aussi bas, ont encore baissé durant le trimestre, alors que la demande mondiale a continué d'augmenter.

Prix du pétrole brut (WTI) et du gaz naturel (Henry Hub)

Source : Bloomberg, au 30 septembre 2018

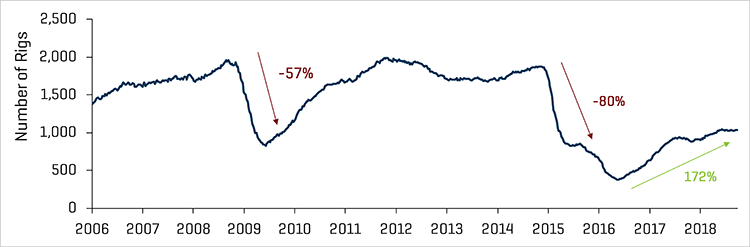

Ces évolutions positives ont été partiellement compensées par la rentabilité et la croissance continues de la production nord-américaine, et par une hausse proportionnelle de la production de pétrole brut aux États-Unis, qui a approché les 11 millions de barils en juillet. Le nombre moyen de puits de pétrole terrestres aux États-Unis est passé de 1 028 à 1 034 au cours du trimestre, dont deux installations de plus dans le Bassin permien. Les autres bassins/gisements - centre du continent, Eagle Ford, Bakken et Utica - ont enregistré une légère baisse du nombre d'installations de forage par rapport au deuxième trimestre.

Chiffres historiques des installations de forage aux États-Unis

Source : Baker Hughes

Augmentation du nombre de puits de pétrole aux États-Unis depuis mai 2016

Source : Baker Hughes

Le déport sur le marché du pétrole brut continue de refléter les préoccupations concernant les prix du pétrole brut à long terme. Le marché nord-américain continue de bénéficier de bonnes conditions de rentabilité des activités de forage et d'exécution, cependant vouées à stagner. Malgré la hausse des prix dans certains segments de services, la production accrue continue de l'emporter sur les coûts plus importants.

Performance financière en amélioration

Les performances financières du deuxième trimestre 2018 se sont stabilisées après une période d'amélioration dans le segment des services et des équipements du secteur de l'énergie.

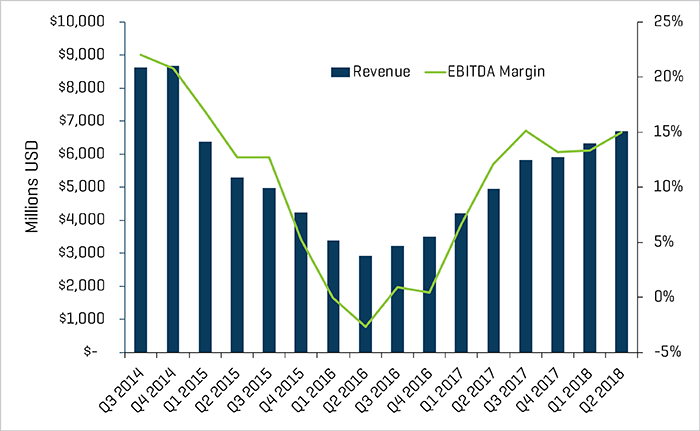

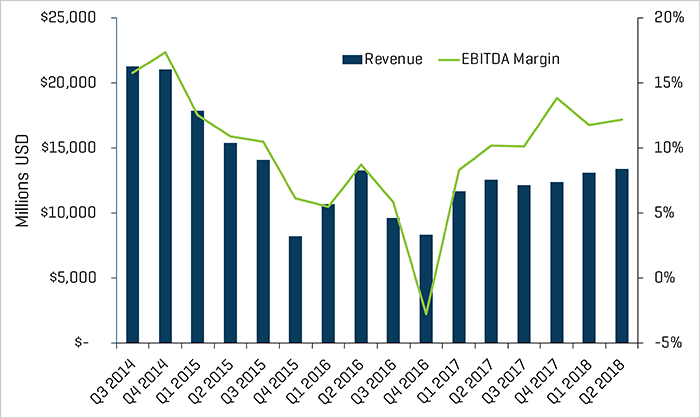

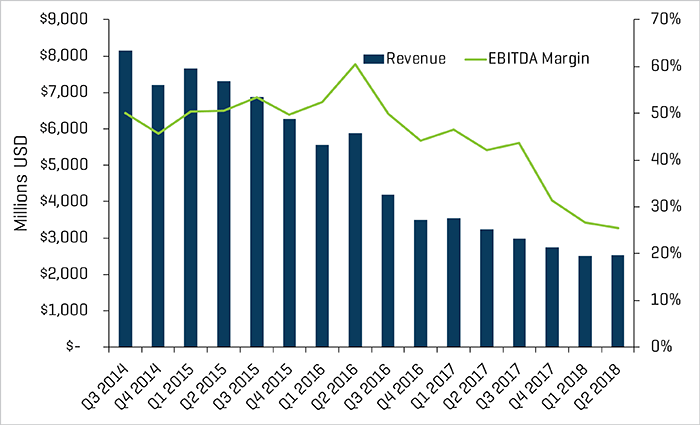

Au deuxième trimestre 2018, les marges d'EBITDA ont augmenté de 15,0 % dans les segments de la production et de l'entretien des puits, meilleur niveau depuis le premier trimestre 2015, après les niveaux de marges d'EBITDA atteints au troisième trimestre 2017. Les sous-secteurs à la traîne, comme le forage maritime, ont commencé à se stabiliser au plan du revenu, mais les marges d'EBITDA restent moyennes. Au cours du trimestre, les marges d'EBITDA ont augmenté de 12,5 % dans les segments de la production et l'entretien des puits, tandis que le forage maritime a reculé de 1,8 %. Parallèlement, le forage terrestre, qui a sensiblement augmenté en glissement annuel, n'a pas enregistré de croissance du revenu et de l'EBITDA entre le premier et le deuxième trimestres 2018. Enfin, les fabricants ont renoué avec les marges perdues au premier trimestre, retrouvant des marges d'EBITDA de 12 % entre avril et juin.

Production et entretien des puits : revenus et marges d'EBITDA trimestriels

Source : S&P Capital IQ

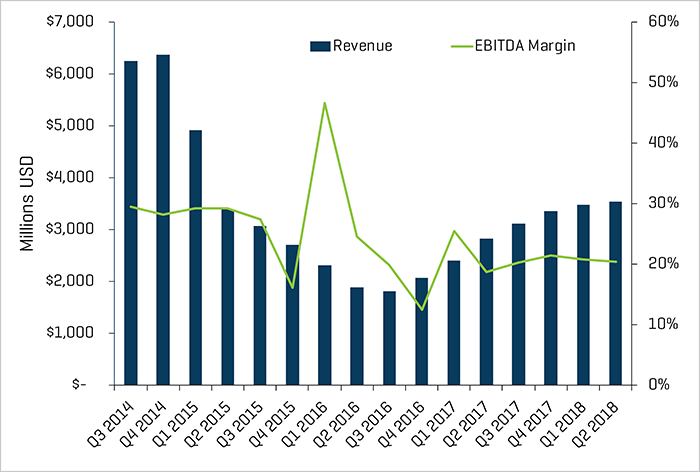

Forage terrestre : revenus et marges d'EBITDA trimestriels

Source : S&P Capital IQ

Fabricants d'équipements du secteur de l'énergie : revenus et marges d'EBITDA trimestriels

Source : S&P Capital IQ

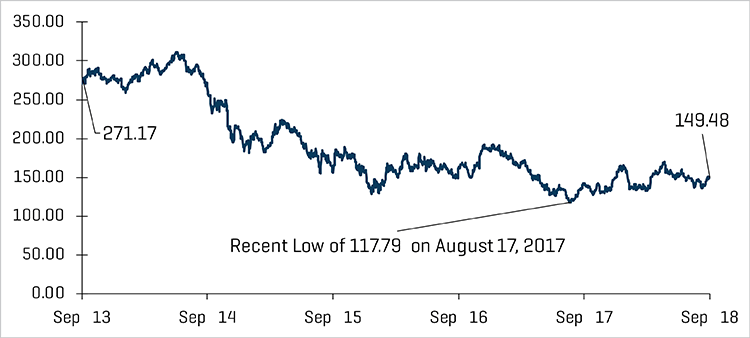

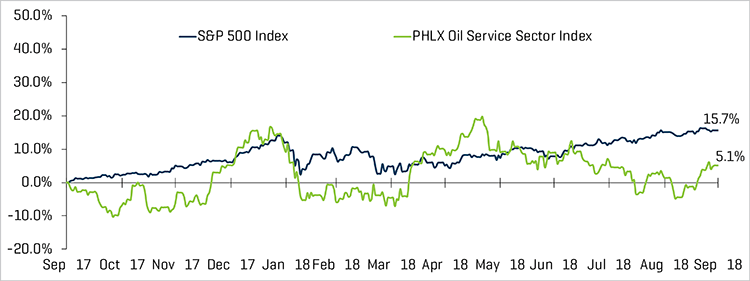

Les niveaux de valorisation restent en-deçà du marché général

Les sociétés cotées du secteur de l’énergie ont enregistré un recul important au cours du trimestre; l’indice du secteur des services pétroliers de Philadelphie (OSX) a cédé 3,5 % tandis que l'indice S&P 500 a gagné 7,2 %. La hausse importante continue de la production pourrait peser positivement sur la performance du troisième trimestre du secteur de l'énergie, un peu molle au deuxième trimestre. Malgré ces différents éléments, un certain nombre d'analystes s'interrogent sur la situation de l'offre de pétrole brut dans les années à venir, car le repli du secteur entraîne inévitablement une baisse des investissements.

Le segment de la production et de l'entretien des puits ainsi que les fabricants d'équipements du secteur de l'énergie ont continué d'enregistrer une expansion des marges au deuxième trimestre 2018, qui se sont établies à 15,0 % et 12,2 % respectivement. Le revenu du forage terrestre a augmenté, malgré des marges d'EBITDA qui continuent de stagner. Les forages terrestres s'en sortent mieux que les forages maritimes, qui ont enregistré leur première légère hausse de revenu depuis début 2017, mais également une contraction des marges d'EBITDA, qui se sont établies à 25,4 % durant le trimestre.

Forage offshore : revenus et marges d'EBITDA trimestriels

Source : S&P Capital IQ

Performance de l'indice boursier OSX

Source : S&P Capital IQ

Performance des indices d'actions

Source : S&P Capital IQ

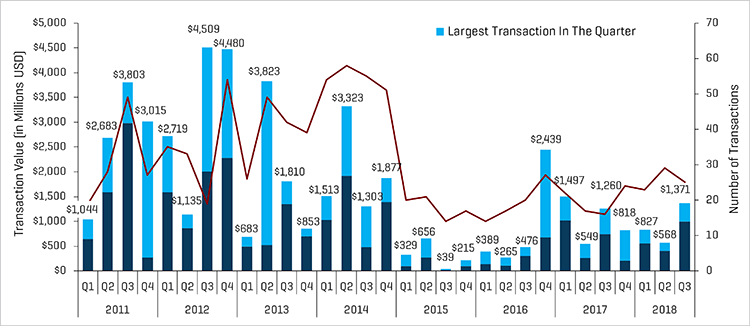

TENDANCES RÉCENTES DES FUSIONS ET ACQUISITIONS

Stabilisation de l'activité de fusions-acquisitions

Au troisième trimestre 2018, l'activité de fusions-acquisitions a ralenti en nombre de transactions dans le segment des services et des équipements du secteur de l'énergie. Elle a totalisé 25 transactions, contre 29 au trimestre précédent. Cependant, les chiffres du troisième trimestre sont restés semblables à ceux du trimestre précédent et bien au-dessus des bas niveaux observés de 2015 à mi‑2017. En revanche, le volume de transactions en argent a considérablement augmenté au troisième trimestre par rapport au trimestre précédent, atteignant 1,4 milliard de dollars, un peu plus que le chiffre de 1,3 milliard enregistré au troisième trimestre 2017. Ce résultat est largement dû à l'acquisition de GulfMark par Tidewater pour un montant de 340 millions de dollars, une transaction de taille pour le segment des services et des navires offshore, dont l'activité est plutôt atone. Si l'on exclut cette transaction, le segment de la production et de l'entretien des puits conserve la tête en nombre de transactions comme en valeur financière, avec un volume de 341 millions de dollars durant le trimestre.

Les perspectives de fusions-acquisitions et de financement d'ici la fin de l'année 2018 sont positives, car les hausses de prix du brut se maintiennent et les propriétaires d'un certain nombre de sociétés privées continuent d'envisager des stratégies de sortie du capital.

Transactions dans les services et équipements du marché pétrolier en Amérique du Nord

Source : 1Derrick, S&P Capital IQ et sources exclusives

Note : pour une meilleure mise en proportion, les chiffres du troisième trimestre 2015 ne tiennent pas compte de la transaction Schlumberger/Cameron d'un montant de 14,8 milliards de dollars, et ceux du quatrième trimestre 2016 ne tiennent pas compte de la transaction Baker Hughes/GE d'un montant de 32,0 milliards de dollars.

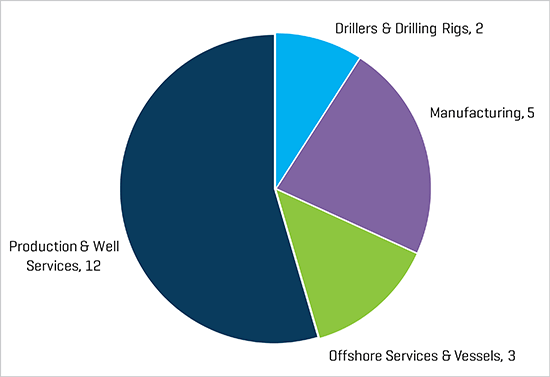

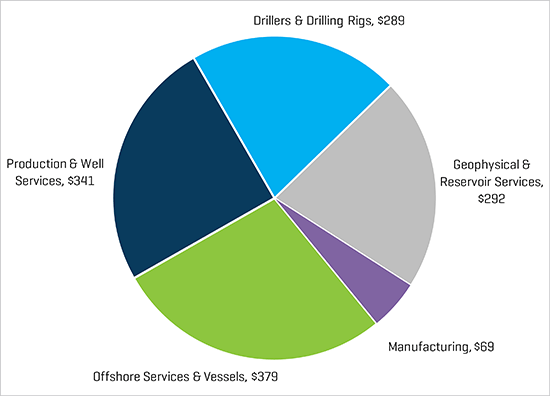

Tel qu'indiqué, c'est dans le segment de la production et de l'entretien des puits que l'activité des services pétrolifères en Amérique du Nord a été la plus active, en nombre d'opérations comme en volume monétaire (hors l'acquisition de GulfMark par Tidewater, qui a représenté 340 millions de dollars sur la valeur totale de 379 millions de dollars).

Le segment de la fabrication d’équipements du secteur de l'énergie reste également très actif en nombre de transactions. Après une longue période de nonchalance, les transactions ont repris dans les services offshore grâce à trois transactions enregistrées au cours du trimestre; au contraire, l'activité de forage a légèrement ralenti par rapport au deuxième trimestre pour se réduire à deux transactions au troisième trimestre 2018.

Nombre de transactions dans les services et les équipements en 2018, par secteur, en Amérique du Nord

Source : 1Derrick, S&P Capital IQ et sources exclusives

Valeur des transactions exécutées dans les services et les équipements en Amérique du Nord au troisième trimestre 2018, par segment (en millions d'USD)

Source : 1Derrick, S&P Capital IQ et sources exclusives

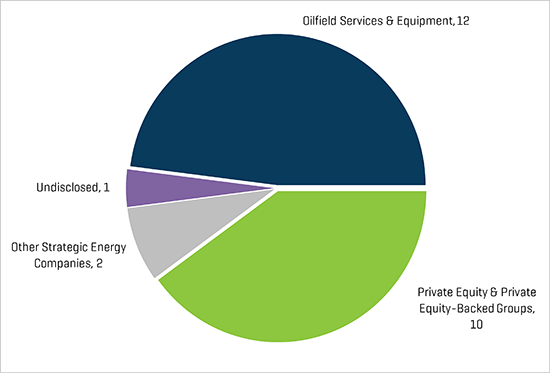

Les acquéreurs stratégiques ont été les acheteurs d'entreprises de services et d'équipements les plus actifs au troisième trimestre 2018 (56 % des transactions), suivis des capital-investisseurs et des groupes soutenus par le capital-investissement (40 % des transactions).

Nombre de transactions dans le segment des services et équipements du secteur de l'énergie en Amérique du Nord au deuxième trimestre 2018 par profil d'acheteur