Industriedienste Branchenaktualisierung – 1. Halbjahr 2020

Abonnieren Sie unsere BranchenaktualisierungenIndustriedienste Branchenaktualisierung – 1. Halbjahr 2020

Abonnieren Sie unsere BranchenaktualisierungenTransaktionsvolumen bricht zusammen, Bewertungen durch globale Pandemie beeinträchtigt

Trotz robuster Transaktionsvolumen im ersten Quartal 2020 im In- und Ausland kam es im zweiten Quartal aufgrund der COVID-19-Pandemie auf breiter Front zu unvermeidlichen Störungen in der Industriedienstebranche. Viele „nicht essentielle” Unternehmen waren gezwungen, ihren Betrieb für einen Großteil des zweiten Quartals zu schließen, was zu einer enormen Volatilität auf den öffentlichen Märkten führte, die seitdem nachgelassen hat, da in den USA landesweit kollektiv begonnen wurde, die Gesundheitsrichtlinien zu lockern. In Verbindung mit den öffentlichen Märkten entwickelten sich die Handelsmultiplikatoren im zweiten Halbjahr negativ, wobei die EBITDA-Margen in den letzten 12 Monaten insgesamt leicht zurückgingen, da durch die erzwungenen Schließungen keine Einnahmen generiert wurden.

Während die Unternehmen ihre Abläufe und Verfahren weiter verfeinern, um die Auswirkungen der globalen Pandemie zu bekämpfen, sind strategische Käufer und Private-Equity-Firmen nach wie vor daran interessiert, in attraktive, dienstleistungsorientierte Handels- und Industrieunternehmen zu investieren, die die Wettbewerbsvorteile „essentiell” – ein notwendiges Dienstleistungspaket, um den Betrieb von weiten Teilen der Wirtschaft aufrecht zu erhalten – und technologische Fähigkeiten zur Steigerung der Gesamteinnahmen aufweisen. Der kontinuierliche technologische Fortschritt und die Entwicklung verschiedener Industrieausrüstungen und -verfahren sind nach wie vor von größter Bedeutung und haben der Industriedienstebranche zu höheren Wachstumsraten verholfen, was die komplexe vorausschauende Wartung und das industrielle Internet der Dinge (Industrial Internet of Things, IIoT) betrifft. Obwohl das Transaktionsvolumen im zweiten Quartal aufgrund der Marktvolatilität und der Unfähigkeit von Käufern und Verkäufern, die kurz- und längerfristigen Geschäftsbedingungen zu prognostizieren, drastisch zurückgegangen ist, versuchen Private-Equity-Unternehmen nach wie vor, ihren massiven Kapitalüberhang zu nutzen, da die Firmen weiterhin bestehende Plattforminvestitionen mit vielfältigen Dienstleistungsangeboten und geografischer Expansion unterstützen.

Die bevorstehenden Präsidentschaftswahlen in den USA, die innenpolitische Wahlkampftätigkeit und die fortgesetzte Reaktion der amerikanischen Regierung auf die COVID-19-Pandemie werden in der zweiten Hälfte des Jahres 2020 im Hinblick auf die erwartete Leistung im Industriesektor zu beobachten sein.

Wichtigste Schlussfolgerungen

- Industrielle Dienstleistungen übertrafen im Allgemeinen während der COVID-19-Pandemie bislang zahlreiche Wirtschaftssektoren

- Starker Rückgang des Transaktionsvolumens im zweiten Quartal als Folge der COVID-19-Pandemie

- Trotz des volatilen ersten und zweiten Quartals nähert sich die Performance der Aktienmärkte dem Niveau vor der COVID-Pandemie

- Die Bewertungsfaktoren von börsennotierten Unternehmen sind im Vergleich zum Vorjahr leicht rückläufig

- Unsichere makroökonomische Trends in Bezug auf die Entwicklung der globalen Pandemie und die bevorstehenden Präsidentschaftswahlen werden sich fortsetzen

- „Essentielle” Unternehmen, die während des COVID-19-Zeitraums bislang gut abgeschnitten haben, werden umso begehrter sein, je mehr Klarheit in den Vorhersagezeitraum zurückkehrt

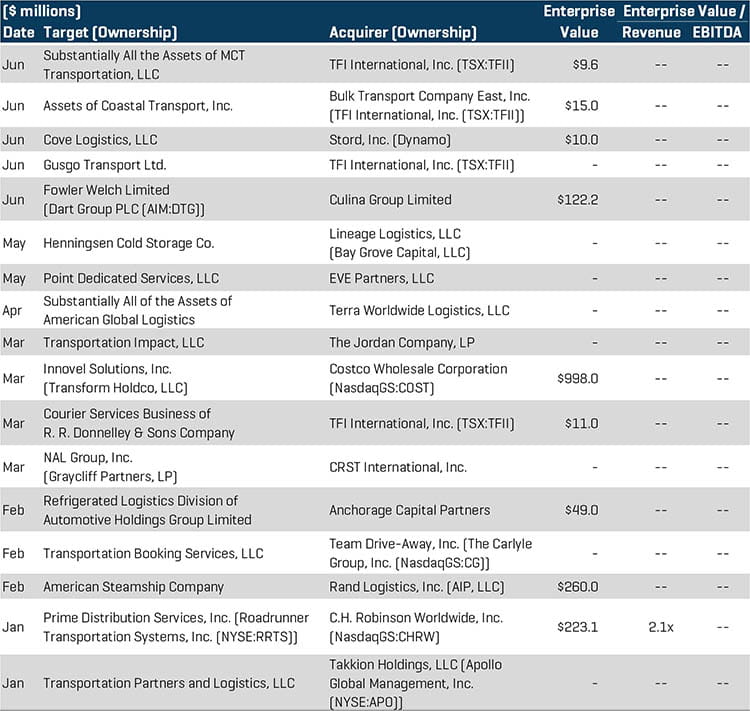

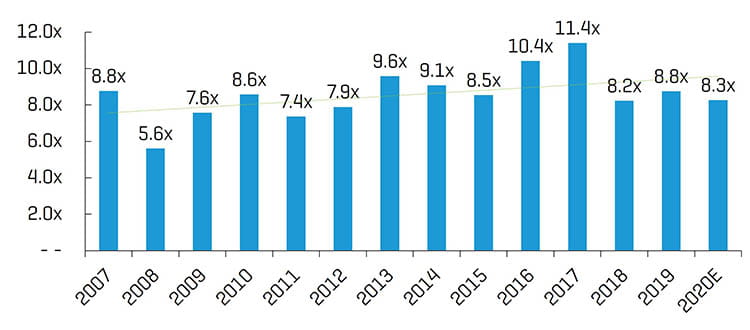

Historische Enterprise Value/EBITDA-Multiplikatoren1

(1) Multiplikatoren über 20 werden von der Mittelwert-/Medianberechnung ausgenommen. Die Daten stellen den Gesamtmedian der Benchmarkwerte aller neun in diesem Bericht vorgestellten Subsegmente dar.

Branchen-Statistiken

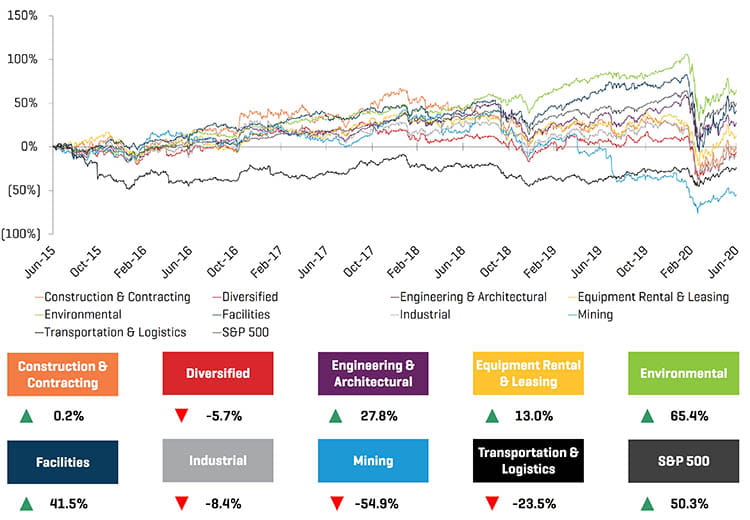

Historische Preisentwicklung der letzten 5 Jahre

Operative Performance und Marktentwicklung

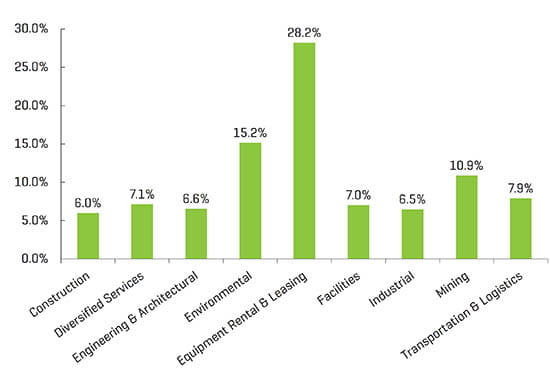

EBITDA-Marge der letzten 12 Monate

Enterprise Value/EBITDA der letzten 12 Monate1, 2

(1) Multiplikatoren über 20 werden von der Mittelwert-/Medianberechnung ausgenommen

(2) Der im Bericht vorgestellte Median der öffentlichen Comp Sets

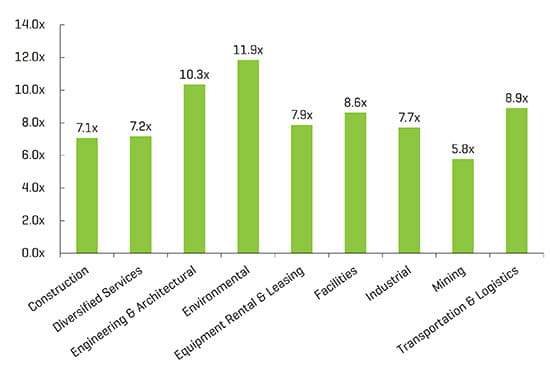

Bau- und Vertragsdienstleistungen

Das Segment Bau- und Vertragsdienstleistungen war weiterhin eines der aktivsten Segmente in Bezug auf M&A-Aktivitäten, wie die anhaltende Branchenkonsolidierung durch strategische und hybride Käufer zeigt. Obwohl viele Infrastrukturprojekte bereits vor der Pandemie in Angriff genommen wurden und die meisten Neubauprojekte während eines Großteils des zweiten Quartals auf Eis gelegt wurden, wurden viele Operationen von den Regierungen der amerikanischen Bundesstaaten als „essentiell“ eingestuft und die Arbeit konnte gegen Ende der ersten Jahreshälfte mit verschärften Gesundheitsverfahren wieder aufgenommen werden. Zu den wichtigen Transaktionen zählen:

- SitelogIQ, Inc. wurde im April für ca. 433 Mio. USD von AEA Investors, LP übernommen. SitelogIQ bietet Dienstleistungen in den Bereichen Anlagenplanung, Design und Management für gewerbliche Gebäude in den Vereinigten Staaten an. Durch diese Übernahme wird das Private-Equity-Unternehmen mit dem starken Senior Management Team von SitelogIQ zusammengeführt und wird dadurch zu einem wichtigen Akteur in der äußerst attraktiven Energiedienste- und Vertragsdienstebranche, die von den zugrunde liegenden Wachstumstrends wie der alternden Infrastruktur und der kontinuierlichen Konzentration auf grüne Initiativen profitiert.

- PulteGroup, Inc. (NYSE:PHM), ein in Atlanta ansässiges Wohnungsbauunternehmen, hat die Innovative Construction Group of North Florida, Inc. für etwa 104 Mio. USD erworben. Innovative Construction Group bietet externe Lösungen an, die sich auf Einfamilien- und Mehrfamilienhäuser mit Holzrahmenbau konzentrieren. Diese Akquisition durch PulteGroup setzt die langfristige Strategie des Wohnungsbauunternehmens fort, eine höhere Produktionseffizienz und Gesamtqualität der Konstruktion zu erreichen, indem es qualitativ hochwertige Rahmenbauteile mit weniger Abfall liefert; ein anhaltendes Problem für die Baubranche.

- Knight Enterprises, Inc., ein Anbieter von integrierten Kommunikationsinfrastrukturdiensten, wurde von Mill Point Capital, LLC übernommen. Mill Point Capital, ein Private-Equity-Unternehmen mit Sitz in New York, verfügt über umfangreiche Erfahrung mit Investitionen in der Unternehmensdienstebranche und wird zahlreiche Wachstumsmöglichkeiten und weitere strategische Initiativen in Angriff nehmen, um die starke Erfolgsbilanz und den zuverlässigen Kundendienst von Knight weiter zu stärken.

Öffentliche Vergleichswerte1

(1) Multiplikatoren über 20 werden von der Mittelwert-/Medianberechnung ausgenommen

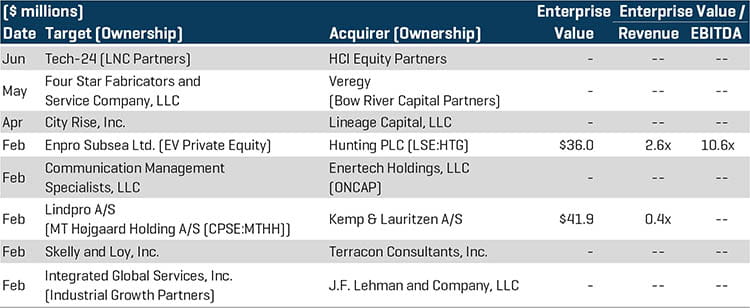

Ausgewählte M&A-Transaktionen

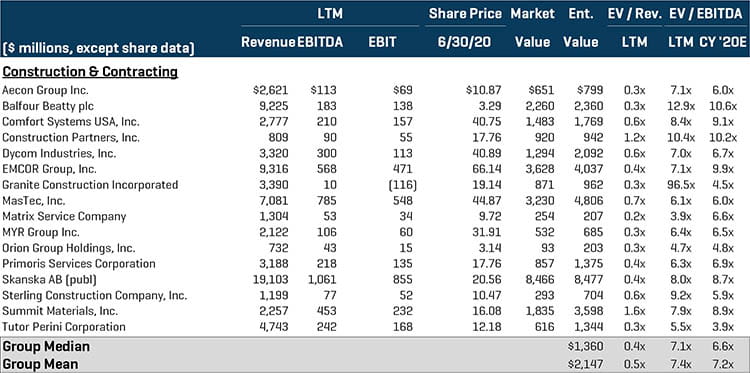

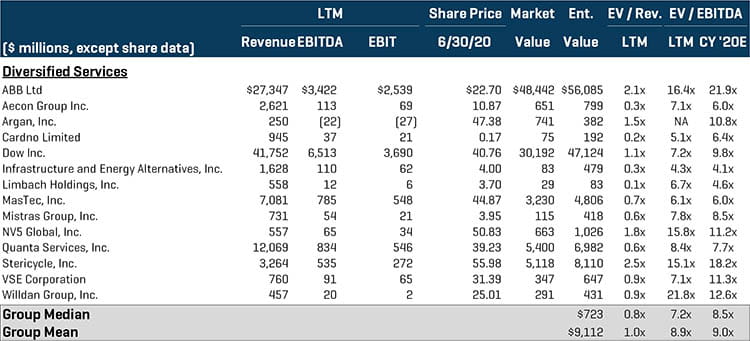

Diversifizierte Leistungen

Das Segment der diversifizierten Leistungen verzeichnete im ersten Halbjahr insgesamt einen Rückgang des Transaktionsvolumens, was in hohem Maße auf die globale Pandemie und die daraus resultierenden wirtschaftlichen Unsicherheiten zurückzuführen ist. Hybride und reine Private-Equity-Käufer waren in diesem Segment besonders aktiv und verfolgen weiterhin ergänzende Leistungsangebote und -fähigkeiten, um ihre bestehenden Portfoliobestände zu diversifizieren. Zu den wichtigen Transaktionen zählen:

- Hunting PLC (LSE:HTG), ein internationaler Energiedienstekonzern, hat Enpro Subsea Ltd. für etwa 36 Mio. USD erworben. Enpro erbringt Dienstleistungen in den Bereichen Strömungsintervention, Feldstilllegung und Projektmanagement für die Bergung von Unterwasserwänden. Mit der Investition von Hunting wird Enpro ein neues Kapitel beginnen, um das Geschäft zu globalisieren und die Lieferung der produktionssteigernden Unterwassertechnologien des Unternehmens zu verbessern.

- Four Star Fabricators and Service Company, LLC, ein in Texas ansässiger Anbieter von Dienstleistungen im Bereich der mechanischen Fertigung, wurde von Veregy, einem Portfoliounternehmen von Bow River Capital Partners, übernommen. Diese Transaktion ist die achte Übernahme im Rahmen der einheitlichen Veregy-Plattform, da die Partnerschaft mit Four Star es dem Energiediensteunternehmen ermöglicht, dem wachsenden Bedarf an Energieeffizienz und Stromerzeugung gerecht zu werden und das langfristige Gesamtplanungsziel des Unternehmens, seinen Kunden in ganz Texas maßgeschneiderte, hochwertige Lösungen anzubieten, voranzubringen.

Öffentliche Vergleichswerte1

(1) Multiplikatoren über 20 werden von der Mittelwert-/Medianberechnung ausgenommen

Ausgewählte M&A-Transaktionen

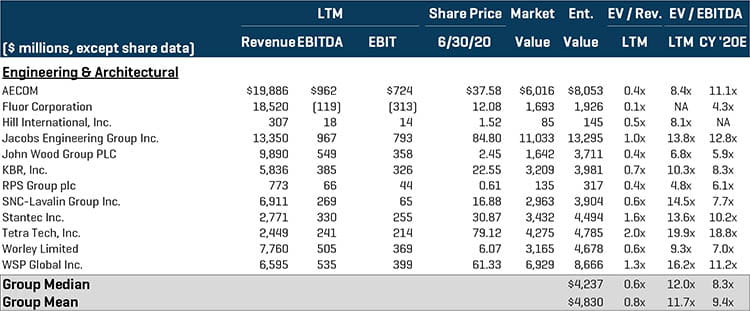

Technik- und Architekturdienstleistungen

Das Segment Technik- und Architekturdienstleistungen verzeichnete weiterhin einen Handel mit einem zweistelligen Vielfachen – dem zweithöchsten Multiplikator aller Industriedienstesegmente. Strategische Käufer waren in der ersten Hälfte am aktivsten und führten mehrere Transaktionen zur Konsolidierung der Branche durch. Der Optimismus bezüglich der Infrastrukturausgaben nach den COVID-Einschränkungen als Teil eines oder mehrerer Konjunkturpakete treibt das Interesse an Ingenieurbüros angesichts ihrer Position an der Spitze der Baupipeline weiter an. Zu den wichtigen Transaktionen dieses Segments gehören [insert link to C/E Report]:

- Global Marine Holdings, LLC, ein Anbieter von Offshore-Ingenieurdiensten, wurde von Trafalgar AcquisitionCo, Ltd., einer Investment-Tochtergesellschaft von J.F. Lehman and Company, LLC, für etwa 262,5 Mio. USD erworben. J.F. Lehman verfügt über umfangreiche Erfahrung in der maritimen Industrie und bietet eine einzigartige Kombination aus Fachwissen, Beziehungen und Kapital, die es Global Marine ermöglichen sollte, die zahlreichen Wachstumsmöglichkeiten zu verfolgen, die vom Managementteam des Unternehmens identifiziert wurden.

- Renew Holdings plc (AIM:RNWH), ein Auftragnehmer für Ingenieurdienste im Vereinten Königreich, hat Agger Ltd. für etwa 49,8 Mio. USD erworben. Agger wurde 2016 gegründet und erbringt Ingenieurdienste für das strategische Autobahnnetz des Vereinigten Königreichs. Die Investition von Renew wird die Position des Unternehmens im regulierten Autobahnbereich des Vereinigten Königreichs ausbauen und das Interesse des Unternehmens an einem attraktiven, neuen Wachstumssektor mit langfristigen Rahmenverträgen und hohen Eintrittsbarrieren weiter fördern.

Öffentliche Vergleichswerte1

(1) Multiplikatoren über 20 werden von der Mittelwert-/Medianberechnung ausgenommen

Ausgewählte M&A-Transaktionen

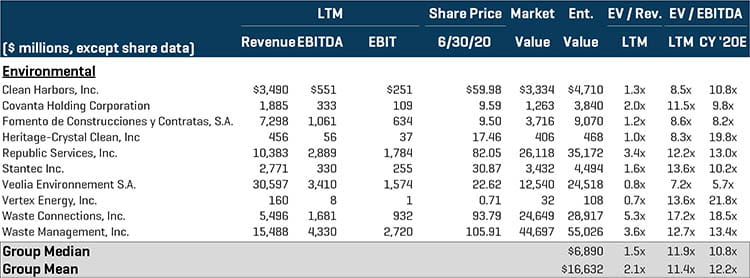

Umweltdienstleistungen

Das Segment Umweltdienstleistungen schloss das erste Halbjahr mit dem höchsten Vielfachen insgesamt unter den Vergleichsunternehmen für Industriedienste ab. Der Gesamterfolg des Segments in der ersten Jahreshälfte ist darauf zurückzuführen, dass die von den industriellen Unternehmen erbrachten Dienstleistungen als „essentiell“ eingestuft wurden. Infolgedessen blieb die Nachfrage nach Umweltdienstleistungen relativ unverändert, während viele andere industrielle Dienstleistungssegmente den Betrieb für einen Großteil des zweiten Quartals ganz oder teilweise einstellten, und es besteht die Aussicht auf weiteres Wachstum aufgrund der Folgen der Pandemie. Darüber hinaus wurde das Thema der höchst nachhaltigen und gesundheitsbewussten Umweltpraktiken erneut beleuchtet, wodurch künftige Wachstumsinitiativen als Folge von COVID-19 vorangetrieben werden. Trotz der unsicheren Wirtschaftslage blieben sowohl Private-Equity-Unternehmen als auch strategische Käufer in Bezug auf M&A aktiv und führten einige branchenverändernde Transaktionen durch. Zu den wichtigen Transaktionen zählen:

- KKR & Co., Inc. (NYSE:KKR) tätigte in der ersten Jahreshälfte zwei bemerkenswerte Übernahmen im Bereich Umweltdienstleistungen. Das Private-Equity-Unternehmen erwarb Viridor Ltd., ein Abfallentsorgungsunternehmen im Vereinigten Königreich, für etwa 4,9 Mrd. USD und ESG Group, einen Anbieter von medizinischen Abfallentsorgungsdiensten, für etwa 755,5 Mio. USD. Diese beiden Übernahmen stärken die Position des Private-Equity-Unternehmens im gesamten globalen Segment der Umweltdienstleistungen erheblich, da das Unternehmen weiterhin kritische Infrastrukturen aufbauen und das Vereinigte Königreich dabei unterstützen will, langfristige Nachhaltigkeits- und Umweltziele zu erreichen.

- Harsco Corporation (NYSE:HSC), ein diversifizierter Anbieter von Umweltlösungen für Industrie- und Sonderabfälle, erwarb den Geschäftsbereich Domestic Environmental Solutions of Stericycle Environmental Solutions, Inc. für etwa 462,5 Mio. USD. Das Geschäftssegment von Stericycle umfasst verschiedene Sonderabfalldienstleistungen und diese Übernahme durch Harsco beschleunigt den langfristigen Plan des Unternehmens, sich zu einer globalen, marktführenden Plattform für Umweltlösungen mit einem einheitlichen Ansatz zu entwickeln.

Öffentliche Vergleichswerte1

(1) Multiplikatoren über 20 werden von der Mittelwert-/Medianberechnung ausgenommen

Ausgewählte M&A-Transaktionen

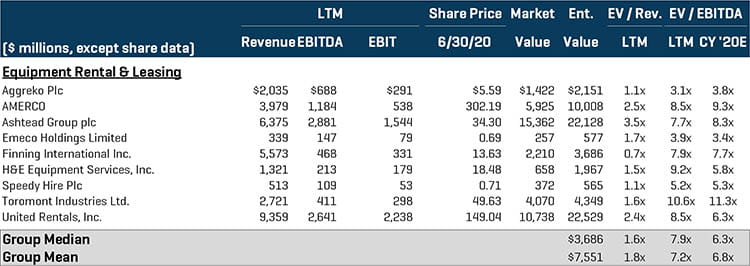

Vermietung und Leasing von Ausrüstungsgegenständen

Private-Equity- und Hybridkäufer blieben während der gesamten ersten Jahreshälfte aktiv in Bezug auf M&A-Aktivitäten, da sich die Käufer darauf konzentrierten, den Umfang, das Produktangebot und die geografische Reichweite der derzeitigen Plattforminvestitionen zu erweitern. Da mehr Bauprojekte wieder ans Netz gehen und durch die Pipeline entwickelt werden, wird erwartet, dass die Aktivitäten im Segment Vermietung und Leasing von Ausrüstung in der zweiten Hälfte des Jahres 2020 zunehmen werden. Zu den wichtigen Transaktionen gehören:

- Strad, Inc., ein Anbieter von Mietausrüstung und Mattenlösungen für die Öl- und Gasindustrie, wurde von ausgewählten Mitarbeitern des Unternehmens und ihrer Tochtergesellschaften für etwa 112,7 Mio. USD aufgekauft. Nach Abschluss der Transaktion wurden die Aktien von Strad von der TSX genommen und das private Unternehmen wird weiterhin vom derzeitigen Managementteam geführt.

- HILO Equipment & Services, LLC wurde von Alta Equipment Group, Inc. (NYSE:ALTG) für etwa 17,3 Mio. USD erworben. Das 1977 gegründete Unternehmen HILO ist als Händler von Flurfördergeräten tätig. Die Übernahme von HILO durch Alta steht im Einklang mit der Wachstumsstrategie des Unternehmens, die vorsieht, seinen Vertriebsbereich mit stabilen OEMs zu erweitern und die Präsenz des Unternehmens auf dem robusten New Yorker Mietgerätemarkt zu stärken.

Öffentliche Vergleichswerte1

(1) Multiplikatoren über 20 werden von der Mittelwert-/Medianberechnung ausgenommen

Ausgewählte M&A-Transaktionen

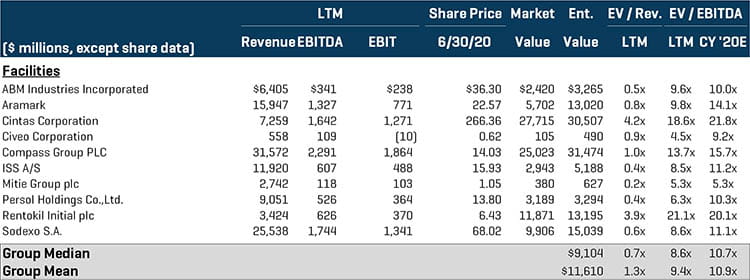

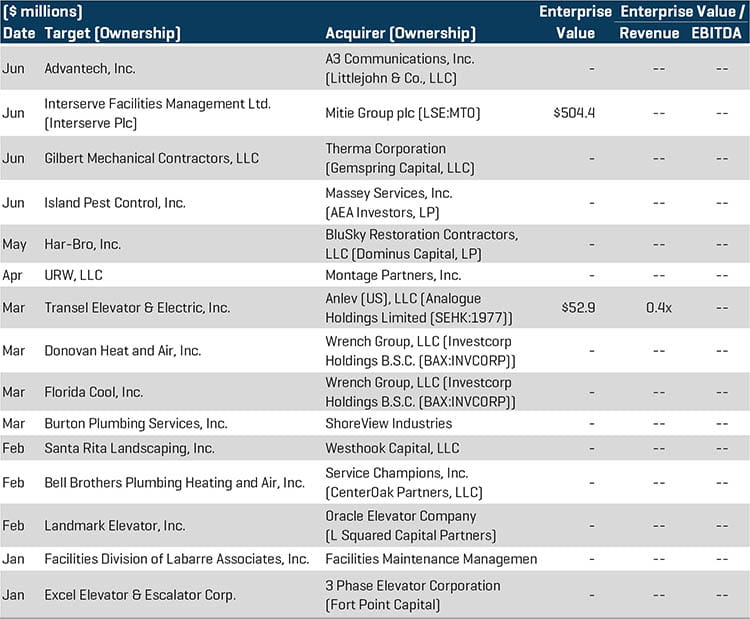

Facilities Services

Im Segment Facilities Services gab es eine Mischung aus hybriden Käufern, die ihre derzeitigen Bestände diversifizierten, und Private-Equity-Käufern, die zum ersten Mal in den Bereich investierten. In der ersten Hälfte des Jahres waren in diesem Bereich mehrere Roll-up-Strategien unter interessierten Käufern zu beobachten, da die Gesundheits- und Sicherheitsvorkehrungen von Geschäftsgebäuden nach wie vor von größter Bedeutung sind, denn die Bevölkerung beendet langsam das Arbeiten im Homeoffice. Im Zuge der Pandemie wird sich die Bedeutung von Gesundheit, Sicherheit und der Einhaltung von Vorschriften weiter entwickeln, sodass die Bedeutung von Facilities Services in den Mittelpunkt der industriellen Dienstleistungen rückt. Zu den wichtigen Transaktionen zählen:

- Mitie Group plc (LSE:MTO) gab bekannt, dass das Unternehmen einen Kaufvertrag zur Übernahme von Interserve Facilities Management Ltd., einem Anbieter von Facility-Management-Lösungen, über etwa 504,4 Mio. USD abgeschlossen hat. Die Transaktion ist noch nicht abgeschlossen. Der Abschluss wird im vierten Quartal 2020 erwartet. Nach Abschluss der Transaktion wird das zusammengeschlossene Unternehmen einer der größten Facility-Management-Anbieter im Vereinigten Königreich mit landesweiter Präsenz sein.

- Har-Bro, Inc., ein in Kalifornien ansässiger Anbieter von Notfallwiederherstellungs- und Rekonstruktionsdiensten für Geschäfts- und Wohngebäude, wurde von BlueSky Restoration Contractors, LLC, einem Portfoliounternehmen von Dominus Capital, LP, übernommen. Die Übernahme von Har-Bro ist die vierte derartige Akquisition, die Dominus Capital zur Unterstützung des Wachstums von BlueSky tätigt, und bringt den starken, gut etablierten Ruf von Har-Bro an der amerikanischen Westküste in das vielfältige Angebot der Plattform ein.

Öffentliche Vergleichswerte1

(1) Multiplikatoren über 20 werden von der Mittelwert-/Medianberechnung ausgenommen

Ausgewählte M&A-Transaktionen

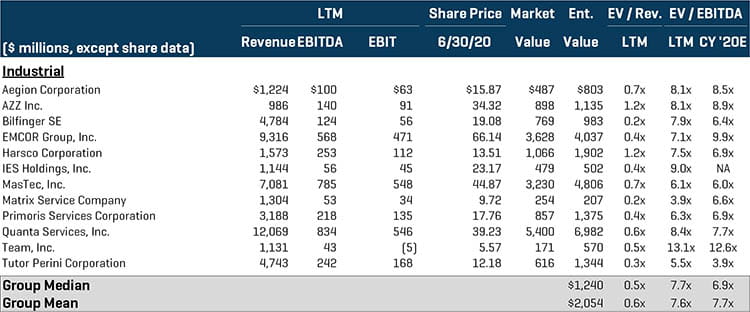

Industriedienste

Das Segment der Industriedienste blieb trotz der vielen wirtschaftlichen Unsicherheiten in der ersten Hälfte des Jahres nach wie vor attraktiv für Private-Equity-Käufer, da es sich um „essentielle“ Dienste handelt. Mehrere namhafte Private-Equity-Firmen setzten die Diversifizierung ihrer Portfolios durch Roll-up- und Add-on-Strategien fort. Obwohl das Gesamtvolumen der Transaktionen im Segment der Industriedienste in der ersten Jahreshälfte rückläufig war, stehen nach wie vor hochwertige Vermögenswerte mit einem starken Produkt- und Dienstleistungsangebot zur Verfügung. Zu den wichtigen Transaktionen zählen:

- KAEFER Isoliertechnik GmbH & Co. KG, ein deutscher Anbieter integrierter Dienstleistungen und Lösungen für die Bauindustrie, hat Wood Group Industrial Services Ltd. für etwa 118 Mio. USD übernommen. Die Industriedienste von KAEFER und der Wood Group werden in einer Gesellschaft zusammengefasst, die im Vereinigten Königreich und in Irland als KAEFER agiert. Das Unternehmen wird gemeinsame Kompetenzen realisieren und zusätzliche Kapazitäten und Projektmanagement-Fähigkeiten bereitstellen.

- StandardAero Business Aviation Services, LLC, eine Tochtergesellschaft von Dubai Aerospace Enterprise (DAE) Ltd., hat TRS Ireland für etwa 51,4 Mio. USD erworben. TRS mit Hauptsitz in Irland bietet Komponentenreparaturdienste und Prozesslösungen für Industrie-, Flugderivat- und Flugzeuggasturbinen an. Durch die Übernahme von TRS erhält StandardAero fast 70.000 zusätzliche Quadratfuß an MRO-Betrieben und eine installierte Basis von stark wiederkehrenden Blue-Chip-Kunden.

Öffentliche Vergleichswerte1

(1) Multiplikatoren über 20 werden von der Mittelwert-/Medianberechnung ausgenommen

Ausgewählte M&A-Transaktionen

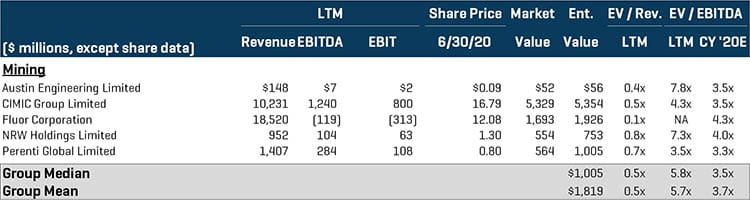

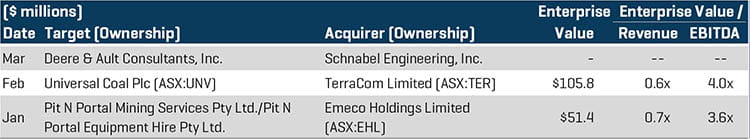

Bergbaudienste

Die M&A-Aktivitäten im Segment Bergbaudienste wurden in der ersten Jahreshälfte weiterhin von internationalen Käufern dominiert, da in der Branche strategische Käufer die meisten Akquisitionen tätigten. Da immer mehr konsolidierende Transaktionen getätigt werden, bleibt der Zugang zu attraktiven geographischen Standorten von größter Bedeutung, um die Gewinnmargen aufrechtzuerhalten. Zu den wichtigen Transaktionen zählen:

- TerraCom Limited (ASX:TER), ein australisches Kohlebergbau- und -produktionsunternehmen, hat Universal Coal plc (ASX:UNV) für etwa 105,8 Mio. USD erworben. TerraCom war bereits der größte Aktionär von Universal, einem Kohlebergbau- und -produktionsunternehmen im Vereinigten Königreich, und nach Abschluss der Transaktion wurde die Aktie am 3. Juli 2020 von der ASX entfernt.

- Deere & Ault Consultants, Inc., ein Anbieter von Minenrekultivierungs- und geotechnischen Diensten in Colorado, wurde von Schnabel Engineering, Inc. übernommen. Die Übernahme von Deere & Ault durch Schnabel erweitert die nationale Präsenz des Unternehmens auf bedeutende Weise und erhöht die Fähigkeiten, die es seinem etablierten Kundenstamm zur Verfügung stellt.

Öffentliche Vergleichswerte1

(1) Multiplikatoren über 20 werden von der Mittelwert-/Medianberechnung ausgenommen

Ausgewählte M&A-Transaktionen

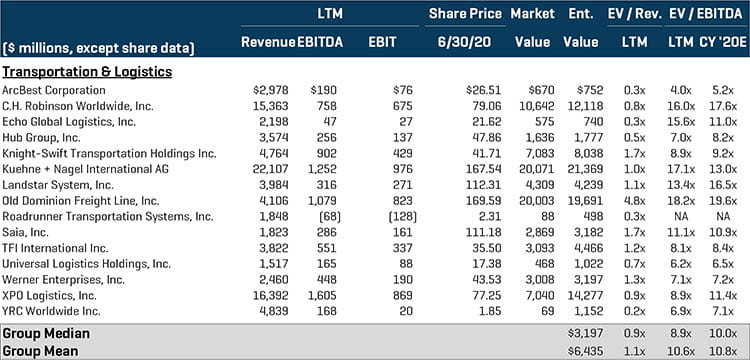

Transport & Logistik

Das Transport- und Logistiksegment war weiterhin eines der aktivsten Segmente, was die M&A-Aktivitäten betrifft. Sowohl strategische als auch Private-Equity-Käufer tätigten in der ersten Jahreshälfte mehrere bemerkenswerte Transaktionen, da die anvisierten Unternehmen von dem starken Rückenwind der Branche profitieren und Wachstumsinitiativen durchführen wollen. In dem Maße, wie mehr Einzelhändler von einem traditionellen Marktplatz für Ladengeschäfte auf eine Online-Plattform umsteigen, was durch die verschiedenen, während der landesweiten Quarantäne ausgegebenen Anweisungen, zu Hause zu bleiben, beschleunigt wurde, werden die Bewertungen hochwertiger Transport- und Logistikanlagen steigen, da die Pandemie die Wichtigkeit der Transport- und Logistikbranche weiter verstärkt. Zu den wichtigen Transaktionen zählen:

- Costco Wholesale Corp. (NasdaqGS:COST) hat Innovel Solutions, Inc. für etwa 998 Mio. USD erworben. Innovel mit Hauptsitz im amerikanischen Hoffman Estates, Illinois bietet Lieferkettenlösungen für den Einzelhandel, die Fertigung, den kommerziellen und den militärischen Markt in den Vereinigten Staaten. Costco, ein Kunde von Innovel seit 2015, erhält Zugang zur Liefer- und Logistikplattform von Innovel für die „letzte Meile” mit einem Netzwerk, das etwa 90 % der Vereinigten Staaten und Puerto Rico abdeckt.

- Rand Logistics, Inc., ein Portfoliounternehmen von AIP, LLC, hat American Steamship Company, einen Anbieter von Trockenfrachttransporten auf dem Wasser, für etwa 260 Mio. USD erworben. Durch die Übernahme von Rand ist das Unternehmen in der Lage, fast jeden Bedarf an Trockenmassenguttransporten auf den Großen Seen zu decken, und das kombinierte Unternehmen wird jährlich fast 50 Millionen Tonnen Trockenmassengüter bewegen.

- Roadrunner Transportation Systems, Inc. (NYSE:RRTS) hat seine Tochtergesellschaft Prime Distribution Services, Inc., für etwa 223,1 Mio. USD an C.H.Robinson Worldwide, Inc. verkauft. Prime bietet Dienstleistungen in den Bereichen Lagerung, Cross-Docking, Verpackung und Frachtkonsolidierung für mehrere Anbieter an. Es wird erwartet, dass die Akquisition 2020 etwas zum Wachstum beiträgt, da C.H. Robinson die konsolidierte Plattform der globalen Dienstleistungen des Unternehmens um Größen- und Mehrwert-Lagerfähigkeiten erweitern möchte.

Öffentliche Vergleichswerte1

(1) Multiplikatoren über 20 werden von der Mittelwert-/Medianberechnung ausgenommen

Ausgewählte M&A-Transaktionen