Energie Branchenaktualisierung – 1. Quartal 2020

Abonnieren Sie unsere BranchenaktualisierungenEnergie Branchenaktualisierung – 1. Quartal 2020

Abonnieren Sie unsere BranchenaktualisierungenEin perfekter Sturm

Der Energiesektor ist Schwankungen gewohnt, aber im ersten Quartal 2020 ging es besonders turbulent zu. Die Rohölpreise brachen in diesem Zeitraum um 66,5 % ein. Dies ist der größte Quartalsrückgang seit Beginn der Aufzeichnungen (im März 1983). Das Segment wird durch mehrere Faktoren belastet: 1) ein anhaltendes Überangebot durch US-amerikanische Schieferölproduzenten und zuletzt die hochgefahrene Förderung in Saudi Arabien und Russland (siehe Punkt 3); (2) den Zusammenbruch der Nachfrage infolge der Covid-19-Beschränkungen (die sich in einem deutlichen geringeren Verbrauch von Dieselkraftstoff, Kerosin usw. niederschlagen); 3) ein Tauziehen um Marktanteile zwischen Saudi Arabien, Russland und anderen wichtigen Marktteilnehmern (insbesondere US-amerikanischen Schieferölproduzenten), das kurzfristig dazu geführt hat, Saudi Arabien und Russland die Fördermengen zum ungünstigsten denkbaren Zeitpunkt erhöht haben (Anm.: die jüngste Vereinbarung am 12. April sollte das Problem des Überangebots teilweise mindern, ging aber nicht weit genug, um den Nachfrageeinbruch auszugleichen); und (4) eine schlechte Anlegerstimmung (der Energiesektor gehört seit zehn Jahren zu den Schlusslichtern im S&P 500 und wird von institutionellen Anlegern gemieden, die zunehmend auf nachhaltige Anlagen nach ESG-Kriterien (Umweltverträglichkeit, soziale Nachhaltigkeit und Corporate Governance) setzen. Die Kombination all dieser Faktoren haben einen „perfekten Sturm“ im Sektor heraufziehen lassen.

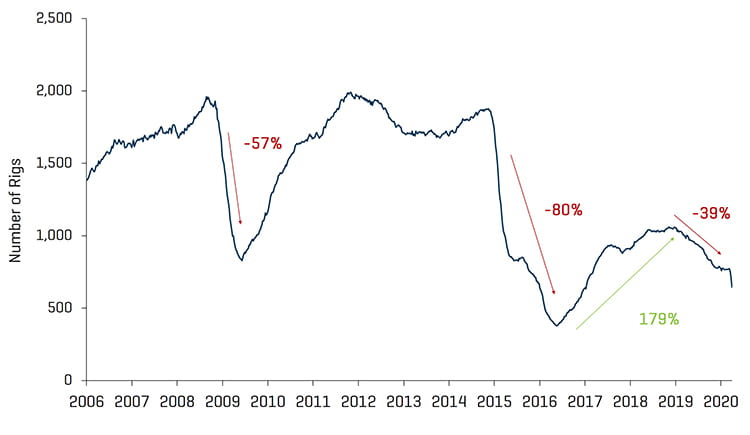

Kein Sektor ist verschont geblieben, da Upstream-Unternehmen ein 18-Jahres-Tief bei den Rohölpreisen erleben und Downstream-Unternehmen wie Raffinerien nicht von den niedrigen Rohstoffpreisen profitieren, weil die Nachfrage durch die Covid-19-bedingten Beschränkungen am Boden liegt. Es überrascht nicht, dass fast alle Upstream-Unternehmen ihre Bohrungen und Ausgabenbudgets kürzen (die Budgets wurden im Berichtsquartal um durchschnittlich 30 % bis 35 % gesenkt). Die Zahl der Ölförder- und Fracking-Anlagen, die seit dem letzten Höchstwert Ende 2018 bereits um rund 40 % bzw. 25 % zurückgegangen war, wird angesichts dieser Kürzungen noch weiter sinken. Dies hat allein in den USA zu Zehntausenden angekündigten Entlassungen und Zwangsbeurlaubungen im Energiesektor geführt. Insolvenzen und Restrukturierungen dürften sich ebenfalls beschleunigen, wenn Unternehmen mit Rohölpreisen um die 20 USD pro Barrel zurechtkommen müssen. EBITDA-Multiples und andere Bewertungskennzahlen haben keine Aussagekraft mehr, da Prognosen zum gegenwärtigen Zeitpunkt sehr schwierig sind. Die kurzfristigen Multiples werden voraussichtlich durch die massiven Abwärtskorrekturen für 2020 aufgebläht sein (und wurden deshalb in diesem Quartalsbericht nicht berücksichtigt).

Auch wenn die Energieunternehmen nicht alle vorgenannten Faktoren nicht selbst lösen können (z. B. Covid-19), sollten die derzeit getroffenen Maßnahmen zu einer künftigen Erholung des Sektors führen. Die rasche Reduzierung der Bohr- und Abschlussaktivitäten in Nordamerika wird sich künftig in weniger Anlagen für Bohrungen und geringeren Fördermengen niederschlagen. Nach Schätzungen der EIA wird die Rohölproduktion in den USA bis zum Jahresende 2020 von 12,7 auf 11,1 Millionen Barrel pro Tag (mmbpd) zurückgehen. Wann die Covid-19-Beschränkungen aufgehoben werden, lässt sich zwar schwer abschätzen, jedoch dürfte sich dies deutlich auf die Energienachfrage auswirken (beispielsweise ist ein schneller Anstieg des Verbrauchs von Dieselkraftstoff und Kerosin zu erwarten). Diese Kombination aus Verbesserungen auf der Angebotsseite (weniger) und der Nachfrageseite (mehr) dürfte den Markt in ein besseres Gleichgewicht bringen und zu höheren Rohstoffpreisen führen. Sie wird die negative Anlegerstimmung oder das unmittelbare Überangebot nicht sofort beseitigen, aber zumindest einige Trends in eine positive Richtung lenken.

Wichtigste Schlussfolgerungen für Q1:

- Einbruch der WTI-Preise im ersten Quartal um 66,5 % (der stärkste Rückgang, seit es Aufzeichnungen gibt);

- weiterer Preisrückgang bei Henry Hub-Erdgas um rund 25 %;

- erwarteter Rückgang der E&P-Transaktionsaktivitäten in Nordamerika („NAM“), da Unternehmen ihre Budgets kürzen (Einschnitte um 30–35 % bei den Budget für Bohr- und Abschlussaktivitäten im Berichtsquartal) und sich auf die Erwirtschaftung von Cashflows konzentrieren;

- Zahl der Insolvenzen im ersten Quartal auf dem Niveau früherer Perioden, im zweiten Quartal ist jedoch mit einem erheblichen Anstieg der Insolvenzen zu rechnen; und

- die Bewertungen auf den öffentlichen Märkten sind im ersten Quartal 2020 deutlich gesunken, da die Ergebnisse durch die weltweiten Quarantänen infolge von Covid-19 und den Kampf um Marktanteile zwischen Saudi-Arabien und Russland belastet wurden.

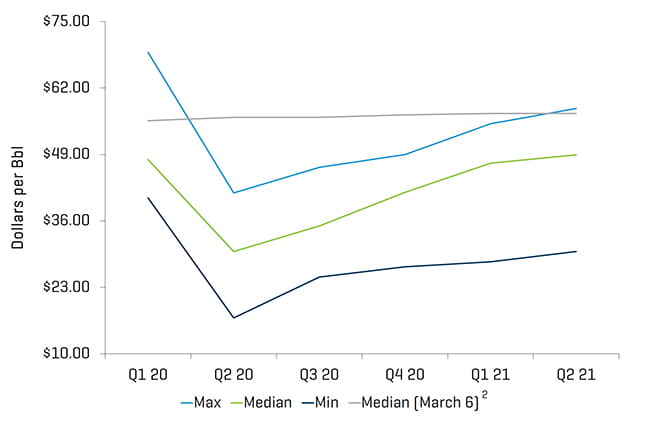

ROHÖL UND ERDGAS

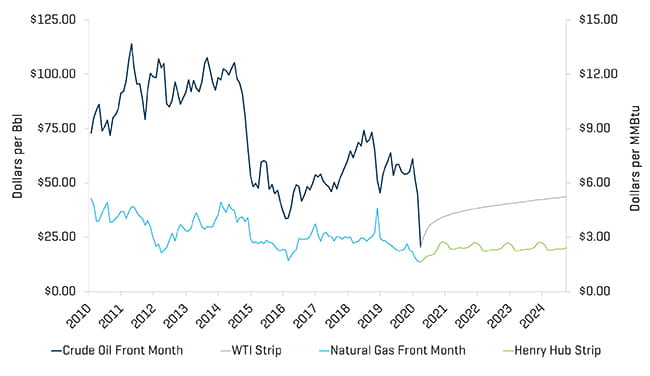

Die Preise für WTI-Rohöl sanken im ersten Quartal um 66,5 % gegenüber dem vierten Quartal von 61,06 USD pro Barrel auf 20,48 USD und erreichten damit den niedrigsten Stand in 18 Jahren. Vor der Ankündigung am 6. März, dass Russland sich nicht an die von der OPEC beschlossene Kürzung der Ölförderung halten würde, der darauffolgenden Erhöhung der Ölfördermenge durch Saudi-Arabien und der gleichzeitigen Ausweitung der Covid-19-Beschränkungen lag die mittlere Prognose für das zweite Quartal bei 56,25 USD pro Barrel. Analysten haben seitdem ihre Prognosen für das zweite Quartal auf einen mittleren Preis von 30,00 USD pro Barrel nach unten korrigiert. Dies entspricht einem Rückgang von 46,7 %. Interessant ist jedoch, dass die korrigierten Prognosen bis zum ersten Halbjahr 2021 weniger als 15 % unter den Prognosen vor der Ankündigung liegen (und somit einen massiven Aufschlag im Markt widerspiegeln). Dies deutet auf einen gewissen Optimismus (bzw. eine Rückkehr zur Normalität) rund um eine baldige Erholung hin. Ein ähnlicher Rückgang wird für die Rohölproduktion in den USA erwartet: von rund 12,7 auf rund 11 mmbpd bis Oktober 2020, bevor der Preis bis zum Jahresende 2021 wieder moderat auf rund 11,2 mmbpd ansteigt.

Im Gegensatz zu Rohöl war Erdgas im allgemein volatilen ersten Quartal weniger starken täglichen Preisschwankungen unterworfen (d. h. der Energie-„Gewinner“ in einem insgesamt katastrophalen Markt). Auch wenn sich die Erdgaspreise an 21 Tagen im Quartal um mehr als 3 % (analog zu 20 solchen Tagen bei den Rohölpreisen) veränderten, schwankten sie an einem Tag nicht um mehr als 10 % (bei den Rohölpreisen gab es sechs solche Tage und insbesondere drei Tage mit einer Veränderung um mehr als 20 %). Trotz der geringeren täglichen Volatilität gaben die Erdgaspreise insgesamt nach und beendeten das Quartal 25 % unter dem Schlussstand des vierten Quartals 2019.

Rohölpreise (WTI) und Erdgaspreise (Henry Hub)

Quelle: Bloomberg, 31. März 2020

Analystenschätzungen des Rohölpreises (WTI)1

Quelle: Bloomberg, 31. März 2020

(1) Ohne Schätzungen vor dem 9. März 2020;

(2) unter Einbeziehung der Schätzungen vom 17. Januar bis 6. März 2020

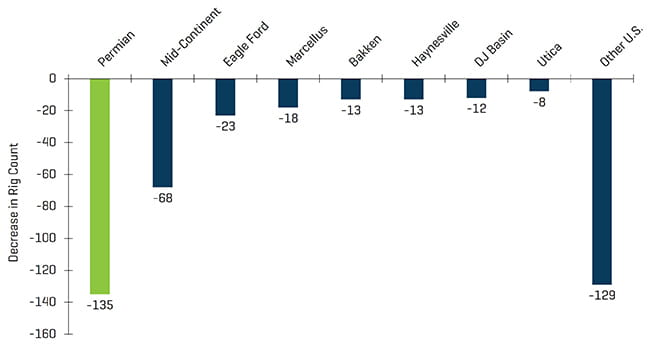

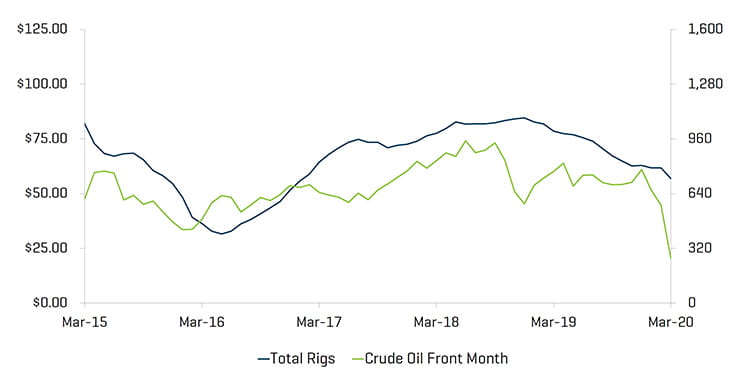

Die Anzahl der Bohranlagen in den USA sank während des Quartals um 141 Anlagen von 805 auf 664. Mit Ausnahme des Arkoma Woodford- und Granite Wash-Beckens nahm die Anzahl der genutzten Bohranlagen in allen anderen Regionen deutlich ab, vor allem im Permbecken (54 Bohranlagen weniger). Im Gegensatz zu den Vorjahresquartalen 2019 nahm die Rohölproduktion parallel zum Rückgang der Bohranlagen in den USA ab: von 12,8 mmbpd im Dezember 2019 auf rund 12,7 mmbpd im März 2020.

Historische Anzahl von Bohranlagen in den USA

Quelle: Baker Hughes

Abnahme der Anzahl US-amerikanischer Bohranlagen seit Höchstwert in 2018

Quelle: Baker Hughes

Anzahl der Bohranlagen in den USA und Rohölpreise (WTI)

Quelle: Bloomberg, 31. März 2020, und Baker Hughes

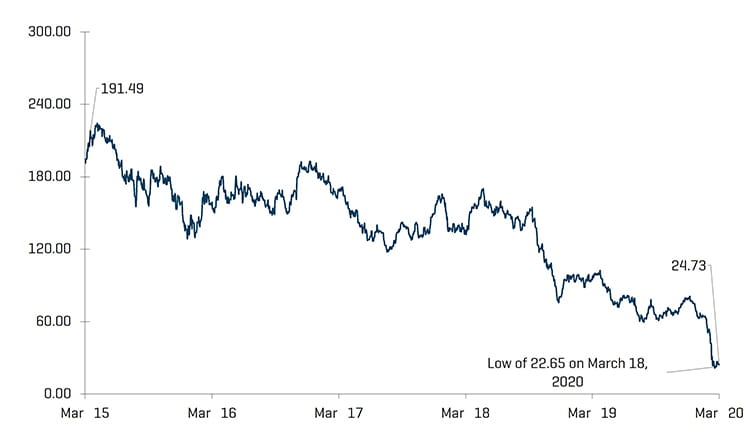

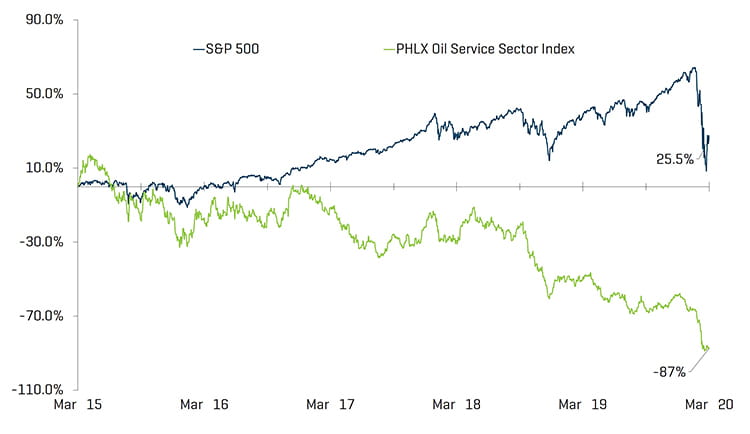

MASSIVER RÜCKGANG DER BEWERTUNGEN ALS REAKTION AUF CORONA-LOCKDOWN

Die Bewertungen von Energiedienstleistern auf öffentlichen Märkten sind im Berichtsquartal mit einem Rückgang von 68,4 % massiv eingebrochen. Mit einer Jahresperformance von -73,9 % schnitten Energiedienstleistungsunternehmen schlechter als der US-amerikanische Gesamtmarkt (-8,8 %) ab, obwohl der S&P 500 im Berichtsquartal durch Covid-19 um 20,0 % nachgab (und vom 19. Februar bis 23. März ca. 33 % seines Werts verlor).

Aktienindexentwicklung – OSX

Quelle: S&P Capital IQ, Inc.

Aktienindexentwicklung

Quelle: S&P Capital IQ, Inc.

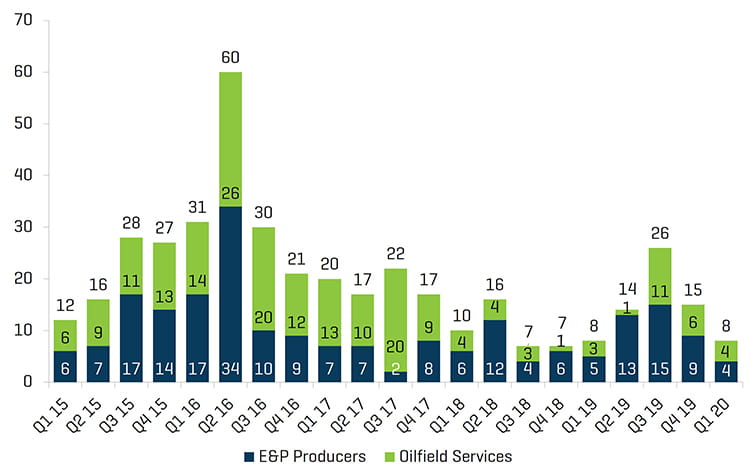

Die Zahl der Insolvenzen in der Energiebranche entsprach dem Niveau früherer Quartale, da die Auswirkungen des Rohölpreises von rund 20 USD pro Barrel noch nicht voll auf die Produzenten und Energiedienstleister durchgeschlagen waren. Viele Branchenteilnehmer dürften jedoch in den nächsten Monaten unter Druck geraten, denn die Covid-19-bedingten Nachfrageeffekte und die anhaltende Überproduktion werden das Gleichgewicht von Angebot und Nachfrage kurzfristig stören.

Insolvenzen nordamerikanischer Produzenten und OFS-Unternehmen

Quelle: Haynes und Boone, LLP

AKTUELLE M&A-TRENDS

Geringere M&A-Aktivität in Q1 wegen erheblicher Unsicherheit und anhaltender Konzentration auf Cashflow

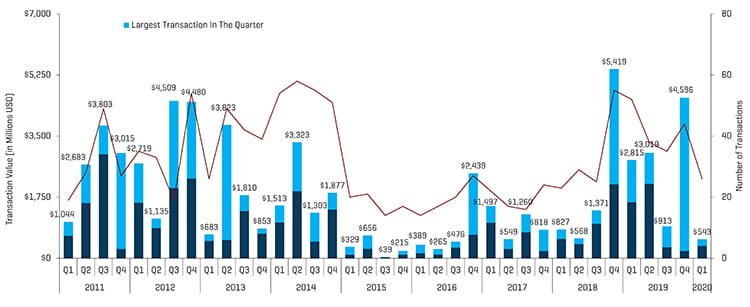

Die M&A-Aktivitäten bei Energiedienstleistungen und -anlagen gingen im ersten Quartal 2020 gemessen an Transaktionsanzahl und -wert zurück. Insgesamt wurden 26 Transaktionen im Wert von 543,0 Millionen USD gegenüber 44 Transaktionen im Wert von 4,6 Milliarden USD im vierten Quartal 2019 verzeichnet. Der Rückgang ist beträchtlich; allerdings ist anzumerken, dass die größte Transaktion im Vorquartal die 4,4 Milliarden USD schwere Fusion zwischen Apergy und ChampionX war. Ohne die größten Transaktionen beider Quartale stieg der Gesamttransaktionswert sogar um rund 140 Millionen USD. Diese Dynamik im Quartalsvergleich unterstreicht den vorsichtigen Optimismus der Branche zu Jahresbeginn. Dieser Optimismus war allerdings nur von kurzer Dauer, da Kräfte sowohl auf der Angebots- als auch auf der Nachfrageseite die Bereitschaft zu anorganischem Wachstum dämpften und die Unternehmen zwangen, ihr Augenmerk schnell wieder auf die Cashflow-Generierung zu legen. Trotz weiterhin erheblicher Vorbehalte wird bereits Ende 2020 mit einer Konsolidierung gerechnet, wenn die Nachfrage voraussichtlich wieder anzieht und die Märkte in Richtung Normalität zurückkehren.

NAM-Transaktionen im Bereich Ölfelddienstleistungen und -anlagen

Quelle: 1Derrick, S&P Capital IQ und eigene Informationen

Hinweis: Q3 2015 ohne den Schlumberger/Cameron-Transaktionswert von 14,8 Milliarden USD; Q4 2016 ohne den Baker Hughes/GE-Transaktionswert von 32,0 Milliarden USD

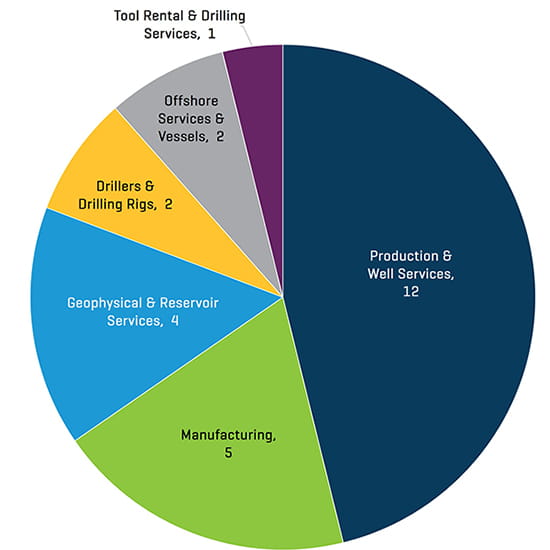

Q1 2020 Anzahl der NAM-Transaktionen im Bereich Ölfelddienstleistungen und -anlagen nach Sektor

Quelle: 1Derrick, S&P Capital IQ und eigene Informationen

Die Transaktionen haben im ersten Quartal 2020 nach Anzahl und Wert abgenommen. Maßgeblich für die geringere Gesamtzahl der Transaktionen im Quartalsvergleich war die schwächere Aktivität im Sektor Produktions- und Bohrlochleistungen (Rückgang von 25 auf 12 Transaktionen). Eine leichte Zunahme war hingegen in den Segmenten Offshore-Dienstleistungen und Schiffe (von 0 auf 2) und geophysikalische und Reservoir-Dienstleistungen (von 3 auf 4) festzustellen.

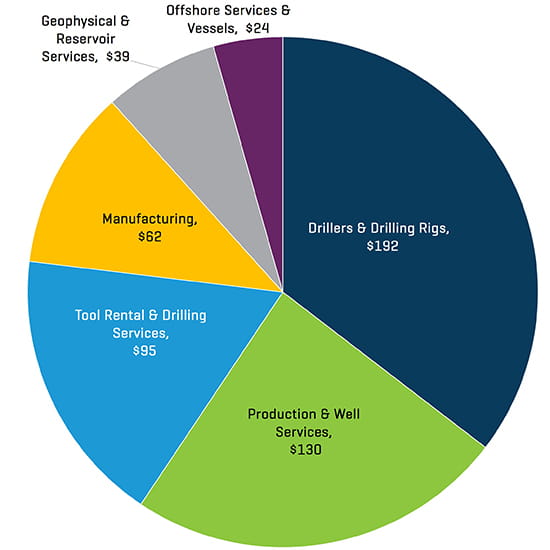

Q1 2020 Wert der NAM-Transaktionen im Bereich Energiedienstleistungen und -anlagen nach Sektor (in Millionen USD)

Quelle: 1Derrick, S&P Capital IQ und eigene Informationen

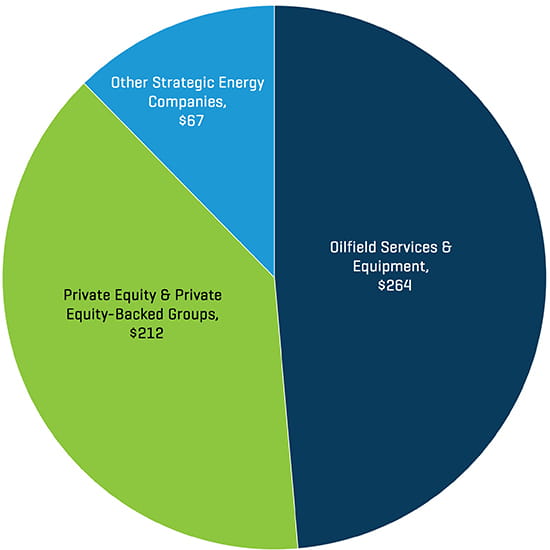

Q1 2020 Wert der NAM-Transaktionen im Bereich Energiedienstleistungen und -anlagen nach Käuferprofil (in Millionen USD)

Quelle: 1Derrick, S&P Capital IQ und eigene Informationen

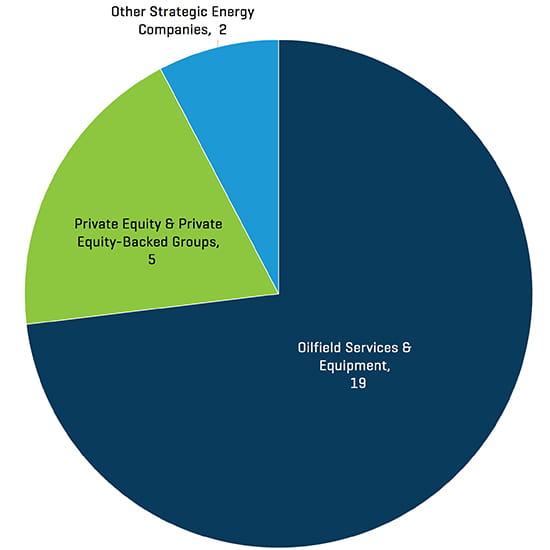

Q1 2020 Wert der NAM-Transaktionen im Bereich Energiedienstleistungen und -anlagen nach Käuferprofil

Quelle: 1Derrick, S&P Capital IQ und eigene Informationen

Strategische Investoren waren im ersten Quartal 2020 mit 81 % aller Transaktionen erneut die aktivsten Käufer von Unternehmen aus dem Bereich Energiedienstleistungen und -anlagen. Die restlichen 19 % der Gesamttransaktionen im ersten Quartal entfielen auf Private-Equity-Investoren und PE-finanzierte Gruppen. Auch wenn die Aktivität von Finanzinvestoren gemessen am prozentualen Anteil an den Transaktionen im ersten Quartal zunahm, ging die absolute Anzahl der Transaktionen gegenüber dem Vorquartal zurück, da die Gruppen weniger an Expansionsmöglichkeiten interessiert waren, sondern sich auf die Cashflow-Generierung bei bestehenden Beteiligungsgesellschaften konzentrierten.