Les évaluations et les attestations d’équité constituent des outils utiles dans les transactions d’hôpitaux en difficulté

Les évaluations et les attestations d’équité constituent des outils utiles dans les transactions d’hôpitaux en difficulté

La réforme des soins de santé a radicalement changé la façon dont les systèmes de santé dispensent les soins aux patients et dont les prestations sont remboursées. Comme les conseils d’administration des hôpitaux revoient la compétitivité de leur établissement dans un monde post-réforme des soins de santé, particulièrement ceux qui supervisent les hôpitaux de proximité, bon nombre d’entre eux décident d’envisager une vente à un partenaire stratégique. Décider de vendre un hôpital de proximité sera la décision la plus analysée qu’un conseil d’administration pourra prendre. Engager un conseiller financier pour effectuer une évaluation ou une attestation d’équité sera une démarche très utile car le conseil d’administration évalue différentes alternatives et défend sa décision face aux parties prenantes de l’hôpital et aux organismes de réglementation.

Contexte

Répercussions de la réforme de santé sur les hôpitaux

L’adoption du Patient Protection and Affordable Care Act (« ACA », loi sur la protection des patients et des soins abordables) en mars 2010 a impliqué des changements considérables pour les hôpitaux. Alors que l’ACA garantit aux patients un meilleur accès à l’assurance, ce qui peut bénéficier aux hôpitaux grâce à des niveaux plus faibles de soins non remboursés, il met également ces établissements au défi de s’adapter aux nouveaux modèles de paiement.

Traditionnellement, les hôpitaux étaient remboursés sur une base de rémunération à l’acte qui récompense la quantité de soins médicaux et de tests dispensés. L’ACA a introduit de nouveaux modèles de paiement axés sur la qualité, tels que le Hospital Value-Based Purchasing Program (Programme d’achat selon la valeur de l’hôpital) et le Hospital Readmissions Reduction Program (Programme de réduction des réadmissions à l’hôpital). Dans le cadre de ces nouveaux programmes, les hôpitaux sont récompensés par une augmentation du remboursement s’ils atteignent certains critères de qualité et sont pénalisés par un remboursement moindre en cas de résultats négatifs (un excédent de réadmissions de patients, par exemple). Le financement d’un achat selon la valeur est assuré en retirant un pourcentage des paiements de Medicare.1,2

Les modèles de paiement alternatifs tels que les organisations de soins comptables (« ACO », Accountable Care Organizations) et les ententes de paiements groupés constituent une nouvelle étape importante de la réforme de santé. Les ACO impliquent une collaboration entre les hôpitaux et les médecins afin d'améliorer la qualité des soins pour une population de patients tout en réduisant les coûts. Les acteurs de ces modèles de paiements alternatifs peuvent y gagner sur le plan financier en participant aux économies réalisées. Prospérer dans un environnement de modèles de paiements alternatifs et basés sur la valeur nécessite que les hôpitaux fassent d’importants investissements en matière d’analyse des données et de technologie (principalement pour ce qui est des systèmes coûteux de dossiers médicaux électroniques (« DME »)). Les grands systèmes de santé possèdent l’expertise et le capital permettant de réaliser ces investissements, alors que, souvent, les hôpitaux de proximité n’ont pas ces moyens et il arrive qu’ils doivent lutter pour rester compétitifs.

Activités de fusions et acquisitions des hôpitaux

Les difficultés et les coûts de la réforme de santé, associés à l’entretien des installations vieillissantes, à l’augmentation des salaires et au remplacement d’un cadre hospitalier par un cadre ambulatoire à moindre coût peuvent causer des difficultés financières pour de nombreux hôpitaux de proximité. Alors que les hôpitaux en difficulté font face à ces obstacles, nombreux sont ceux qui estiment que la vente à un système de santé plus grand est une option intéressante.

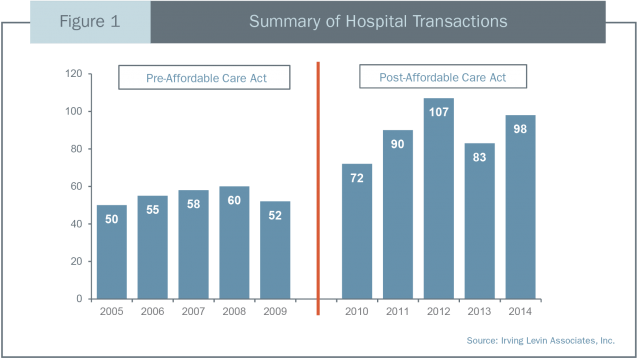

Comme le démontrent les données d’Irving Levin à la figure 1, les transactions d’hôpitaux ont considérablement augmenté depuis que la loi ACA a été adoptée. Vendre à un système de santé plus important ou à un opérateur hospitalier à but lucratif peut offrir de nombreux avantages à un hôpital de proximité, notamment : l’accès aux marchés de capitaux pour financer les investissements nécessaires en matière d’installations et de technologies, un plus grand pouvoir de négociation avec les payeurs et les fournisseurs, une expertise clinique supplémentaire et des ressources pour recruter de nouveaux médecins pour la communauté.

Les hôpitaux jouent un rôle important dans l’économie locale et sont souvent l’un des premiers employeurs dans les communautés desservies. La décision de vendre un hôpital de proximité en difficulté peut se révéler un évènement à forte charge politique qui fera l’objet d’une surveillance accrue de la part des parties prenantes, du milieu des affaires local, des autorités de réglementations et des créanciers. Une pression importante sera exercée sur le conseil d’administration pour défendre son processus de décision et pour « ne pas rater son coup ». Lorsqu’un conseil commence à envisager une vente, il doit engager un conseiller et un banquier d’investissement pour l’aider à évaluer les options stratégiques. Engager séparément un conseiller financier indépendant pour effectuer une évaluation de l’hôpital, tôt dans le processus, peut représenter un autre outil précieux tandis que le conseil envisage ses options.

Les avantages d’une évaluation d’hôpitaux

Obligations du conseil d’administration

Les membres du conseil d’administration à but non lucratif sont les fiduciaires d’un hôpital et sont chargés de superviser sa mission caritative. Les obligations spécifiques du conseil incluent :

Devoir de vigilance : les membres du conseil d’administration doivent s’employer à la surveillance des affaires de l’hôpital et être informés des décisions que le conseil est tenu de prendre. Les membres du conseil doivent remettre en cause les informations qui semblent incomplètes ou invalides.

Devoir de loyauté : les membres du conseil doivent faire passer leur devoir envers l’hôpital avant leurs intérêts personnels.

Devoir d’obéissance : les membres du conseil ont l’obligation d’adhérer à la mission caritative de l’hôpital.3

Supervision du procureur général d’État

Dans la plupart des états, le procureur général d’État a le pouvoir d’examiner et d’approuver les transactions impliquant des biens d’organismes de bienfaisance. Les procureurs généraux d’État s’engagent de plus en plus dans leurs examens, particulièrement lors des transactions d’hôpitaux impliquant un vendeur à but non lucratif et un acheteur à but lucratif. Les procureurs généraux d’État et les autres organismes de réglementation s’inquiètent principalement du fait que : 1) le conseil d’administration exerce son obligation de confiance lors de l’évaluation de la transaction et de toute alternative possible et 2) la transaction est dans l’intérêt de la communauté. L’examen du procureur général fait souvent particulièrement attention à ce que la disponibilité des services de santé dans la communauté soit préservée et à ce que l’organisme sans but lucratif réalisant la transaction reçoive au moins la juste valeur marchande pour les biens de son organisme de bienfaisance.4

Les évaluations effectuées pour conseils d’administration des hôpitaux envisageant des alternatives stratégiques sont souvent effectuées au titre de la juste valeur marchande. La juste valeur marchande est couramment définie comme étant « le prix auquel une propriété peut changer de mains entre un acheteur consentant et un vendeur consentant, lorsque le premier n’est pas sous la contrainte d’acheter et que le second n’est pas sous la contrainte de vendre, les deux parties ayant une connaissance raisonnable des faits pertinents. »5 La juste valeur marchande est communément décrite comme représentant un prix de pleine concurrence, négocié sans pression particulière et exclut la prise en compte d’effets de synergie spécifiques à l’acheteur.

La plupart des membres du conseil d’administration manquent d’expérience en matière de transactions d’hôpitaux. En conséquence, il est courant et sage d’un point de vue commercial, qu’un conseil d’administration engage un conseiller financier pour effectuer une évaluation pour être mieux informé lorsqu’il tranche entre des options stratégiques, notamment l’évaluation des éventuelles offres d’achat. Les membres du conseil peuvent également commander une attestation d’équité pour les aider à évaluer plus en profondeur un projet de transaction avant un vote du conseil. Les évaluations et les attestations d’équité aident le conseil d’administration de l’hôpital à démontrer au procureur général d’État qu’il a respecté son devoir de vigilance et reçu une juste valeur marchande pour la vente des biens de son organisme de bienfaisance.

Revendications de transfert frauduleux effectué de manière constructive

Dans les cas dans lesquels l’hôpital peut être insolvable au moment de la vente ou le devenir à la suite de la transaction, les créanciers peuvent demander qu'un administrateur de biens fasse valoir que la transaction a représenté un transfert frauduleux effectué de manière constructive. La section 548(a)(1)(B) du Code de la faillite, qui traite des transferts frauduleux effectués de manière constructive, permet à un fiduciaire d’annuler des transferts de propriété effectués par le débiteur, dans les deux ans du dépôt, si le débiteur : 1) « a reçu moins que la valeur raisonnablement équivalente » en échange du transfert ; et 2) était insolvable à la date du transfert ou l’est devenu à la suite du transfert.6

Dans les transactions d’hôpitaux en difficulté, à la fois l’acheteur et le vendeur courent le risque que la transaction soit annulée si la revendication d’un transfert frauduleux effectué de manière constructive est confirmée. Dans bien des circonstances, une attestation de juste valeur marchande établie à l’époque de la transaction peut aider les parties à démontrer que le prix de vente représentait une prise en compte adéquate au moment de la transaction et permettra de démontrer que la valeur raisonnablement équivalente a été échangée par les parties.

Évaluations d’hôpitaux et attestations d’équité

Qu’est-ce qu’une évaluation ?

Une évaluation est un jugement indépendant et impartial de la valeur d’un actif, selon une estimation précise ou une fourchette. Les évaluations d’hôpitaux doivent prendre en compte les trois approches de principe de l’évaluation : 1) l’approche par les revenus ; 2) l’approche par les références de marché et 3) l’approche par les actifs. Déterminer la ou les approches d’évaluation les plus appropriées pour un hôpital dépend des faits et circonstances, mais repose, en général, sur la capacité d’un hôpital à générer des flux de trésorerie futurs positifs liés à l’exploitation. Les approches par les revenus et les références de marché sont couramment utilisées pour évaluer les hôpitaux qui devraient maintenir une continuité de l’exploitation produisant des flux de trésorerie. Lorsque les hôpitaux sont supposés subir des pertes ou lorsque l’application de l’approche par les revenus ou les références de marchés entraîne une valeur inférieure à celle des actifs nets d’un hôpital, l’approche par les actifs peut s’avérer la plus appropriée.

Approche par les revenus

L’approche par les revenus repose sur la théorie financière établissant que la valeur d’un hôpital équivaut à la valeur actualisée de ses bénéfices futurs anticipés. Il existe deux formes communes d’approche par les revenus : 1) la capitalisation sur une seule période et 2) l'actualisation sur plusieurs périodes. La méthode de l’actualisation des flux de trésorerie (« DCF »), un modèle d’actualisation sur plusieurs périodes, est couramment utilisée dans les évaluations d’hôpitaux car elle offre la flexibilité permettant d’incorporer explicitement les changements en matière de performances financières.

Pour effectuer une analyse DCF, un conseiller financier travaillera en collaboration avec la direction de l’hôpital pour développer de façon indépendante une projection de flux de trésorerie qui reflète les changements en matière de remboursement, de volumes des patients, de rapport de dépenses, ainsi que les investissements de capitaux nécessaires et les modifications apportées au fonds de roulement. Le conseiller financier définira un taux de rendement en fonction du risque pour calculer la valeur actualisée des flux de trésorerie projetés. Le conseil d’administration examinera les prévisions de la direction pour vérifier qu’elles reflètent les meilleures informations disponibles à l’époque et que les résultats financiers puissent raisonnablement être atteints. Une évaluation reposant sur les projections « en crosse de hockey » constitue un outil moins utile pour évaluer les transactions proposées.

Approche par les références de marché

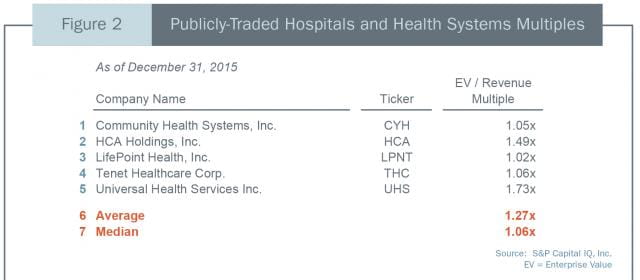

L’approche par les références de marché consiste à étudier les ventes d’actions des hôpitaux cotés en bourse (méthode des sociétés cotées comparables) ou les acquisitions d’hôpitaux (méthode des fusions et acquisitions) et à utiliser ces données de transactions pour calculer les multiples de valorisation. Les données sur les ventes de parts des hôpitaux cotés en bourse et les acquisitions d’hôpitaux sont disponibles auprès de différentes sources publiées. La figure 2 présente les multiples de valorisation des recettes dérivés des négociations d’actions réalisées de cinq hôpitaux de soins actifs cotés en bourse.

Nombreux sont ceux qui croient, à tort, que la valeur d’un hôpital peut être déterminée en appliquant aveuglément un multiple moyen du marché. Sans analyse plus approfondie, cette approche simpliste conduira probablement à une estimation déformée de la valeur. Les hôpitaux cotés en bourse identifiés à la figure 2 exploitent des dizaines, voire des centaines, d’hôpitaux dans différentes régions et sur différents marchés, peuvent accéder aux marchés de capitaux pour financer la croissance et ont les économies d’échelle nécessaires pour produire de fortes marges bénéficiaires. Les investisseurs sont généralement disposés à verser une prime pour ces avantages.

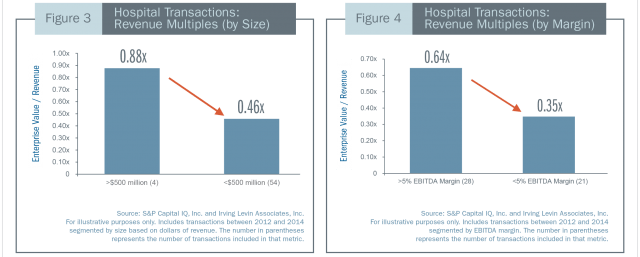

Les figures 3 et 4 présentent les multiples de revenus pour les hôpitaux acquis entre 2012 et 2014, segmentés par taille et marge de bénéfices avant intérêts, impôts, dépréciation et amortissements (« EBITDA »). Comme le démontre ce graphique, toutes choses égales par ailleurs, les investisseurs paieront généralement des multiples supérieurs pour des hôpitaux plus grands, bien diversifiés, que pour des hôpitaux de proximité plus petits. De même, ils paieront un multiple de revenus plus élevé pour les hôpitaux réalisant des marges bénéficiaires plus importantes. Un conseiller financier expérimenté analysera le profil de risque et de croissance de l’hôpital par rapport aux transactions comparables sur le marché et ajustera le multiple de valorisation qui est appliqué de la façon la plus appropriée.

Approche par les actifs

Concernant les hôpitaux en grave difficulté, les approches par les revenus et les références de marché peuvent entraîner une évaluation inférieure à la valeur nette des actifs de fonds de roulement et des immobilisations de l’hôpital. Dans ces circonstances, la valeur de l’hôpital équivaut à la juste valeur marchande des actifs qui le composent, le net de la valeur de ses passifs. Lorsque l’approche par les actifs est appliquée, des évaluateurs d’immobilisations corporelles peuvent être engagés car les biens immobiliers et le matériel médical constituent généralement les actifs les plus importants de l’hôpital.

Rapprochement des approches d’évaluation

Il est possible d’appliquer une seule approche d’évaluation ou la combinaison des trois lors de l’évaluation d’un hôpital. Lorsque plusieurs méthodes sont appliquées, le conseiller financier évaluera les forces et les faiblesses relatives de chaque approche et définira une estimation précise ou une fourchette de la valeur.

En quoi consiste une attestation d’équité ?

Une attestation d’équité est un avis indiquant que la contrepartie reçue lors de la transaction est juste, d’un point de vue financier. Les attestations d’équité intègrent une analyse de l’évaluation et la présentation d’une plage de valeurs raisonnables, mais comprennent également une analyse de la contrepartie qui sera reçue lors d’une transaction spécifique. Pour qu’une transaction soit équitable sur le plan financier, la contrepartie ne doit pas représenter le prix le plus élevé ou le meilleur prix possible, mais seulement le prix juste qui s’inscrit dans la plage de valeurs soumise. Il est important de noter que les attestations d’équité ne se prononcent pas sur : les avantages non financiers de poursuivre la transaction proposée, le processus conduisant à la transaction, la transaction proposée par rapport à toute autre transaction, les considérations juridiques ou réglementaires, ou sur les raisons économiques sous-jacentes de la transaction. Elles ne formulent pas non plus de recommandation quant à la façon dont le conseil d’administration doit voter sur la transaction. Seuls les aspects financiers d’une transaction sont envisagés dans une attestation d’équité.

Synthèse

Une attestation de juste valeur marchande peut s’avérer une démarche essentielle avant que le conseil d’administration n’entame un processus de vente ou pendant qu’il évalue les offres des éventuels acquéreurs. Comme une attestation d'équité suppose l'examen d'une transaction spécifique, ces analyses se limitent généralement aux situations dans lesquelles le conseil d'administration a restreint le processus de vente à un acheteur principal. Si le conseil établit qu'il souhaite demander une évaluation, une attestation d'équité ou les deux, il est essentiel que le conseiller financier engagé agisse indépendamment à l'égard de la transaction. Bien qu'il soit courant que le banquier d'investissement du conseil d'administration fournisse des attestations d'équité sur une transaction pour laquelle il a participé à la négociation, son indépendance risque d'être remise en question s'il touche des honoraires de résultat à la vente. L'embauche d'un conseiller financier indépendant en plus d'un banquier d'investissement peut garantir un niveau supplémentaire de transparence et de protection.

Conclusion

Les pressions de la réforme de santé devraient continuer à encourager les regroupements entre les hôpitaux de proximité dans un avenir proche. La décision de vendre un hôpital sera une décision controversée et qui fera l'objet d'une surveillance accrue de la part des organismes de réglementation et des parties prenantes. En plus d'embaucher un avocat expérimenté dans les affaires de santé et un banquier d'investissement, engager un conseiller financier pour effectuer une évaluation indépendante ou une attestation d'équité aidera le conseil d'administration à défendre sa décision et à démontrer qu'il s'est acquitté de ses obligations de confiance.

Cet article a déjà été publié dans le Journal du renouvellement de l'entreprise et dans le guide des transactions du secteur de la santé de l'American Healthcare Lawyers Association (Association américaine des avocats en droit de la santé).

- Fiches descriptives du CMS, Programme d'achat selon la valeur de l'hôpital. Baltimore : 2013, Web. Mar 2013.

- CMS, Programme de réduction des réadmissions à l'hôpital. Baltimore : 2016, Web. 15 janv. 2016, 26 janvier 2016

- Davidson, Paul S. and Rica Murdock, Tara. « Legal Duties and Avoiding Liability: A Nonprofit Board Member Primer. » Trustee Magazine,10 juin 2013. Web. 30 janv. 2016.

- Zall, Richard J. and Kinsella, Brian J. « Going Private: Navigating State Review of Nonprofit Hospital Conversions. » AHLA Connections, août 2013.

- Décision sur les recettes 59-60, 1959-1 C.B. 237 ; Réglementation du ministère des Finances. §20.2031-1(b) et §25.2512-1.

- Code des États-Unis, Titre 11 § 548(a)(1)(B)