Approvisionnement industriel Le point sur l'industrie - 2e trimestre 2018

S'abonner aux actualités sur l'industrieApprovisionnement industriel Le point sur l'industrie - 2e trimestre 2018

S'abonner aux actualités sur l'industrieLes mégatransactions au deuxième trimestre témoignent du prolongement de la forte activité de fusions et acquisitions en 2018

L'offre industrielle a continué de générer une activité de fusions et acquisitions solide au deuxième trimestre 2018. Le contexte a été alimenté par des acquéreurs stratégiques qui se sont intégrés verticalement dans tous les segments et des sociétés d'investissements privés, cherchant à acquérir de nouvelles plateformes et à faire des acquisitions « add-on ». Les multiples Valeur d'entreprise/EBITDA continuent de se négocier à des niveaux comparables à ceux de 2017 et du premier trimestre 2018 dans les quatre segments de l'approvisionnement industriel. Le secteur des produits pour le bâtiment et l'aménagement paysager a connu le plus d'opérations, avec une mégatransaction par une société de capital-investissement et une activité notable de la part d'acquéreurs stratégiques. Nous notons que le secteur des contrôles de procédés et de flux continue de se négocier aux plus hauts multiples, suivi de près par les segments des produits industriels et de sécurité. La vigueur suivie des fusions et acquisitions au deuxième trimestre peut être attribuée, en partie, à la dynamique positive du secteur, la fabrication industrielle mondiale demeurant prospère. L'économie américaine continue d'afficher une activité vigoureuse, soutenant la croissance des dépenses de construction et un marché de l'emploi sain. En outre, les acquisitions d’investisseurs financiers et la nécessité de déployer des capitaux dans de nouveaux projets de construction en achetant via des avoirs en portefeuille existants, indiquent des perspectives positives au troisième trimestre.

Points à retenir

- Les niveaux de confiance élevés des constructeurs et les dépenses de construction ont affiché une activité solide des transactions dans le secteur du bâtiment, de l'aménagement paysager et des produits de construction1

- Les sociétés de capital-investissement ont manifesté leur intérêt pour les acquisitions de plateformes et add-on, ainsi que l'optimisation du portefeuille

- La haute disponibilité du capital et les faibles coûts d'emprunt ont soutenu un contexte positif en matière de fusions et acquisitions

- Les multiples de négociation entre sociétés ouvertes sont restés solides, permettant des acquisitions rentables selon des valorisations robustes

- Il existe un engagement actif en matière de fusions et acquisitions à l'échelle nationale et internationale

- La vague porteuse de la fabrication industrielle mondiale a propulsé les activités de fusions-acquisitions dans tous les segments

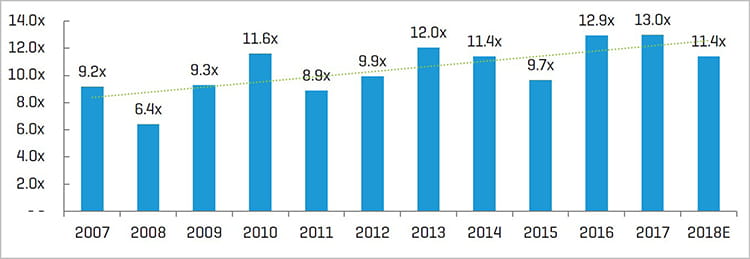

Valeur d'entreprise historique/Multiples EBITDA2

(1) Confiance des constructeurs rapportée par la National Association of Home Builders (NAHB) via l’indice du marché de l’habitation (HMI) de Wells Fargo

(2) Les multiples supérieurs à 20 fois sont exclus du calcul de la moyenne/médiane ; les chiffres représentent la médiane globale des quatre références de sous-segments présentées dans ce rapport

Statistiques de l'industrie

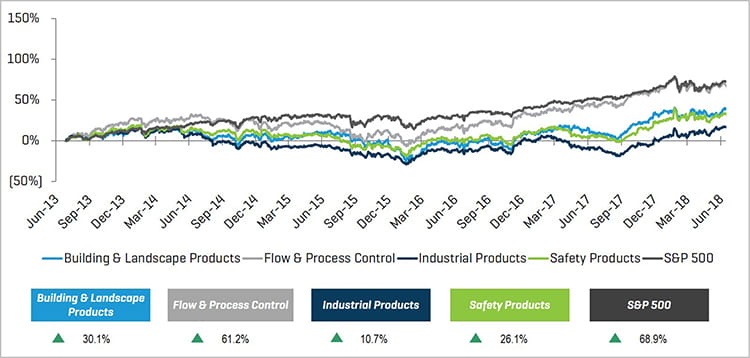

Performance historique des cours sur 5 ans

Performance opérationnelle et de marché

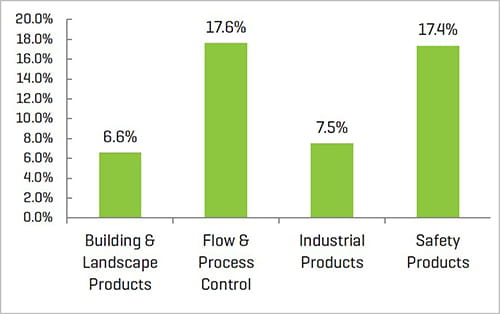

Marge EBITDA ajusté

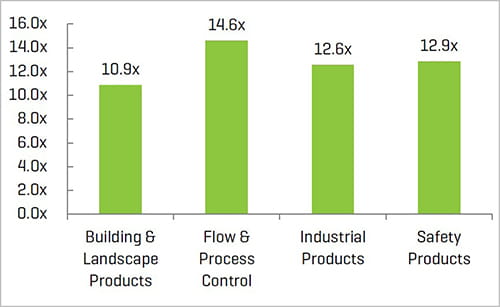

Valeur d'entreprise/EBITDA ajusté1

(1) Les multiples supérieurs à 20x sont exclus du calcul de la moyenne/médiane

Note : Médiane des ensembles de sociétés publiques présentés dans le rapport

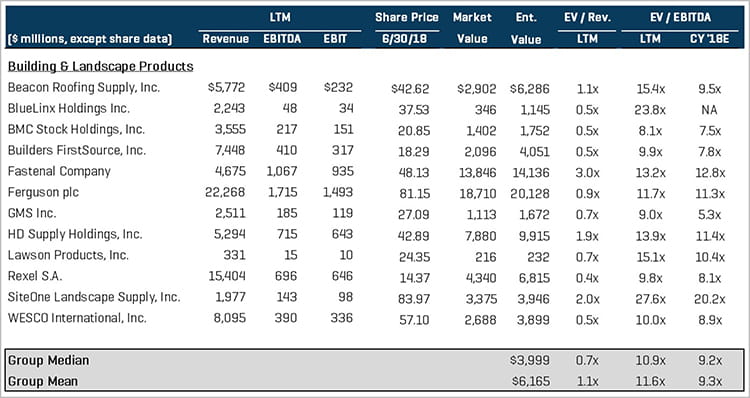

Produits de construction et d'aménagement paysager

Le secteur des produits de construction et d'aménagement paysager a prospéré grâce à une activité de fusions et acquisitions robuste, soutenue par une confiance solide des constructeurs résidentiels et commerciaux et un marché du travail vigoureux. Au cours du deuxième trimestre 2018, le secteur a connu une combinaison d’activités de capital-investissement et d’acquisitions stratégiques, notamment une mégatransaction par des promoteurs financiers et plusieurs acquéreurs stratégiques cotés en bourse souhaitant développer leurs activités aux niveaux opérationnel et géographique. Ce segment a affiché l'activité de transaction la plus importante du trimestre, avec des transactions notables, notamment :

- Leonard Green & Partners (LGP), une société de capital-investissement avec plus de 23 milliards de dollars d'actifs sous gestion, a fait l'acquisition du fabricant américain de produits de construction SRS Distribution Inc. de Berkshire Partners dans le cadre d'une transaction évaluée à plus de 3 milliards de dollars

- Gypsum Management & Supply’s (filiale de GMS Inc. (NYSE :GMS)) a acheté WSB Titan Inc., le plus important détaillant indépendant de matériaux de construction au Canada, pour environ 627 millions de dollars. La direction de GMS constate des synergies stratégiques grâce à un réseau de distribution élargi à travers les États-Unis et le Canada, renforçant ainsi la position de leader de la société sur le marché des panneaux muraux et des produits de construction intérieure

- Kohlberg & Company, une société de capital-investissement, a acquis Senneca Holdings, Inc., un important fabricant et distributeur nord-américain de portes et d'armoires pour les marchés finaux commerciaux et industriels, auprès d'Audax Private Equity pour environ 605 millions de dollars

Sociétés ouvertes comparables1

(1) Les multiples supérieurs à 20x sont exclus du calcul de la moyenne/médiane

Sélectionner les opérations de fusion-acquisition

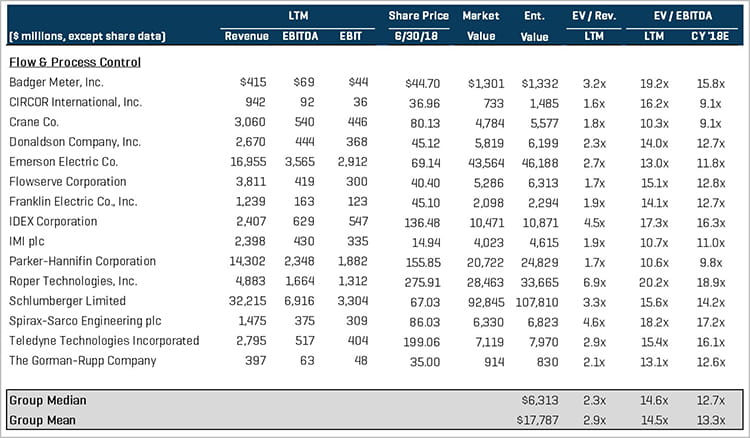

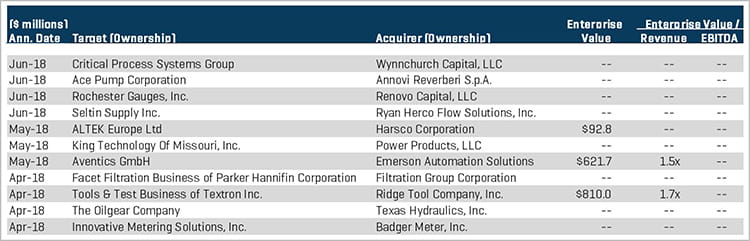

Contrôle de flux et de procédés

Le secteur des contrôles de flux et de procédés a encore affiché les multiples de trading les plus élevés du groupe en termes de valeur d'entreprise/EBITDA, dominés par les acquéreurs stratégiques (dont plusieurs grandes entreprises publiques), avec l'implication de quelques sociétés de capital-investissement chargées d'acquisitions de plateforme. Les transactions notables de ce segment comprennent :

- Ridge Tool Company, Inc., une filiale d'Emerson Electric Co. (NYSE : EMR), a annoncé la conclusion d'un accord d'achat pour Tools & Test Business of Textron Inc., un fabricant d'outils utilitaires et d'instruments de diagnostic, pour environ 810 millions de dollars. La transaction comprend toutes les activités et marques de Textron Tools & Test, tels que Greenlee, Greenlee Communications, les activités de services publics de Greenlee, HD Electric, Klauke, Sherman + Reilly et Endura

- Acquisition par Badger Meter Inc. (NYSE : BMI) d'Innovative Metering Solutions, Inc., distributeur de compteurs d'eau et de systèmes de mesure résidentiels et commerciaux, pour un montant non divulgué. Après l’acquisition, Innovative Metering Solutions a commencé à opérer sous le nom de National Meter & Automation.

Sociétés ouvertes comparables1

(1) Les multiples supérieurs à 20x sont exclus du calcul de la moyenne/médiane

Sélectionner les opérations de fusion-acquisition

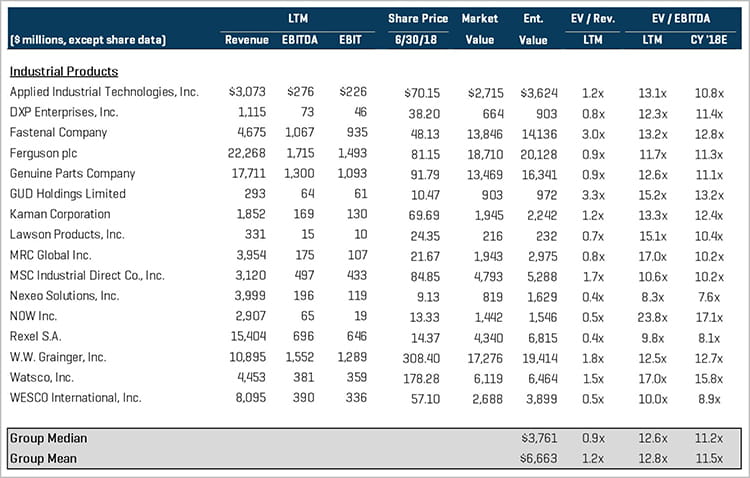

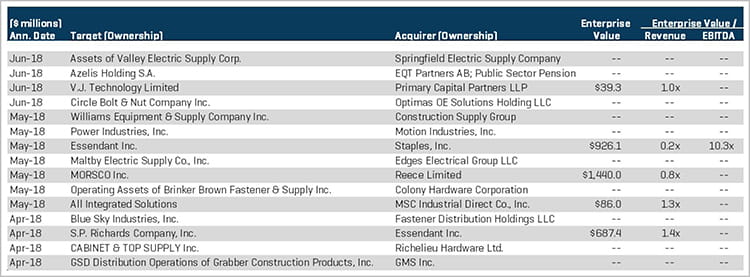

Produits industriels

Le secteur des produits industriels a enregistré une importante activité de transaction au deuxième trimestre, grâce à la croissance globale considérable de la fabrication industrielle mondiale. La vague montante dans l'industrie a permis une activité notable de fusions et acquisitions dans ce segment, tant à l'échelle internationale que nationale. Les acquisitions dans ce secteur provenaient principalement d'acquéreurs stratégiques de plus grande envergure, indiquant une consolidation continue au sein de l'industrie. Parmi les transactions notables :

- Staples Inc. a annoncé son intention d'acquérir les actions d'Essendant Inc. (NASDAQ : ESND), un important distributeur de fournitures de travail et industrielles, pour une contrepartie de plus de 430 millions de dollars. La proposition initiale a été révisée par Staples, qui a indiqué être en mesure d'identifier des opportunités de valorisation supplémentaires permettant d'augmenter considérablement son offre révisée par rapport au montant initial de 11,50 dollars par action, de nouvelles discussions sont en cours avec Essendant

- Dans une transaction connexe, Essendant Inc. a conclu un accord de fusion définitif avec S.P. Richards Company, Inc., filiale de Genuine Parts Company (NYSE : GPC), dans le cadre d’une opération Reverse Morris Trust évaluée à environ 690 millions de dollars. La transaction a précédé l'offre d'acquisition de Staples sur Essendant

- Reece Limited (ASX : REH), un fournisseur de produits de plomberie australienne a conclu un accord pour le rachat aux États-Unis de MORSCO Inc., un distributeur privé de plomberie, systèmes de climatisation-chauffage et produits de tuyauterie industrielle, à Advent International Corporation pour environ 1,4 milliard de dollars, une transaction américano-australienne atypique qui permettra à Reece d'accroître sa présence sur le marché dans la région du sud des États-Unis

Sociétés ouvertes comparables1

(1) Les multiples supérieurs à 20x sont exclus du calcul de la moyenne/médiane

Sélectionner les opérations de fusion-acquisition

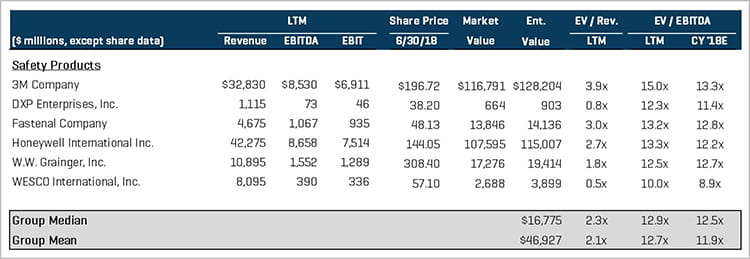

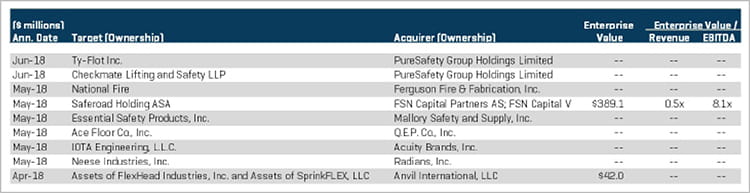

Produits de sécurité

Le segment des produits de sécurité a été principalement dominé par des acheteurs stratégiques cherchant à intégrer verticalement les activités commerciales et à élargir leur offre et leurs capacités, ainsi que sur un certain nombre de sociétés de capital-investissement recherchant des opportunités d'investissement attrayantes. Les transactions notables dans ce segment incluent :

- Acuity Brands, Inc. (NYSE : AYI) a annoncé l’acquisition de la société IOTA Engineering, LLC, un fabricant d’équipements d’éclairage d’urgence à haute technicité pour applications industrielles et institutionnelles, par Industrial Growth Partners,, une société de capital-investissement. La direction d'Acuity Brands a déclaré qu'IOTA soutiendra directement la stratégie de la société orientée vers la construction intelligente et les solutions d'éclairage en fournissant des synergies stratégiques et en développant les gammes de produits Acquisition d'

- Essential Safety Products, Inc. (ESP), distributeur d'équipements industriels et de solutions de sécurité des installations, par Mallory Safety and Supply, Inc.

- Ferguson Fire & Fabrication, Inc., filiale de Ferguson Enterprises, Inc. et plus grand fournisseur indépendant de systèmes de protection incendie du pays, a acquis National Fire Products, LLC. La transaction renforce les capacités de Ferguson Fire & Fabrication grâce à l'expertise de National Fire dans les applications de gicleurs

Sociétés ouvertes comparables1

(1) Les multiples supérieurs à 20x sont exclus du calcul de la moyenne/médiane

Sélectionner les opérations de fusion-acquisition

Toutes les sources des figures : Recherches sur le secteur S&P Capital IQ et Stout