Forniture industriali Aggiornamento di settore - Secondo trimestre del 2018

Effettua l'abbonamento per ricevere gli aggiornamenti di settoreForniture industriali Aggiornamento di settore - Secondo trimestre del 2018

Effettua l'abbonamento per ricevere gli aggiornamenti di settoreLe megatransazioni del secondo trimestre segnalano la continuazione della solida attività M&A nel 2018

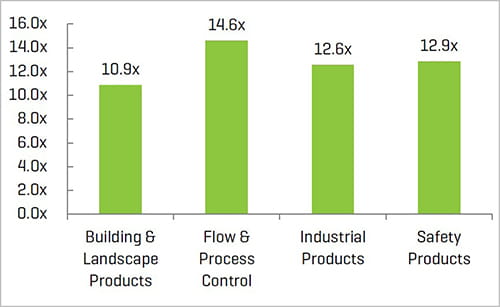

Il settore delle forniture industriali ha continuato a produrre una solida attività M&A nel secondo trimestre del 2018. Lo slancio è stato favorito dall'integrazione verticale dei segmenti operata dagli acquirenti strategici e la ricerca da parte degli acquirenti di private equity di nuove acquisizioni complementari e di piattaforme. I multipli VI/EBITDA continuano a essere negoziati a livelli costanti rispetto al 2017 e al primo trimestre del 2018 su tutti e quattro i segmenti delle forniture industriali. Il segmento dei prodotti per l'edilizia e in ambito paesaggistico ha registrato la maggiore attività transazionale del gruppo, tra cui una megatransazione di private equity e una notevole attività degli acquirenti strategici. Notiamo che il segmento del controllo dei flussi e dei processi continua a registrare i multipli più alti, seguito a stretto giro dai nostri segmenti dei prodotti per la sicurezza e industriali. La costante solidità dell'ambiente M&A nel secondo trimestre può essere attribuita, in parte, alle dinamiche di settore positive, poiché la produzione industriale globale rimane florida. L'economia statunitense continua a mostrare un'attività vigorosa, a sostegno della crescita della spesa nell'ambito della costruzione e di un mercato del lavoro in buona salute. Inoltre, l'attività di acquisizione degli sponsor finanziari, la necessità di distribuire il capitale in nuovi investimenti e sviluppare tramite acquisizione mediante holding di portafoglio esistenti, prospetta un futuro positivo durante il passaggio al terzo trimestre.

Punti chiave

- Gli alti livelli di fiducia dei costruttori e della spesa nell'ambito delle costruzioni hanno mostrato una solida attività transazionale nel segmento dei prodotti per l'edilizia, in ambito paesaggistico e delle costruzioni1.

- Le società di private equity hanno mostrato interesse nelle acquisizioni complementari e di piattaforme e nell'ottimizzazione del portafoglio.

- L'elevata disponibilità di capitale e gli oneri finanziari costantemente bassi hanno supportato un ambiente M&A positivo.

- I multipli di trading tra le aziende pubbliche sono rimasti positivi, consentendo acquisizioni accrescitive con valutazioni solide.

- Si è registrato un forte impegno M&A nazionale e internazionale.

- La marea crescente nella produzione industriale globale ha alimentato l'attività M&A in tutti i segmenti.

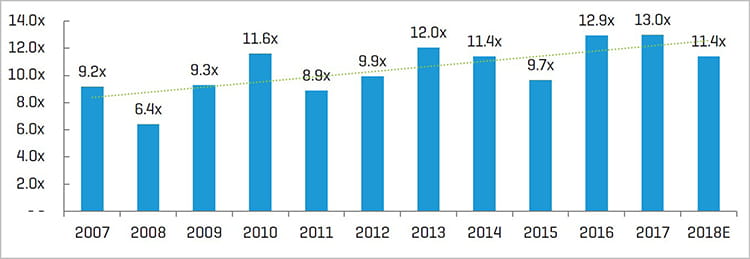

Multipli valore d'impresa/EBITDA storici2

(1) Fiducia dei costruttori segnalata da NAHB (National Association of Home Builders) tramite l'indice HMI (Wells Fargo Housing Market Index)

(2) I multipli superiori a 20x sono esclusi dal calcolo medio; i dati rappresentano la mediana complessiva di tutti i quattro indicatori dei segmenti secondari presentati in questo rapporto

Statistiche di settore

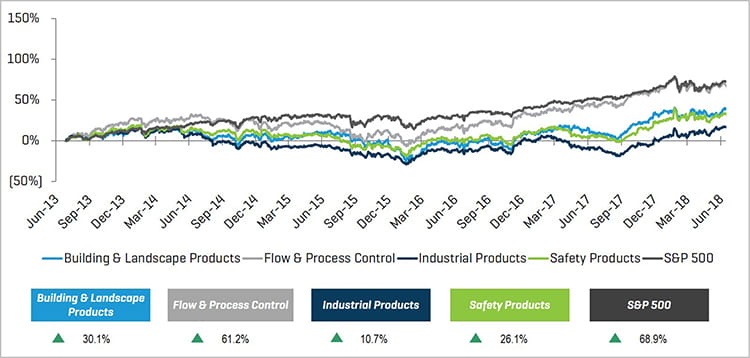

Prestazioni dei prezzi azionari storiche quinquennali

Prestazioni operative e di mercato

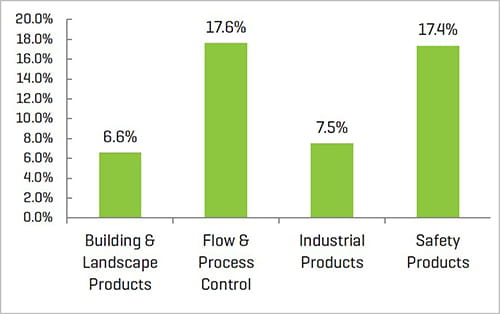

Margine EBITDA UDM

Valore d'impresa/EBITDA UDM1

(1) I multipli superiori a 20x sono esclusi dal calcolo medio/della mediana

Nota: mediana derivante dalle serie comp. pubbliche presentate nel rapporto

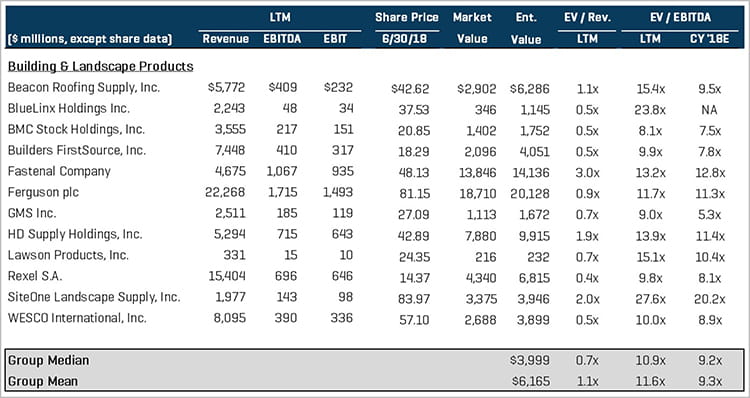

Prodotti per l'edilizia e in ambito paesaggistico

Il segmento dei prodotti per l'edilizia e in ambito paesaggistico è stato florido con una forte attività M&A sostenuta da una solida fiducia dei costruttori in ambito commerciale e residenziale e un mercato del lavoro in buona salute. Nel secondo trimestre del 2018 il segmento ha registrato una combinazione di attività di acquisizioni strategiche e di private equity, tra cui una megatransazione di sponsor finanziari, e diversi acquirenti strategici quotati in Borsa desiderosi di espandere le attività aziendali sia operativamente che geograficamente. Questo segmento ha assistito al maggiore sviluppo dell'attività transazionale per il trimestre, con transazioni di rilievo quali:

- Leonard Green & Partners (LGP), società di private equity con un patrimonio gestito di oltre 23 miliardi di dollari, ha accettato di acquisire SRS Distribution Inc., produttore di prodotti per l'edilizia con sede negli stati Uniti, da Berkshire Partners in una transazione del valore di oltre 3 miliardi di dollari.

- Gypsum Management & Supply (società controllata di GMS Inc. (NYSE:GMS)) ha acquisito WSB Titan Inc., il maggiore fornitore di componenti per l'edilizia indipendente del Canada, per circa 627 milioni di dollari. La dirigenza di GMS segnala che le sinergie strategiche dovute all'ampliamento della rete di distribuzione in tutti gli Stati Uniti e nel Canada consolidano la posizione di leader del mercato di GMS nello spazio dei prodotti per l'edilizia per interni e rivestimenti.

- Kohlberg & Company, società di private equity, ha acquisito Senneca Holdings, Inc., produttore e fornitore leader nordamericano di porte e recinzioni per i mercati finali industriali e commerciali, da Audax Private Equity per circa 605 milioni di dollari.

Valori comparabili pubblici1

(1) I multipli superiori a 20x sono esclusi dal calcolo medio/della mediana

Transazioni M&A selezionate

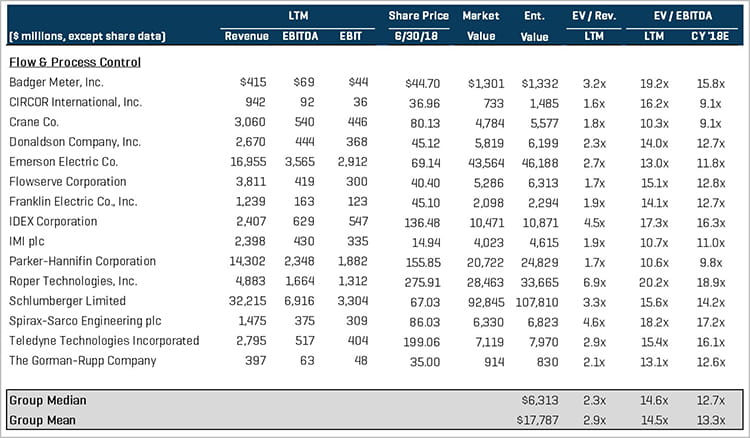

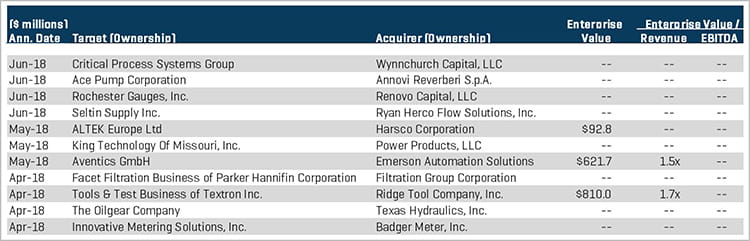

Controllo dei flussi e dei processi

Il segmento del controllo dei flussi e dei processi ha registrato nuovamente i multipli di trading più alti del gruppo in termini di VI/EBITDA; la maggior parte delle relative attività di acquisizione si è registrata da parte degli acquirenti strategici (incluse diverse imprese pubbliche di grandi dimensioni), con un certo coinvolgimento di acquirenti di private equity impegnati nell'attuazione di acquisizioni di piattaforme. Le transazioni di rilievo in questo segmento includono:

- Ridge Tool Company, Inc., società controllata di Emerson Electric Co. (NYSE:EMR), ha annunciato di aver firmato un accordo per l'acquisizione di Tools & Test Business of Textron Inc., produttore di strumentazione diagnostica e utensili generici, per circa 810 milioni di dollari. La transazione include tutte le attività e i marchi di Textron Tools & Test quali Greenlee, Greenlee Communications, Greenlee Utility, HD Electric, Klauke, Sherman+Reilly ed Endura.

- Badger Meter Inc. (NYSE:BMI) ha acquisito Innovative Metering Solutions, Inc., distributore di sistemi di misurazione e contatori d'acqua commerciali e residenziali, per un importo non divulgato. Dopo l'acquisizione, Innovative Metering Solutions ha iniziato a svolgere le proprie attività come National Meter & Automation.

Valori comparabili pubblici1

(1) I multipli superiori a 20x sono esclusi dal calcolo medio/della mediana

Transazioni M&A selezionate

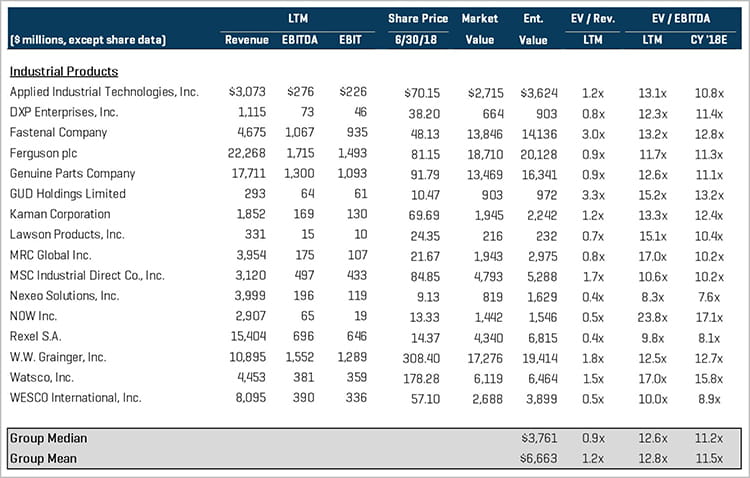

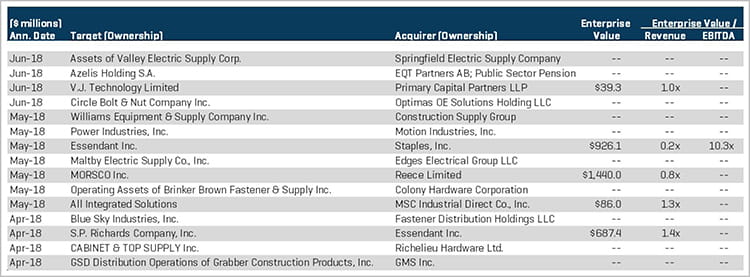

Prodotti industriali

Nel secondo trimestre il segmento dei prodotti industriali ha registrato un'attività transazionale di rilievo, favorita dall'ampia crescita complessiva nella produzione industriale globale. La marea crescente del settore ha prodotto una considerevole attività M&A in questo segmento, sia in ambito internazionale che a livello nazionale. Le acquisizioni in questo segmento sono state compiute prevalentemente dai grandi acquirenti strategici, delineando un panorama di costante consolidamento nell'ambito del settore. Le transazioni di rilievo includono:

- Staples Inc. ha annunciato la sua proposta iniziale per l'acquisizione di quote di Essendant Inc. (Nasdaq:ESND), distributore leader di forniture industriali e per gli ambienti di lavoro, per un valore in contanti di oltre 430 milioni di dollari. La proposta iniziale è stata rivista da Staples, che ha indicato la possibilità di identificare opportunità di valore incrementale che aumenterebbero notevolmente l'offerta revisionata in eccesso rispetto all'originale valore di 11,50 dollari per azione; di conseguenza, le trattative con Essendant sono attualmente in corso.

- In una transazione correlata, Essendant Inc. ha stipulato un accordo definitivo di fusione con S.P. Richards Company, Inc., società controllata di Genuine Parts Company (NYSE:GPC), in una transazione Reverse Morris Trust del valore pari a circa 690 milioni di dollari. La transazione è stata effettuata prima dell'offerta di acquisizione di Essendant da parte di Staples.

- Reece Limited (ASX:REH), fornitore australiano di materiale idraulico, ha stipulato un accordo vincolante per l'acquisizione di MORSCO Inc., distributore privato di materiale idraulico, HVAC e tubature industriali con sede negli Stati Uniti, da Advent International Corporation per circa 1,4 miliardi di dollari, una tipologia rara di transazione australiana-americana che consentirà a Reece di aumentare l'esposizione sul mercato della regione degli Stati Uniti meridionali.

Valori comparabili pubblici1

(1) I multipli superiori a 20x sono esclusi dal calcolo medio/della mediana

Transazioni M&A selezionate

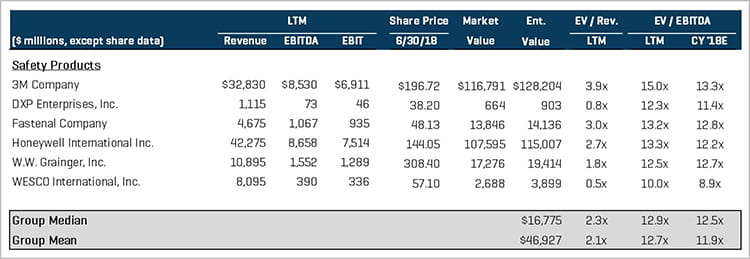

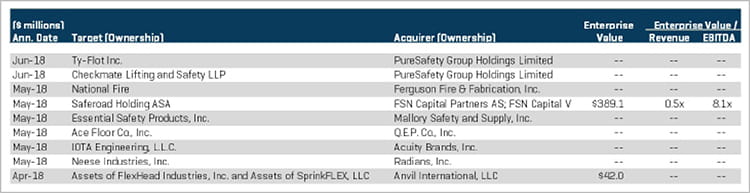

Prodotti per la sicurezza

Il segmento dei prodotti per la sicurezza ha registrato attività prevalentemente da parte degli acquirenti strategici che mirano all'integrazione verticale delle operazioni aziendali e all'espansione delle funzionalità e delle offerte dei prodotti, nonché da una serie di operatori di private equity in cerca di opportunità di investimento interessanti. Le transazioni di rilievo nel segmento includono:

- Acuity Brands, Inc. (NYSE:AYI) ha annunciato l'acquisizione di IOTA Engineering, LLC, produttore di dispositivi di illuminazione di emergenza ad alta tecnologia per applicazioni industriali e istituzionali, da Industrial Growth Partners, società di private equity. La dirigenza di Acuity Brands ha dichiarato che IOTA supporterà direttamente la strategia di soluzioni intelligenti nell'ambito dell'illuminazione e dell'edilizia di Acuity, garantendo sinergie strategiche e l'ampliamento della linea di prodotti.

- L'acquisizione da parte di Mallory Safety and Supply, Inc. di Essential Safety Products, Inc. (ESP), distributore di dispositivi di sicurezza in ambito impiantistico e industriale, consentirà all'azienda combinata di sfruttare appieno la presenza negli Stati Uniti occidentali e l'esperienza nell'ambito dei prodotti per la sicurezza.

- Ferguson Fire & Fabrication, Inc., società controllata di Ferguson Enterprises, Inc. e il più grande fornitore indipendente di sistemi antincendio a livello nazionale, ha acquisito National Fire Products, LLC. La transazione rafforza le capacità di Ferguson Fire & Fabrication grazie all'esperienza di National Fire nelle applicazioni dei sistemi sprinkler.

Valori comparabili pubblici1

(1) I multipli superiori a 20x sono esclusi dal calcolo medio/della mediana

Transazioni M&A selezionate

Tutte le fonti per i grafici: S&P Capital IQ e ricerca di Stout