Reifenvertrieb und -fertigung Jahresrückblick 2019

Abonnieren Sie unsere BranchenaktualisierungenReifenvertrieb und -fertigung Jahresrückblick 2019

Abonnieren Sie unsere BranchenaktualisierungenKonsolidierung im Einzelhandel und Veräußerungen im Nutzfahrzeugsegment bestätigen regere M&A-Aktivität 2019

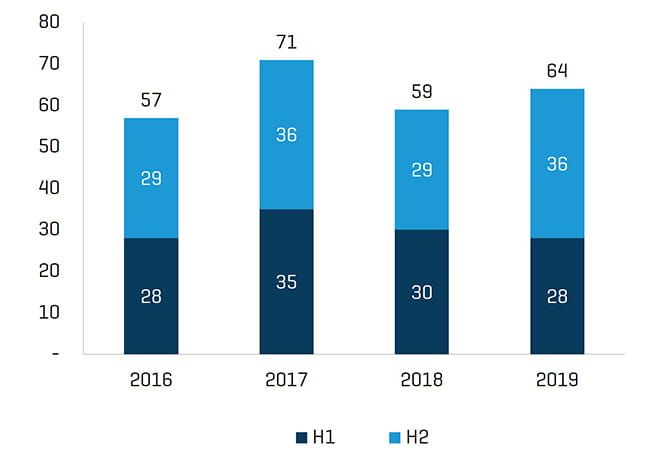

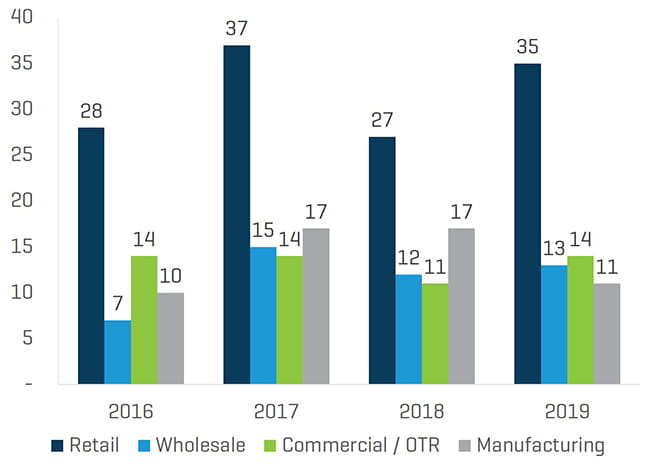

Die M&A-Aktivität belebte sich im vierten Quartal und lag leicht über dem Niveau von 2018, wenn auch immer noch unter dem Höchststand im Jahr 2017. Auslöser für die Transaktionsaktivität war die erhebliche Konsolidierung im Einzelhandel – besonders in der zweiten Jahreshälfte. Dabei ergaben sich bedeutende Transaktionen in den Segmenten Nutzfahrzeuge/Offroad und Großhandel, die einen Rückgang bei den M&A-Transaktionen im Fertigungsbereich kompensierten. Die Aktivität strategischer Investoren ist in allen Segmenten hoch. Im Einzelhandel führte Monro Inc. den M&A-Markt an, aber auch Driven Brands, Michelin und einige internationalen Käufern sorgten mit ihren anhaltenden Aktivitäten für einige beachtliche M&A-Transaktionen.

2019 reduzierte GCR mit einer Reihe von Veräußerungen seine Präsenz um mehr als die Hälfte. Unterdessen führten das in Private-Equity-Hand befindliche Unternehmen GB Auto und die Icahn Automotive Group bedeutende Transaktionen im Einzelhandelssegment durch und unterstrichen damit ihren Willen, weiter geografisch zu expandieren und durch Zukäufe zu wachsen. Die Reifenbranche ist weiterhin anfällig für negative Einflüsse durch E-Commerce. Auch wenn sich die M&A-Aktivität 2019 größtenteils auf den klassischen Einzelhandel konzentrierte, weist der Erwerb von Tyres On the Drive durch True Capital Partners in Großbritannien darauf hin, dass der E-Commerce-Trend weiter im Blickpunkt steht.

Die Bewertungen sind weiterhin hoch, ohne dass im Inland Faktoren erkennbar sind, die in dieser Phase Anlass zur Sorge geben würden. Wir rechnen allerdings mit gewissen Störungen im zweiten Halbjahr 2020 wegen der bevorstehenden Präsidentschaftswahl (und des vorausgehenden Wahlkampfs). Die derzeitigen Bewertungsniveaus werden einen Verkäufer für die geringen Erträge in einem Umfeld, das durch niedrige Zinsen und hohe Vermögenspreise gekennzeichnet ist, mehr als entschädigen, da er anstelle der langfristigen Einkünfte sofort höhere Erlöse erhält.

Wir hoffen, Sie finden unseren Jahresrückblick informativ und hoffen, dass Sie auch 2020 wieder dabei sind.

Historische M&A-Trends nach Zeitraum/Sektor

Gesamte Transaktionsanzahl

Transaktionen nach Sektor

Hinweis: Doppelzählungen von Transaktionen, die zu mehreren Branchenunterbereichen oder Kategorien gehören, wurden entfernt.

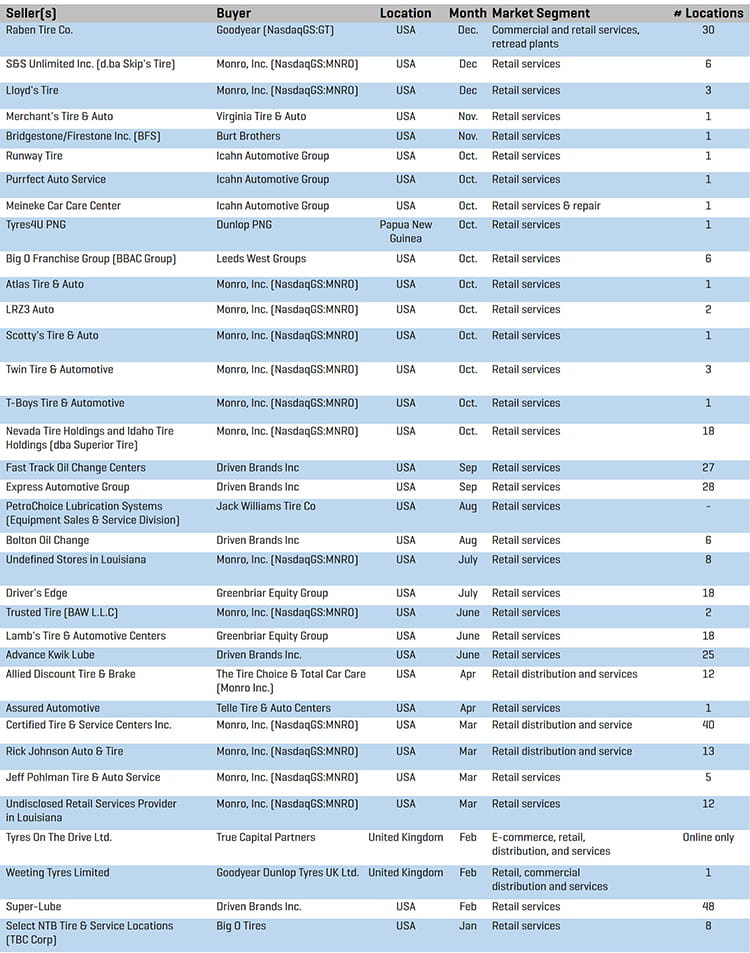

Einzelhandel

M&A-Transaktionen im Einzelhandel – 4. Quartal 2019

Monro, Inc.

Monro Inc. setzte im vierten Quartal seine Expansion Richtung Westen mit der Übernahme der Nevada Tire Holdings (dba Superior Tire) fort. Zur Unternehmensgruppe gehören 14 Filialen in Nevada und vier in Idaho, sechs Filialen von S&S Unlimited (d.ba Skip’s Tire) in Nordkalifornien und drei von Lloyd’s Tire mit weiteren neun Filialen in Kalifornien. Mit den Akquisitionen erweitert Monro seine Präsenz in Nevada und Idaho. Außerdem bilden sie eine Ergänzung zu den im März übernommenen Certified Tire & Service Centers in Riverside, CA.

Icahn Automotive

Im Oktober erweiterte die Icahn Automotive Group das Pep Boys-Filialnetz auf 969 Filialen in 36 Bundesstaaten und Puerto Rico mit der Übernahme einer Filiale von Runway Tire in Astoria, NY, einer Filiale von Purrfect Auto Service in Lawndale, CA, und des Meineke Car Care Center in LaGrange, GA.

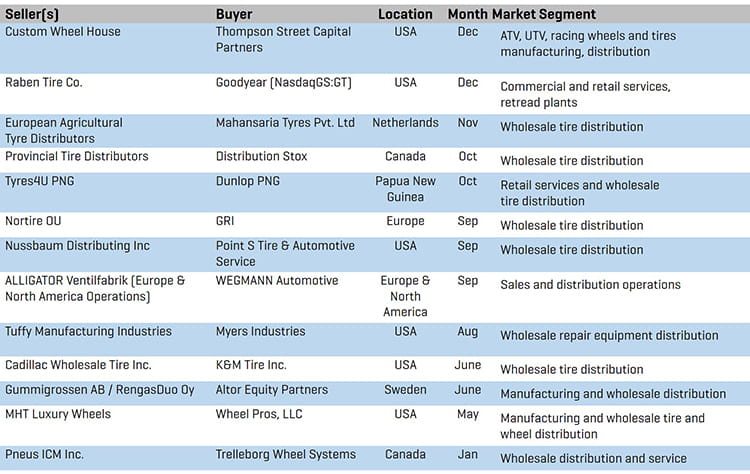

Großhandel

M&A-Transaktionen Großhandel – 4. Quartal 2019

Mahansaria Tyres Pvt. Ltd

Im November erwarb das junge indische Reifenunternehmen Mahansaria Tyres im Rahmen seiner Expansion nach Europa eine Mehrheitsbeteiligung an dem niederländischen Vertriebsunternehmen European Agricultural Tyre Distributors (EATD). Mahansaria Tyres baut gerade ein auf Geländereifen spezialisiertes Werk in Indien und wird seine Mehrheitsbeteiligung an EATD dazu nutzen, ein Vertriebsnetz in Europa aufzubauen.

Distribution Stox

Im Oktober übernahm Distribution Stox, eine Partnerschaft mehrerer großer Reifenhändler in Quebec, Provincial Tire Distributors, einen in Ontario ansässigen Reifenhändler mit 30-jähriger Firmengeschichte. Provincial Tire Distributors wird die 18 Zentren von Distribution Stox mit weiteren zwei Vertriebsstandorten erweitern.

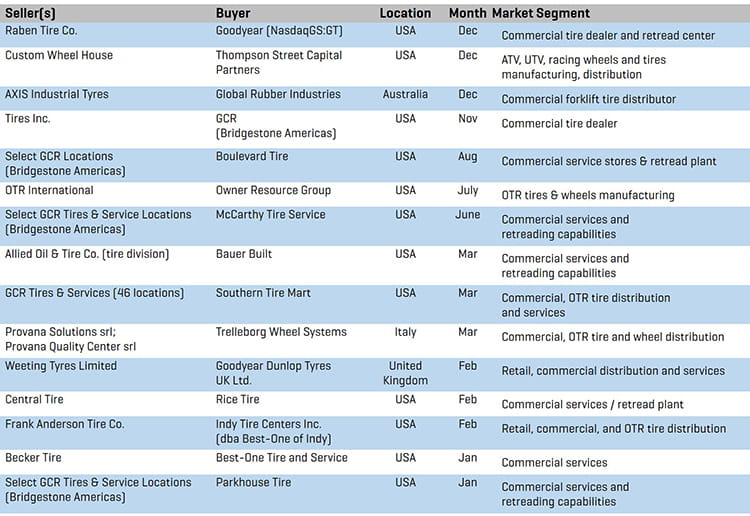

Nutzfahrzeuge/Offroad

M&A-Transaktionen im Segment Nutzfahrzeuge/Offroad – 4. Quartal 2019

Goodyear

Im Dezember erwarb Goodyear den in Evansville, IN, ansässigen langjährigen Goodyear-Händler Raben Tire, der zu den 50 größten Händlern für Nutzfahrzeug- und Pkw-Reifen und Runderneuerungsbetrieben in den USA gehört. Raben Tire unterhält 30 Reifen- und Servicestandorte für Geschäfts- und Privatkunden sowie drei Runderneuerungsanlagen, darunter zwei von Goodyear zugelassene Runderneuerungsbetriebe, in sechs Bundesstaaten. Die Übernahme wird Goodyear eine bessere Betreuung von Fuhrparks ermöglichen und sein verzahntes Geschäftsmodell unterstützen.

GCR (Bridgestone Americas)

Im November erwarb die Sparte GCR Tires & Service von Bridgestone Americas den Nutzfahrzeugreifen-Händler Tires Inc. mit zwei Filialen in Washington. Mit dieser Akquisition kann GCR seine Präsenz in der nordwestlichen Pazifikregion als wachstumsstarker Region für Fuhrpark-Transporte verstärken. Sie bildet eine Ergänzung zu neun weiteren GCR-Standorten in Washington und zwölf in der nordwestlichen Pazifikregion. Die Übernahme von Tires Inc. durch GCR folgt nach der Veräußerung mehrerer Standorte in diesem Jahr, darunter 73 Serviceniederlassungen für Nutzfahrzeuge und zwölf Runderneuerungsbetrieben.

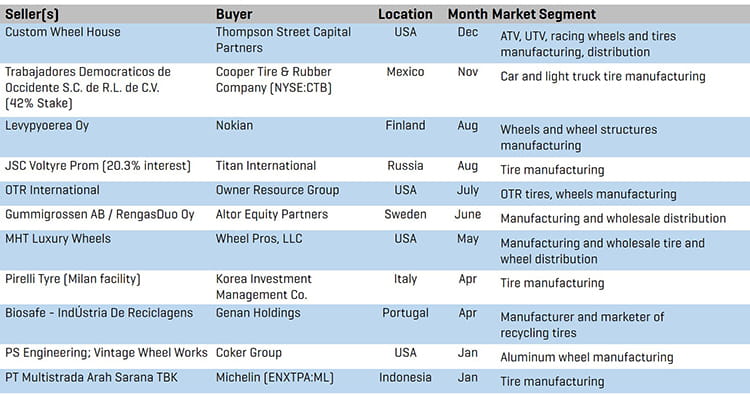

Fertigung

M&A-Transaktionen im Bereich Fertigung – 4. Quartal 2019

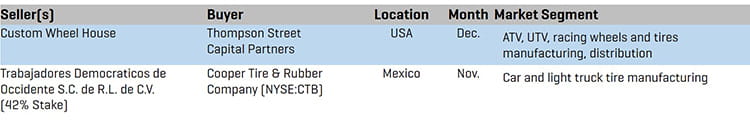

Thompson Street Capital Partners

Im Dezember erwarb die in St. Louis ansässige Private-Equity-Gesellschaft Thompson Street Capital Partners das Custom Wheel House in Los Angeles, das Räder, Reifen und Zubehör für den Automobil-Aftermarket unter vier Eigenmarken fertigt, vermarktet und vertreibt: Method Race Wheels, Tensor Tires, GMZ Race Products und Dusty Times. Custom Wheel House fertigt Räder, Reifen und Zubehör für Allradfahrzeuge (ATV und UTV) für den Einsatz bei Rennen und im Straßenverkehr.

Cooper Tire and Rubber Company

Im November gab die Cooper Tire & Rubber Company bekannt, dass sie die restlichen 42 % des mexikanischen Reifenfertigungs-Joint-Ventures von Trabajadores Democraticos de Occidente (TRADOC) übernehmen wird. Der Betrieb in der Nähe von Guadalajara fertigt seit der Gründung des Joint Ventures im Jahr 2008 Reifen für Pkw und leichte Nutzfahrzeuge. Der Erwerb des Anteils von TRADOC wird es Cooper ermöglichen, seine weltweite Fertigung mit der kostengünstigen Produktion von Reifen zu optimieren.

M&A-Transaktionen 2019 nach Segmenten und Prognosen für 2020

Einzelhandel: Die M&A-Aktivität im Einzelhandel lag 2019 moderat über dem Vorjahresniveau. Im zweiten Halbjahr zogen die Aktivitäten deutlich an, ausgelöst durch die anhaltende Konsolidierung sowohl durch strategische Käufer als auch Private-Equity-Investoren. Nachhaltige Synergien durch Vergrößerung der geografischen Präsenz und des Handelsnetzes sowie die Konsolidierung bestimmter Tätigkeiten bildeten die strategischen Motive für die Übernahmen im Einzelhandel.

Die M&A-Transaktionen im Einzelhandel wurden 2019 von starken Aktivitäten in den USA dominiert. Dort setzt sich die Marktkonsolidierung fort, wobei landesweit insbesondere hochwertige Aktiva im Einzelhandel nachgefragt werden.

Zum Jahresende schaffte es der Reifeneinzelhandel in die Nachrichten mit der Meldung, dass Les Schwab nach einem Käufer sucht.

Prognose für den Einzelhandel 2020

- Die Konsolidierung dürfte sich 2020 fortsetzen, da die Konsolidierer weiter miteinander im Wettstreit stehen und die Konsolidierung im Einzelhandel weiterhin eine Strategie ist, die für die Erwerber leicht erzielbare Synergien durch Skaleneffekte und geografische Expansion verspricht.

- Die Branche dürfte aufgemischt werden, da Les Schwab zum Verkauf steht und entweder von einem großen Marktteilnehmer im Einzelhandel, von neuen Kapitalgebern in der Branche oder einem ausländischen Erwerber, der in den USA Fuß fassen möchte, übernommen wird.

M&A-Transaktionen im Einzelhandel – 2019

Großhandel: Die M&A-Aktivität im Großhandel bewegte sich 2019 auf Vorjahresniveau, lag jedoch weiterhin unter den Höchstständen des Jahres 2017. Die Transaktionen fanden weltweit statt mit Aktivitäten in Nordamerika, Europa und Ozeanien. Strategische Motive waren unter anderem der Einstieg in neue Märkte, die Konsolidierung von Geschäftstätigkeiten, ein Fokus auf höheren Stückzahlen und zugehörige Mengenvorteile und der Ausbau der Präsenz.

Prognose für den Großhandel 2020

- In Nordamerika hält die regionale Konsolidierung an, bei der kleine und mittelständische Großhändler von größeren regionalen Marktteilnehmern übernommen werden.

- Potenzielle neue Übernahmeplattform, die Ziel von Private-Equity-Investoren werden könnte (einer der wenigen verbliebenen unabhängigen regionalen Großhändler mit einem Umsatz von mindestens 100 Millionen US-Dollar), um am regionalen Konsolidierungstrend zu partizipieren, und begrenzte Pläne für Eigentumsübergänge bei den Besitzern. Der Private-Equity-Bereich könnte eine Chance für den Aufbau einer weiteren Plattform im Bereich von 1 Milliarde US-Dollar wittern und mit dem Argument höherer Margen und Geschäftsergebnisse der übernommenen Zielgesellschaften durch verbesserte Kaufkraft und Skaleneffekte punkten.

M&A-Transaktionen Großhandel – 2019

Nutzfahrzeuge/Offroad: Der M&A-Markt im Segment Nutzfahrzeuge/Offroad war aktiv. Das Transaktionsvolumen erreichte wieder das Niveau von 2016 und 2017, da eine stärkere Aktivität von herstellereigenen Betrieben und Händlern im Bereich Nutzfahrzeuge/Offroad ausging.

Die M&A-Transaktionen im Nutzfahrzeugbereich entfielen 2019 größtenteils auf strategische Käufer. Nachdem GCR (Bridgestone Americas) im Jahresverlauf verschiedene Veräußerungen vorgenommen hatte, erwarb das Unternehmen Tires Inc. Zu den Private-Equity-Beteiligungen gehörten unter anderem die Übernahme von Custom Wheel House durch Thompson Street Capital Partners und der Owner Resource Group durch OTR International.

Nutzfahrzeuge/Offroad – Prognose 2020

- Interesse am Reifensektor seitens Kapitalgebern und strategischen Käufern, die die fragmentierte Landschaft von unabhängigen Händlern im Nutzfahrzeug-/Offroadbereich für sich nutzen wollen.

- Anhaltende Veräußerung von Nutzfahrzeug-/Offroad-Netzen bestimmter Hersteller, während andere Hersteller ihre Vertriebsnetze im Nutzfahrzeugsegment absichern oder ausbauen, um nationalen Kunden einen nahtlosen Service bieten zu können und das Volumen im Runderneuerungssegment zu erhalten.

M&A-Transaktionen im Bereich Nutzfahrzeuge/Offroad – 2019

Fertigung: Die M&A-Aktivität in der Fertigung war 2019 geringer als in Vorjahren. Zu den bedeutenden Transaktionen zählten die Übernahme des russischen Reifenbetriebs eines Joint-Venture-Partners durch Titan International, der Auskauf des mexikanischen Joint-Venture-Partners durch die Cooper Tire & Rubber Company sowie die Akquisition des indonesischen Reifenherstellers PT Multistrada Arah Sarana durch Michelin.

Prognose für den Fertigungsbereich 2020

- Die Aktivität wird weiter größtenteils von multinationalen Herstellern sowie Finanzinvestoren ausgehen.

- Die verbliebenen unabhängigen Spezialhersteller sind weiter das Ziel globaler strategischer Käufer, die auf der Suche nach neuen Produktlinien, Marken und Wachstumsmöglichkeiten sind.

M&A-Transaktionen im Bereich Fertigung – 2019

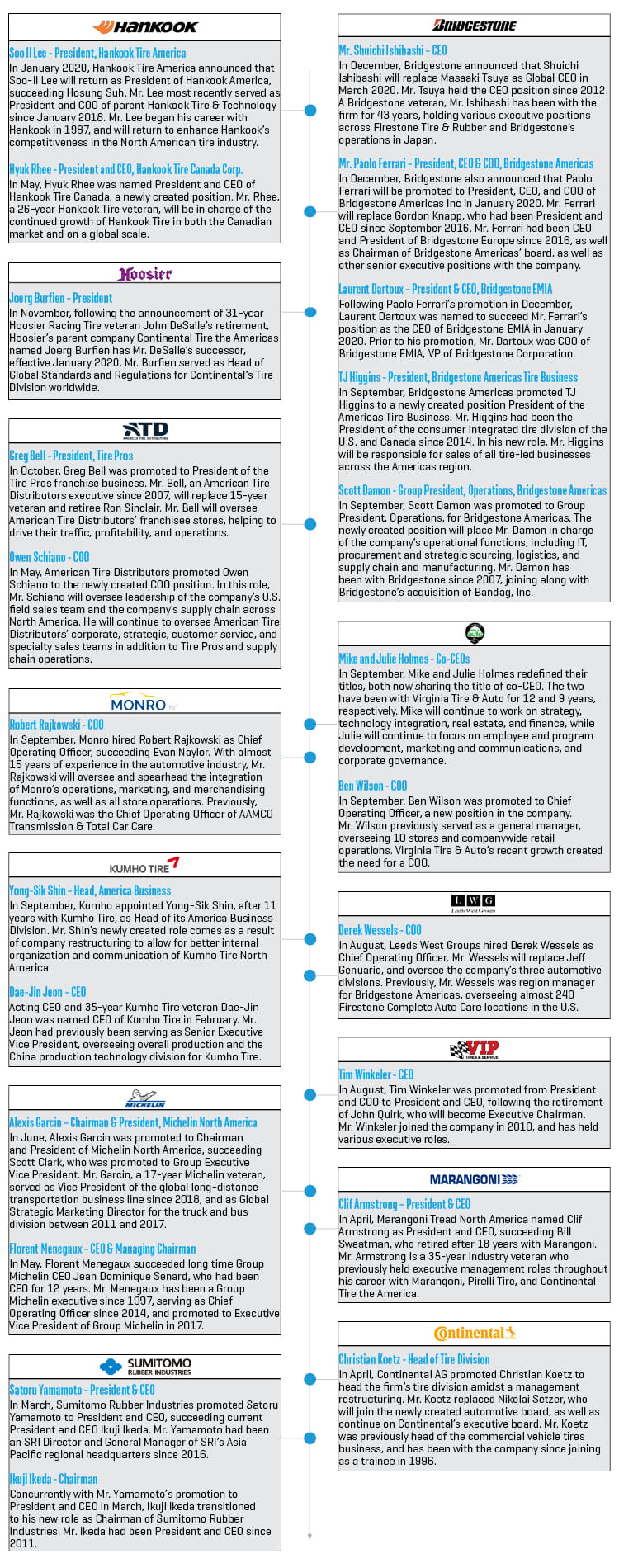

Schwerpunktthema 2019: Wachablösung

Im Jahr 2019 fand bei mehreren weltweit führenden Reifenherstellern und ‑vertriebsunternehmen eine Wachablösung statt. Ob durch altersbedingtes Ausscheiden, infolge der Neupositionierung und Neuausrichtung der Führungsspitze, Änderungen der Unternehmensstrategie oder unzähliger anderer unternehmensspezifischer Faktoren war 2019 ein Jahr des Wechsels in der C-Führungsebene.

Die nachfolgende Zeitachse zeigt wichtige Personalveränderungen in der weltweiten Branche 2019: