Augen auf: M&A-Chancen im Bereich Ophthalmologie

Abonnieren Sie unsere Branchenaktualisierungen.Augen auf: M&A-Chancen im Bereich Ophthalmologie

Abonnieren Sie unsere Branchenaktualisierungen.Die Bedingungen für Transaktionsaktivitäten in der Sparte Augenarztpraxismanagement sind günstig.

In zahlreichen Sparten der Gesundheitsbranche werden weiterhin starke Fusions- und Übernahmeaktivitäten verzeichnet. Inmitten einer steigenden Zahl an Transaktionen scheinen Finanzinvestoren auf weitere Expansion, insbesondere im Bereich Ophthalmologie, zu setzen.

Aktuell besteht seitens von Private Equity, auf Private Equity gestützten Managementservice-Organisationen (MSO), großen unabhängigen Gesundheitskonzernen und finanzkräftigen Verbünden von Ärzten mit unterschiedlichen Spezialisierungen großes Interesse daran, Arztpraxen zu übernehmen. Dies ist wahrscheinlich darauf zurückzuführen, dass öffentliche Rentenfonds, Stiftungen und Familiengesellschaften angesichts des gefühlt höheren Renditepotenzials sowie der vielfach vorherrschenden Meinung, dass die Bewertungen auf den Aktienmärkten recht hoch sind, über die Private-Equity-Kategorie nach Diversifizierung streben. Auch das niedrige Zinsniveau, das es Käufern ermöglicht, über die Aufnahme von Schulden die Kapitalrendite zu steigern, hat zu einer gesunden M&A-Aktivität und zur Branchenkonsolidierung beigetragen.

Die organischen Wachstumschancen im Bereich der Ophthalmologie, die private Bezahlung bestimmter Behandlungen und die fragmentierte Eigentümerstruktur machen den Sektor für Private Equity besonders attraktiv. Neue Technologien, Vorschriften, Bezahlungs- und Vergütungssysteme stellen Ärzte gleichzeitig vor Herausforderungen, weshalb es ihnen nicht möglich ist, mehr Zeit mit ihren Patienten zu verbringen, ihre Praxis durch die Einstellung neuer Ärzte oder die Eröffnung neuer Standorte zu vergrößern und neue oder höhere Verträge mit den Krankenkassen auszuhandeln. Die genannten Faktoren sowie die Tatsache, dass die Gewinne vor Zinsen, Steuern und Abschreibung (EBITDA), die aktuell mit dem Verkauf einer Praxis erzielt werden können, auf einem historischen Hoch sind, haben Ärzte, die eine Praxis besitzen, dazu bewegt, den Verkauf anzustreben oder sich zumindest darüber zu informieren. Die hohen Gewinne, die mit dem Verkauf von Praxen erzielt werden können, ermöglichen es Praxisbesitzern unserer Ansicht nach, ihr finanzielles Risiko mit Blick auf die Zukunft erheblich zu reduzieren. Wir glauben, dass jede unabhängige Praxis mit einem EBITDA von über 5 Mio. USD einen Ausstieg ernsthaft in Erwägung ziehen sollte.

Ein weiterer Punkt ist, dass Versicherungsgruppen (z. B. UnitedHealth/Optum) das Ziel verfolgen, die Gesundheit der Bevölkerung zu verwalten. Um geographisch breit aufgestellt zu sein und sicherzustellen, dass ihre Pläne den Arbeitgeberverbänden wettbewerbsfähig und attraktiv erscheinen, werden Sie deshalb Interesse am Kauf von Praxen haben. Noch konnten wir nicht beobachten, dass Versicherungen im Bereich der Ophthalmologie besonders aktiv sind, aber wir beobachten das Interesse an Praxisverbünden mit Ärzten unterschiedlicher Spezialisierungen.

Überblick über den Ophthalmologie-Markt

Faktoren, die das Wachstum der Ophthalmologie-Sparte ankurbeln:

- Bei Patienten werden immer mehr moderne Multifokallinsen (Gleitsichtlinsen) eingesetzt, da so mit nur einem Eingriff Presbyopie (Altersweitsichtigkeit), Myopie (Kurzsichtigkeit) und Hyperopie (Weitsichtigkeit) korrigiert werden können. Darüber hinaus zahlt Medicare lediglich die Kosten für die OP und Implantation dieser Permium-Linsen. Den Rest muss der Patient aus eigener Tasche decken. Dadurch sind diese modernen Linsen höchst profitabel.

- Neue Implantate zur Behandlung von Presbyopie (Alterssichtigkeit, die auf eine andere Ursache zurückzuführen ist als Myopie oder Hyperopie und den Einsatz einer Lesebrille erforderlich macht), die sich in Entwicklung befinden, könnten Praxen eine zusätzliche Einnahmequelle bescheren – auch wenn beispielsweise einige Hersteller von Hornhautinlays kürzlich Rückgänge verzeichnet haben.

- Neue Medikamente gegen die altersabhängige feuchte und trockene Makuladegeneration könnten die Umsätze und/oder Gewinne bei Netzhautbehandlungen in der Zukunft ankurbeln. Seitens der Kostenträger ausgeschüttete Prämien für den Einsatz kostengünstigerer Arzneimittel (z. B. Avastin statt Lucentis oder Eylea) könnten die Rentabilität von Behandlungen zusätzlich steigern, wenn die gezahlte Marge entsprechend hoch ist. Die US-Regierung prüft derzeit neue Programme zum Kauf von Medikamenten, die sich in der Zukunft negativ auf die Marge von Medikamenten auswirken könnten, die nach dem US-Abrechnungssystem unter die J-Code-Medikamente (nicht auf oralem Wege verabreichte Medikamente, Chemotherapie-Medikamente) fallen, was die genannten positiven Effekte möglicherweise wieder kompensieren könnte.

- Die Zusammenarbeit und Rücksprache mit Augenoptikern könnte dazu führen, dass mehr Patienten auf Krankheiten wie diabetische Retinopathie untersucht und getestet werden, was wiederum zu mehr Überweisungen führen könnte.

- Ein Mangel an Augenärzten könnte den Kostenerstattungsdruck begrenzen und die Nachfrage für bestehende Praxen auf einem hohen Niveau halten.

- Angesichts der alternden Bevölkerung dürfte auch die Zahl der Patienten weiter steigen.

- Laut Prognosen des National Eye Institute wird die Zahl der Fälle von Grauem Star bis 2050 von aktuell 25 Mio. auf 50 Mio. steigen.

M&A-Aktivität und -Dynamik

Die Konsolidierung beschränkt sich keinesfalls auf die Ophthalmologie, da im letzten Jahr auch zahlreiche große Ärztezentren mit Fachärzten unterschiedlicher Bereiche aufgekauft wurden. So kündigte UnitedHealth (Optum) beispielsweise Ende 2018 Pläne an, für 4,9 Mrd. USD die DaVita Medical Group zu kaufen, was die Big News in diesem Bereich war.

Ein Blick in den Geschäftsbericht von DaVita zeigt, dass das angepasste operative Ergebnis des Unternehmens 2017 etwa 52 Mio. USD betrug. Angesichts von jährlichen Abschreibungen in Höhe von etwa 239 Mio. USD, ergab sich so ein voraussichtliches EBITDA von 291 Mio. USD. Damit liegt der EV/EBITDA-Multiplikator für dieses Geschäft bei etwa 16,8. Für das Gesamtjahr 2017 betrug der Umsatz von DaVita 4,7 Mrd. USD, womit EV/Umsatz bei knapp über 1 liegt.

Die Multiplikatoren variieren je nach Fachrichtung. Im Allgemeinen werden kleinere Praxen mit Multiplikatoren zwischen 7 und 9 erworben; bei Plattformen liegen die Multiplikatoren irgendwo zwischen 11 und 15, aktuell tendenziell in der zweiten Hälfte dieser Spanne. Zusätzlich zur getätigten Akquisition und dem organischen Wachstum, das erzielt werden kann, ergibt sich für Private Equity durch diese Multiple Arbitrage eine riesige Chance zum Roll-up dieser fragmentierten Branche. Dies gilt insbesondere für Sparten mit überdurchschnittlichem Wachstum, günstigen demographischen Bedingungen und hohen Patientenzuzahlungen sowie für Sparten, in denen der Kostenerstattungs- und Regulierungsdruck niedrig ist.

Auf einer Branchenkonferenz sagte der CEO einer Großpraxis jüngst, dass er schätze, die Ophthalmologie-Sparte sei nur zu 2 % konsolidiert, womit er auf einer riesige Konsolidierungschance hinwies. Die genannte Ziffer ist etwas veraltet. Wir würden aber sagen, dass der Konsolidierungsgrad der Branche nach wie vor bei weit unter 10 % liegt.

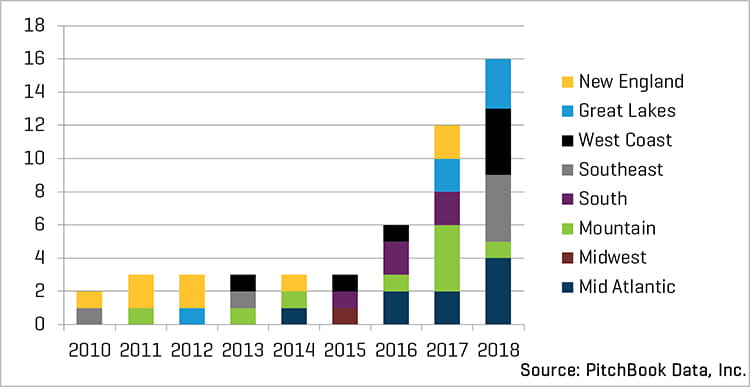

Laut PitchBook wurden 2018 in Kontrolltransaktionen 16 Augenarztpraxen übernommen – im Vergleich zu zwölf im Jahr 2017. Wir erwarten, dass sich das Aktivitätsniveau weiterhin auf diesem guten Niveau bewegen oder steigen wird, da mehr Private-Equity-Investoren Chancen in dieser Sparte entdecken werden. [Siehe Abbildung 1]

PE-Aktivität (#) in Ophthalmologie nach US-Regionen

Augenarztpraxen mit einem guten Management können z. B. dank der hohen Rentabilität von Katarakt-OPs, bei denen moderne Linsen eingesetzt werden, EBITDA-Margen von 20 % erzielen. Dieses positive Finanzprofil ist attraktiv für Private-Equity-Investoren, die in die Sparte einsteigen möchten.

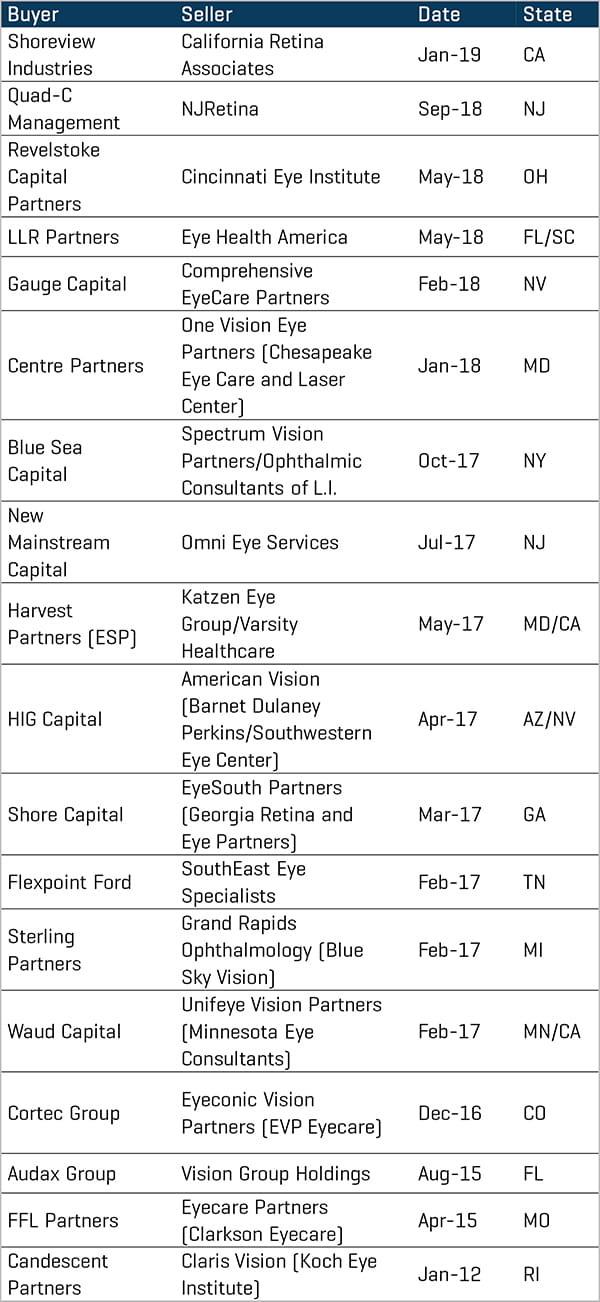

Wir haben eine Reihe großer Plattform-Übernahmen aufgelistet, die seit 2015 in der Branche stattgefunden haben. Aus unserer Erfahrung heraus können wir sagen, dass es in diesem Markt eine große Zahl vertragswilliger Käufer gibt, was ein gutes Zeichen für Praxen ist, die ausloten, ob sie sich auf einen Veräußerungsprozess einlassen möchten.

Große Plattform-Übernahmen

Überlegungen für Besitzer

In Vorbereitung eines Verkaufsprozesses sind im Fall von Augenarztpraxen seitens der Besitzer einige wichtige Aspekte zu berücksichtigen.

- Die meisten Praxen erstellen ihren Abschluss auf Grundlage einer Einnahmen-Ausgaben-Rechnung oder des Steuerwerts und kein echtes Gefühl dafür haben, wie hoch Ihre Erträge nach den allgemein anerkannten Grundsätzen der Rechnungslegung (generally accepted accounting principles, GAAP) bzw. nach Rechnungsabgrenzungsposten-Basis sind. Sie zahlen den Besitzern am Jahresende üblicherweise alle Gewinne der Praxis aus und verfügen über Posten (Hinzufügungen), die sie für das Geschäft ausgeben, die persönlich oder einmalig sind.

- Diese persönlichen oder einmaligen Ausgaben würden dann natürlich wieder zum EBIDTA hinzugefügt werden, um auf das bereinigte EBITDA zu kommen und so die Fähigkeit des Unternehmens, Cashflows zu generieren, angemessen widerzuspiegeln. Die Identifizierung all dieser Hinzufügungen ist von entscheidender Bedeutung, da der Wert des Unternehmens beim Verkauf als Vielfaches des bereinigten EBITDA berechnet wird.

- Entscheidet die Praxis, einen Investmentbanker damit zu beauftragen, den Verkaufsprozess zu leiten, muss um die Vergütung des Arztes bereinigt und in der Finanzprognose wieder angegeben werden, um der Tatsache Rechnung zu tragen, dass die Praxis nach Verkauf nicht mehr alle Erträge am Jahresende ausschütten wird. Außerdem unterzeichnen die Ärzte der Praxis Anstellungsverträge, die eine Vergütung oder ein Gehalt beinhalten, das letztlich einem Prozentsatz des Inkasso entspricht. Diese Vergütungsbereinigung sollte in der Prognose vorgenommen werden. Außerdem um die anderen oben genannten Hinzufügungen bereinigt werden.

- Um die GAAP-Erträge der Praktik zu verstehen, sollten Besitzer eine Analyse der Ertragsqualität in Betracht ziehen, die die Branchennormen für die prognostizierte Ärztevergütung widerspiegelt und die entsprechenden Hinzufügungen anrechnet. Eine auf Verkäuferseite erstellte Analyse der Ertragsqualität kann die Glaubwürdigkeit erhöhen und die Finanzprognose bestätigen, die möglichen Käufern oder Investoren letztlich präsentiert wird.

- Eine angemessene Organisation und Vorbereitung der Finanzberichte kann sehr hilfreich sein, wenn ein Verkauf in Betracht gezogen wird. Es wird empfohlen, die Monatsberichte der letzten drei Jahre zusammenzustellen, wobei die Ausgabekonten einheitlich sein sollen, damit die Einnahme- und Ausgabeposten vergleichbar sind. Geprüfte Jahresabschlüsse wären, falls angesichts der Unternehmensgröße praktisch, ideal und machen einen Bericht über die Ertragsqualität überflüssig.

- Das Timing von Zahlungsaufträgen sollte überprüft werden, um sicherzustellen, dass größere Anschaffungen von Medikamenten am Jahresende beispielsweise den Einnahmen aus dem Zeitraum zugeordnet werden können, um ein exaktes Bild der GAAP-Erträge zu erhalten.