第 3 季度的交易量仍然是自 2017 年第 1 季度以来的最高水平

行业概述

截至本文撰写之日,标准普尔 500 指数自 2018 年第三季度末以来已出现回落。由于对利率上升的担忧、贸易战言论以及某种程度上受收益报告的影响,其交易价格现已回落至年初时的价格。此次减税对刺激经济持续增长的作用较小,但年度化减税的作用尚未可知。

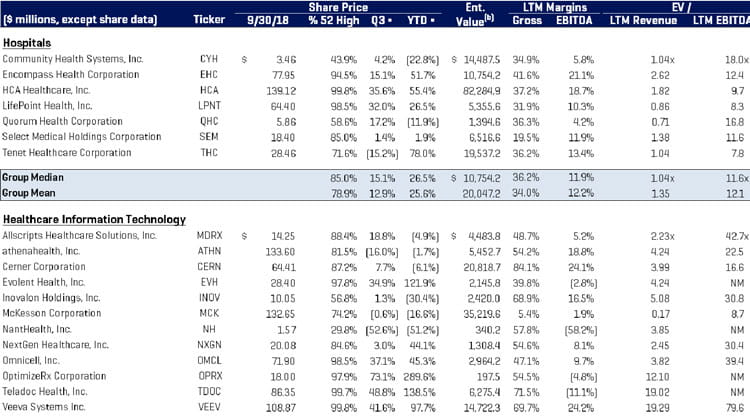

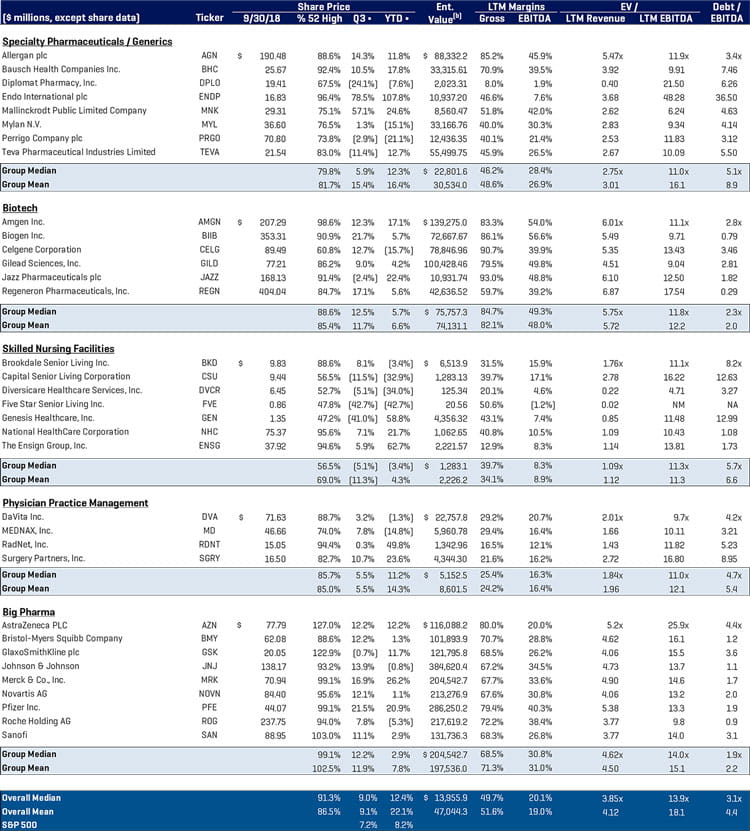

但是,截至 9 月 28 日(本季度最后一个交易日),标准普尔 500 指数的第三季度和年初至今增长率分别为 7.2% 和 8.2%。我们跟踪的医疗保健类股票继续表现出色,本季度和年初至今的中位股价增长率分别为 9.0% 和 12.4%。

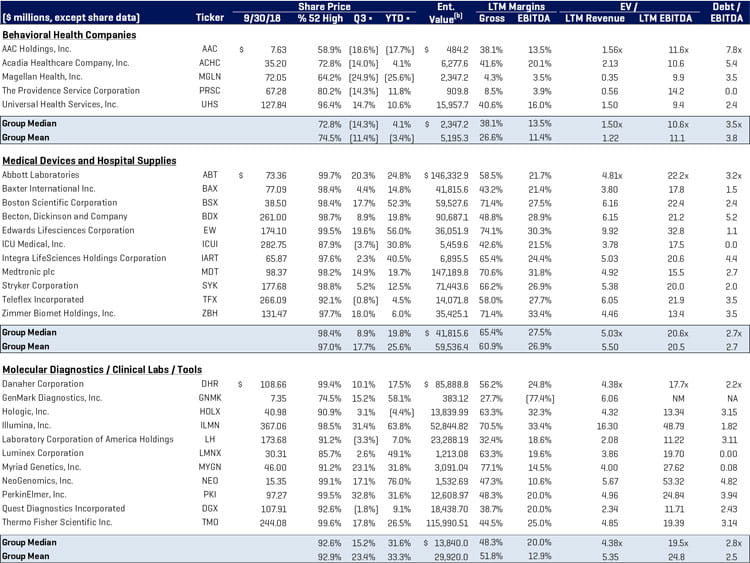

特别是在第三季度,医院、医疗保健信息技术、分子诊断和工具、生物技术和大型制药公司均表现出色,这些细分市场的中位股价分别上涨了 15.1%、13.2%、15.2%、12.5% 和 12.2%。事实上,只有行为健康和专业护理机构这两个细分市场出现了下降,由于我们上面讨论的一些原因,它们的群体中位股价分别下降了 14.3% 和 5.1%。生物技术和大型制药公司在上半年表现不佳,但是,随着免疫肿瘤学等领域不断出现有关新药开发的消息,而且可能是由于投资者对药品价格改革幅度和销售渠道的担忧有所减轻,它们在本季度均出现了不错的提振。

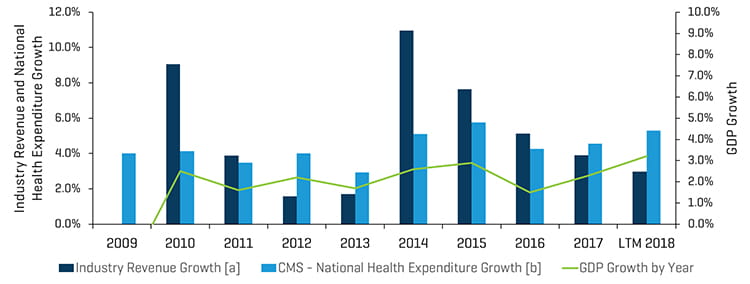

Stout 监测的细分市场历史收入增长与年度医疗支出和 GDP 增长

备注:

[a] 每个时期的总收入数字均来自附录(医疗保健上市公司分析)中列出的所有可比公司的总和。

[b] CMS 跟踪了美国国家医疗支出账户 (NHEA),这是官方对美国每年医疗保健支出总额的估计。

来源:www.cms.gov,历史和预计 NHEA 表。

并购市场动态

并购市场关键要点:

- 与 2018 年的前一个季度和去年同期相比,总交易价值下降

- 2017 年第一季度(402 笔交易)以来交易量最高的季度(383 笔交易)

- 由于积极的私募股权买家和战略买家的持续需求,出现了具有吸引力的估值倍数

- 随着附加收购的继续,以私募股权为后盾的医师执业管理领域持续走强

- 在不断变化的行业模式中,行为健康细分市场继续保持落后

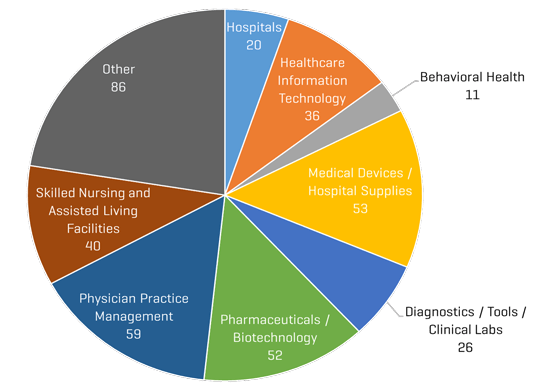

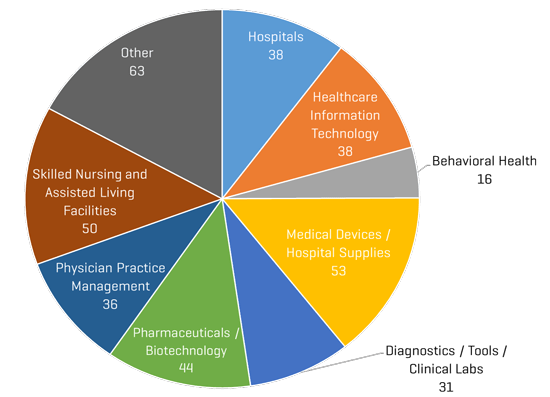

- 医师执业管理、医疗设备和制药/生物技术领域的交易量处于领先地位

对并购市场的展望

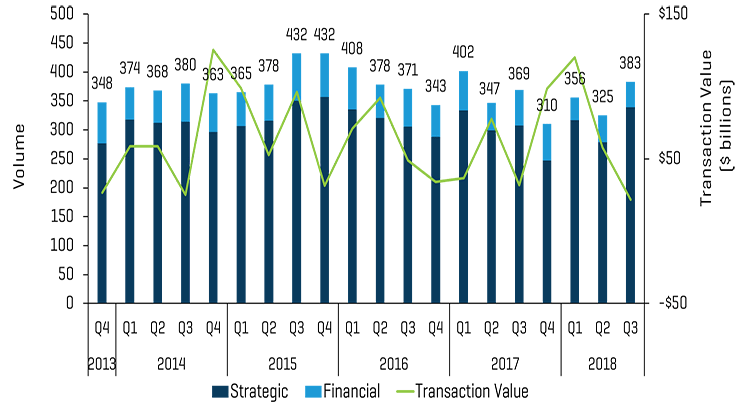

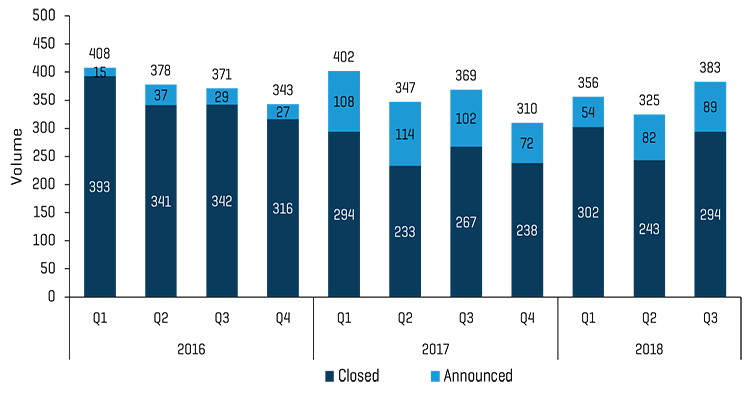

2018 年第三季度宣布和/或完成的医疗保健并购交易数量与 2013 年以来甚至更早之前的高水平活动一致。本季度公布和/或完成的交易有 383 笔,而去年同期为 369 笔。有趣的是,第三季度的交易量是 2017 年第一季度(402 笔交易)以来的最高水平。我们会注意到,2018 年第三季度有 59 笔医师执业管理 (PPM) 交易,而 2017 年第三季度有 36 笔,因此,私募股权投资集团的较小规模的附加收购可能对整体交易价值造成了影响。在过去的几年中,大多数医疗保健子领域的顶级行业参与者也已经进行了大量的整合。

与 2018 年前两个季度和去年同期相比,2018 年第三季度的并购总交易价值大幅下降。本季度总交易价值为 220 亿美元,与去年同期的 320 亿美元相比有所下降。

尽管交易规模在本季度出现了减小的趋势,但仍有几笔交易的交易价值超过 10 亿美元。积极的私募股权买家和战略买家继续推动需求增长和激烈的交易竞争,因此,所有细分市场都仍然保持了很高的倍数增长。医师执业管理、医疗设备和制药/生物技术交易在第三季度的交易量处于领先地位,紧随其后的是专业护理和医疗保健信息技术。

随着行业模式经历我们在最近的一些出版物中所谈论的变化(例如,推动网络内就医的运动、降低每日津贴费率、减少尿分析费用、缩短住院时间和改变客户获取方式),行为健康细分市场(物质使用障碍)内的交易活动一直都很不活跃。随着这些问题得到解决,结果分析的分析方法和基准的建立以及行业恢复正常增长,我们发现这方面的交易活动急剧增加。最近,私募股权的收购兴趣似乎集中在门诊模式上。

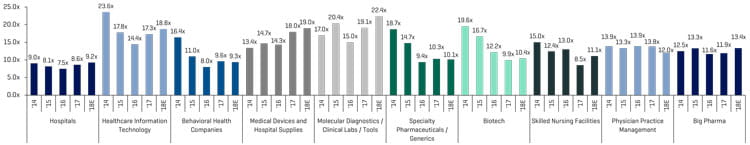

毫不奇怪,医院急诊部门的患者正在不断流失,与行为健康细分市场类似,医院在并购交易中的税息折旧及摊销前利润 (EBITDA) 倍数也出现了缩减。医院、行为健康和专业制药是交易倍数(9-10 倍)最低的细分市场,这些领域都面临行业瓦解和负增长行业趋势(客户流失到了替代性机构或价格/报销费用缩减)。

医疗设备、分子诊断和医疗保健信息技术的交易倍数均在 18-22 倍 EBITDA 范围内,这是由于其业务的行业增长、高利润率和专有性质(例如,有限竞争和专利保护)造成的。虽然本季度没有太多大额交易,但医疗设备细分市场出现了许多中等规模的交易。2018 年第三季度共有 53 笔医疗设备交易,与去年同期持平。我们注意到,在本季度刚刚结束后,也就是 2018 年 10 月 1 日,Platinum Equity 以 21 亿美元的价格完成了对 Johnson & Johnson(美国强生)的 Lifescan 业务部的收购,鉴于该业务产生的收入为 15 亿美元,这似乎是一个具有吸引力的估值。但是,我们注意到,随着血糖监测走向实时连续方法,Dexcom 的连续血糖监测设备和 Abbott 的 Flash Libre 设备的出现对传统的血糖仪和试纸市场构成了重大竞争威胁。本季度的许多医疗设备交易都是针对 AngioDynamics、Becton Dickinson、Boston Scientific、Globus Medical、Hologic、Stryker、Thermo Fischer Scientific 和 Wright Medical 等公司的中小规模附加收购。

我们认为,我们在本季度看到的证据表明,我们关于医师执业管理附加收购将增加总交易量的论点正在得到印证,而且我们预测这种情况将会继续,眼科、皮肤科、放射科、脊柱矫形科、泌尿科、胃肠道科和其他子专业中将会展现出令人兴奋的机会。我们鼓励医师集团尽早利用这一趋势,因为随着由私募股权支持的平台开始逐州进而区域性的占据主导地位,在某个时间点上,市场格局将会合理化,这将会使新入场者的业务或交易竞争难度增大。这个过程需要一定的时间,而且至少在未来两年内,交易都可能会保持高倍数,但这是一个需要慎重考虑的问题。如前所述,本季度出现了 59 笔医师执业管理公司收购,而去年同期则为 36 笔,这些交易大多数集中在眼科、皮肤科和牙科,这是由于 Epiphany Dermatology、Pinnacle Dermatology、Schweiger Dermatology、American Vision Partners、Envision Physician Services、Eye Health America、Eyecare Services Partners 和 Western Dental Services 等由私募股权支持的集团仍在继续寻求附加收购。这种高水平的附加收购确实助长了整个医疗保健领域的大量交易的实现,我们预计,随着这些子专业领域的平台越来越多,这种情况将会继续保持。

2018 年第 3 季度并购交易:数量和价值

来源:S&P Capital IQ 和 Stout 行业研究

历史并购交易:宣布与完成的交易

来源:S&P Capital IQ 和 Stout 行业研究

2018 年第 3 季度并购交易情况(按细分市场)

来源:S&P Capital IQ 和 Stout 行业研究

2017 年第 3 季度并购交易情况(按细分市场)

来源:S&P Capital IQ 和 Stout 行业研究

可比上市公司:历史 EBITDA 倍数

来源:S&P Capital IQ;使用 Stout 跟踪的可比公司范围计算出的倍数

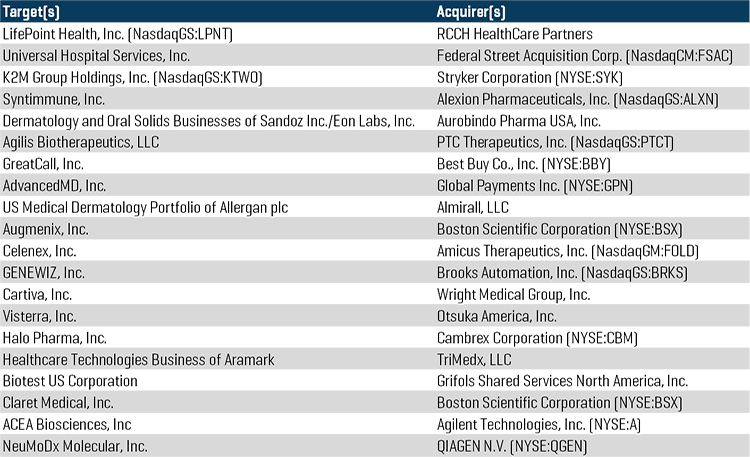

值得注意的并购交易

Apollo Global Management 旗下的 RCCH HealthCare Partners(一家医院和诊所型自有运行商)宣布并购另外一家医院型自有运营商 LifePoint Health, Inc.(纳斯达克代码:LPNT),并购价格大约为 56 亿美元,其中包括 29 亿美元的净债务和少数股权。

Federal Street Acquisition Corp.(纳斯达克代码:FSAC)(Thomas H. Lee Partners 的附属公司资助的一家特殊目的收购公司)宣布并购 Universal Hospital Services, Inc.,后者是一家领先的全国性医疗保健技术管理和服务解决方案提供商,同时也是 Irving Place Capital Management 的投资组合公司。这次并购的收购价值意味着合并后的公司的企业价值大约为 17 亿美元。

复杂脊柱和微创解决方案领域的全球领导者 K2M Group Holdings(纳斯达克代码:KTWO)宣布达成最终协议,将以 14 亿美元的交易价值被领先的医疗技术公司 Stryker Corporation(纽交所代码:SYK)收购。

专注于罕见病的全球生物制药公司 Alexion Pharmaceuticals, Inc(纳斯达克代码:ALXN)宣布收购 Syntimmune, Inc.,后者是一家临床阶段生物技术公司,为各种自身免疫性疾病开发差异化候选药物。交易价值约为 12 亿美元(4 亿美元的前期现金支付,未来可能基于里程碑提供高达 8 亿美元的补充付款)。

技术零售和服务巨头 Best Buy Co., Inc.(纽交所代码:BBY)宣布达成最终协议,将以约 8 亿美元的现金收购 GTCR 旗下的 GreatCall, Inc.,后者是一个面向积极老龄化的互联健康和个人紧急响应服务领先提供商。

全球领先的支付技术和软件解决方案提供商 Global Payments Inc.(纽交所代码:GPN)宣布达成最终协议,将收购 Marlin Equity Partners 出资支持的 AdvancedMD, Inc.,后者是一家面向美国中小型门诊医师执业机构的云计算软件即服务 (SaaS) 提供商。Global Payments 预计将会为收购 AdvancedMD 而支付大约 7 亿美元。

全球医疗技术领导者 Boston Scientific Corporation(纽交所代码:BSX)宣布达成最终协议,将以大约 6 亿美元(5 亿美元的预付现金,未来可能基于里程碑追加 1 亿美元的付款)的交易价值收购 Augmenix, Inc.,后者是一家私营水凝胶技术产品开发商,该产品可减少辐射治疗期间对正常器官的意外辐射损伤。

生命科学、诊断和应用化学市场的全球领导者 Agilent Technologies, Inc.(纽交所代码:A)宣布达成最终协议,将以大约 2.5 亿美元现金收购 ACEA Biosciences, Inc.,后者是一家为生命科学研究和临床诊断应用提供先进细胞分析仪器的私营开发商。

2018 年第 3 季度的最大并购交易