Zulieferindustrie Branchenaktualisierung – 1. Halbjahr 2019

Abonnieren Sie unsere Branchenaktualisierungen.Zulieferindustrie Branchenaktualisierung – 1. Halbjahr 2019

Abonnieren Sie unsere Branchenaktualisierungen.Starke Bewertungen und gleichbleibendes Geschäftsvolumen signalisieren einen starken Start ins Jahr 2019

Während des ersten Halbjahres 2019 war der industrielle Zuliefersektor weiterhin in erheblichem Maße von M&A-Aktivitäten betroffen, die sowohl von strategischen als auch von Private-Equity-Käufern motiviert wurden. Strategische Akquisitionen förderten die vertikale Integration über verschiedene Untersegmente hinweg und erweiterten die geografische Präsenz, wobei gleichzeitig das Produktangebot verbessert wurde.

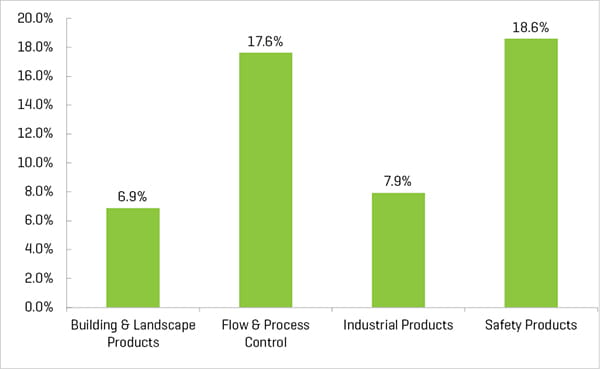

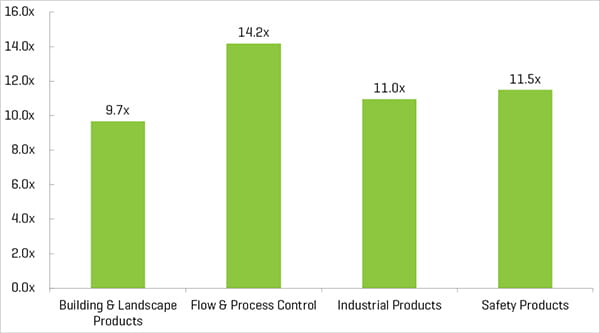

Private-Equity-Käufer verfolgen weiterhin neue Plattform- und Add-on-Akquisitionen, um Portfolios zu diversifizieren und bestehende Portfolioinvestitionen auf anorganische Weise zu steigern. Das Segment Durchfluss- und Prozesssteuerung verzeichnete weiterhin die höchsten Handelsmultiplikatoren, wobei das Segment Bau- und Landschaftsprodukte vom Standpunkt des M&A-Volumens aus am aktivsten war. Das Segment Industrieprodukte folgte dem Segment Flow and Process Control mit den zweithöchsten Handelsmultiplikatoren der Branche. Das Segment Sicherheitsprodukte zeigte Stärke, da eine Vielzahl von Private-Equity-Käufern Akquisitionen in diesem Bereich durchführte.

Zwei der wichtigsten Kennzahlen, die von Teilnehmern dieser Branche genau überwacht werden, sind der Index für die Industrieproduktion und die Rohstoffpreise. Der Index für die Industrieproduktion, ein Maß für die Produktion in der Bergbau-, Fertigungs-, Elektro- und Gasindustrie, wird voraussichtlich im kommenden Jahr steigen. Darüber hinaus waren die Rohstoffpreise in den vergangenen Quartalen von einer Volatilität geprägt, die sich im Laufe des Jahres 2019 fortsetzen dürfte, insbesondere angesichts des globalen Geschäftsklimas, in dem Zölle und Handelshemmnisse immer häufiger auftreten.

In der zweiten Jahreshälfte 2019 erwarten wir, dass der M&A-Markt für die Industrieversorgung robust bleibt, was auf die Konsolidierung, das Wirtschaftswachstum und einen Anstieg der Infrastrukturinvestitionen zurückzuführen ist, insbesondere in Nordamerika, wo wichtige Infrastrukturen in den kommenden zehn Jahren modernisiert oder ersetzt werden müssen.

Wichtigste Schlussfolgerungen

- Bemerkenswerte Transaktionsaktivität sowohl von strategischen als auch von Private-Equity-Käufern im In- und Ausland

- Eine robuste Private-Equity-Plattform und zusätzliche Aktivitäten sprechen für einen positiven Ausblick auf den M&A-Markt, da das Kapital kontinuierlich in einem Rekordüberhang eingesetzt wird

- Strategische Käufer verfolgen weiterhin übernahmefreudige Wachstumsstrategien und streben auf diese Weise Wettbewerbsvorteile durch Erweiterung der Produkt- und Serviceangebote und/oder der geographischen Reichweite an

- Signifikante Roll-up-Aktivitäten sind ein Zeichen für die fortgesetzte Branchenkonsolidierung

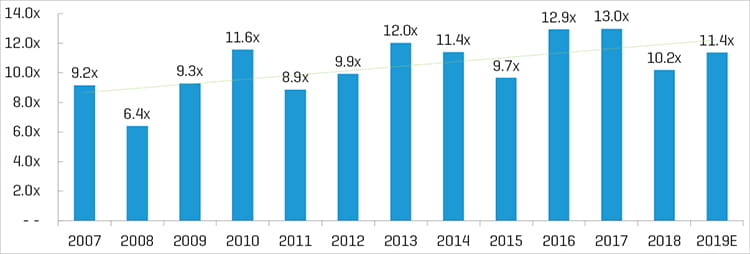

Historische Enterprise Value/EBITDA-Multiplikatoren1,2

(1) FRED-Index der Industrieproduktion

(2) Multiplikatoren über 20x werden von der Mittelwert-/Medianberechnung ausgenommen. Die Daten stellen den Gesamtmedian der Benchmarkwerte aller vier in diesem Bericht vorgestellten Teilsegmente dar

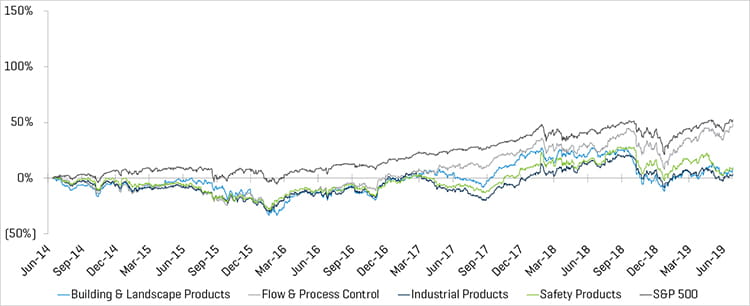

Historische Kursentwicklung der letzten 5 Jahre

Operative Performance und Marktentwicklung

EBITDA-Marge der letzten 12 Monate

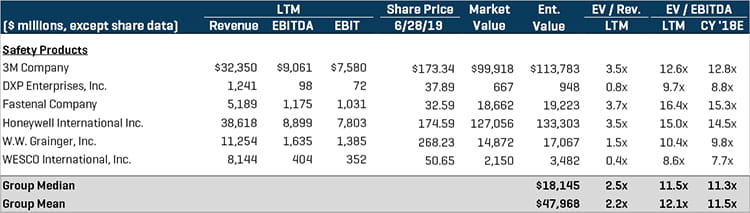

Enterprise Value/ EBITDA der letzten 12 Monate1

(1) Multiplikatoren über 20 werden von der Mittelwert-/Medianberechnung ausgenommen

Hinweis: Der im Bericht vorgestellte Median der öffentlichen Comp Sets

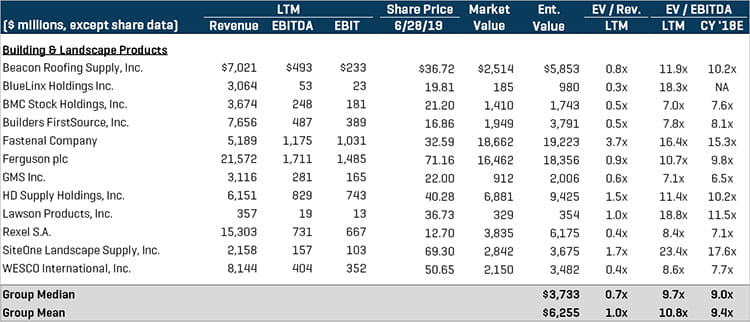

Erzeugnisse der Bauindustrie und der Landschaftspflege

Die signifikante Konsolidierungstätigkeit der strategischen Käufer im Segment Bau- und Landschaftsprodukte erhöhte die Anzahl der Transaktionen in diesem Sektor und signalisierte einen ähnlichen Trend wie in den vorangegangenen Quartalen. Private-Equity-Unternehmen waren in diesem Sektor ebenfalls sehr aktiv, da sie weiterhin Plattform- und Add-on-Akquisitionen verfolgten. Unter den anderen Segmenten des industriellen Versorgungsspektrums verzeichnete das Segment Bau- und Landschaftsprodukte im ersten Halbjahr 2019 die meisten Transaktionen, darunter:

- Die Louisiana-Pacific Corporation (NYSE:LPX), ein weltweit führender Hersteller von Holzbauprodukten, gab die Übernahme von Prefinished Staining Products bekannt, einem privaten Vertriebshändler für vorgefertigte Außenverkleidungsprodukte. Diese Akquisition dient zur Abrundung des Produktangebots, mit dem die Louisiana-Pacific Corp. ihr Umsatzwachstum ausbauen kann.

- Die Construction Supply Group, ein führender Distributor von Spezialbaustoffen und -zubehör und ein Portfolio-Unternehmen von The Sterling Group, hat simultan die Akquisitionen von Best Materials, Advantage Construction Supply und Spec-West Concrete Systems durchgeführt. Innerhalb von zwei Jahren hat die Construction Supply Group 16 Akquisitionen abgeschlossen, mit denen das Unternehmen zum zweitgrößten Vertreiber von Spezialbaustoffen in Nordamerika heranwächst

Öffentliche Vergleichswerte1

(1) Multiplikatoren über 20 werden von der Mittelwert-/ Medianberechnung ausgenommen

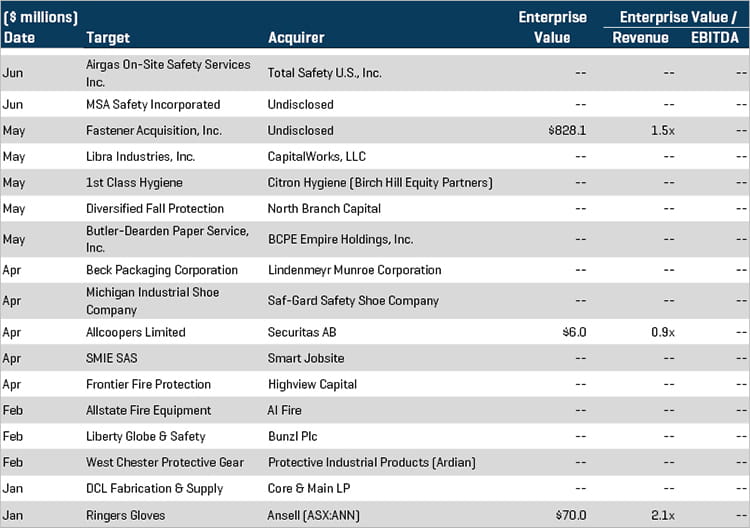

Ausgewählte M&A-Transaktionen

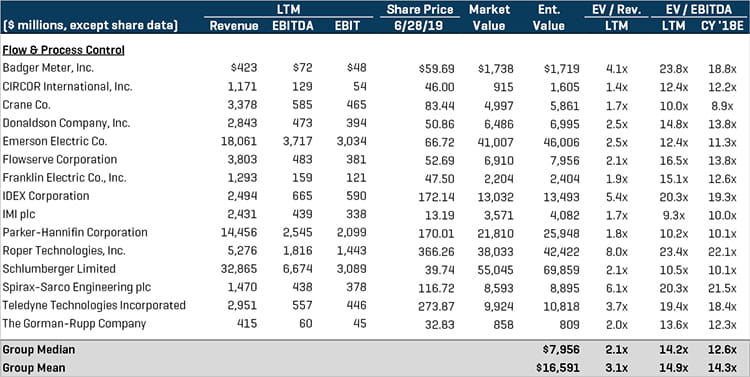

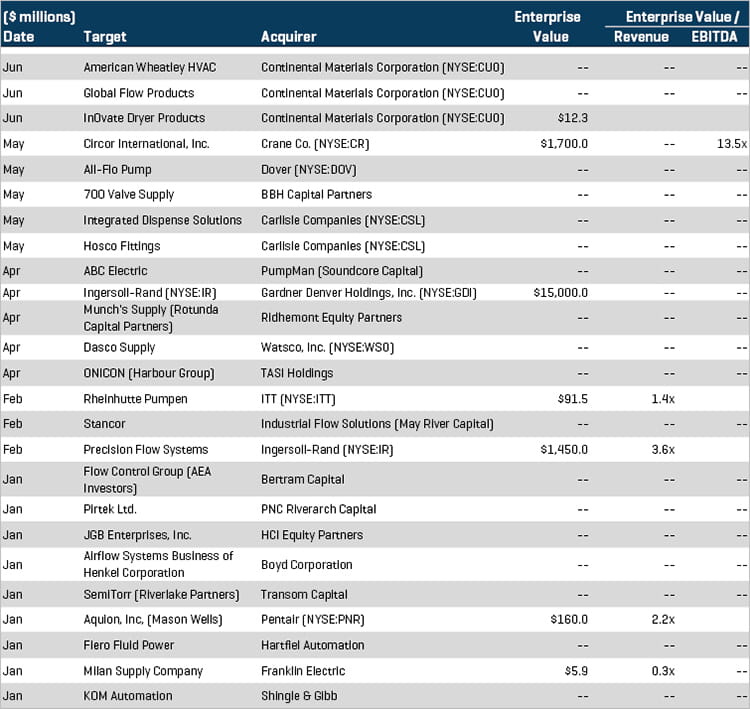

Ablauf- und Prozesskontrolle

In Anlehnung an den Trend der Vorquartale erzielte das Segment Flow and Process Control die höchsten Handelsmultiplikatoren in Bezug auf EV/EBITDA. Das Segment verzeichnete auch starke M&A-Aktivitäten von großen börsennotierten Unternehmen, die kleinere, überwiegend private Unternehmen akquirieren wollten, um das Produkt- und Serviceangebot zu erweitern. Private Equity hat in das Wachstum von Privatunternehmen investiert und dieses unterstützt, die über einzigartige Geschäftsmodelle in einer fragmentierten Branche verfügten. Beispiele für bemerkenswerte Transaktionen im Flow- und Process-Segment:

- Crane Co. (NYSE:CR), ein diversifizierter Hersteller von hochentwickelten Produkten für eine Vielzahl von Endmärkten, gab die Übernahme von Circor International, Inc. für rund 1,7 Mrd. USD bekannt. Die Akquisition ermöglicht es Crane, durch die Diversifizierung seines Produktangebots zur Durchflussregelung seine Präsenz im Öl- und Gasbereich auszubauen.

- Gardner Denver Holdings Inc. (NYSE:GDI), ein weltweit führender Anbieter von unternehmenskritischen Durchflusssteuerungsgeräten, gab den Zusammenschluss mit Ingersoll-Rand (NYSE:IR) im Wert von rund 15 Mrd. USD bekannt. Die Vereinbarung macht das zusammengeschlossene Unternehmen zu einem weltweit führenden Unternehmen in den Bereichen Flow Creation und Industrietechnologien

Öffentliche Vergleichswerte1

(1) Multiplikatoren über 20 werden von der Mittelwert-/ Medianberechnung ausgenommen

Ausgewählte M&A-Transaktionen

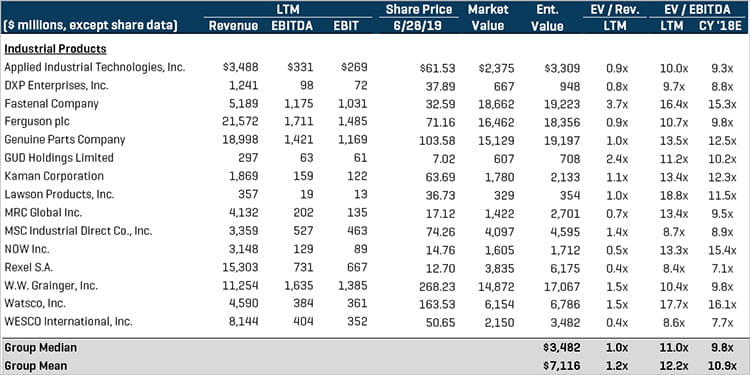

Industrieprodukte

Das Segment Industrieprodukte weist weiterhin eine starke M&A-Aktivität auf. Zukäufe von Private-Equity-Käufern, die ihre bestehenden Plattformen erweitern möchten, haben dieses Segment in der Vergangenheit zu einem sehr aktiven Segment gemacht, mit bemerkenswerten Transaktionen aus dem ersten Halbjahr 2019, darunter:

- Littlejohn & Co., ein führendes globales Private-Equity-Unternehmen mit Schwerpunkt auf dem mittleren Marktsegment, hat vereinbart, das Vertriebssegment von Kaman (NYSE:KAMN) für 700 Mio. USD zu übernehmen. Das Kaman-Vertriebssegment ist ein führender Distributor von mehr als 6 Millionen Artikeln im industriellen Bereich und wird Littlejohn als starke Plattform dienen.

- Lincoln Electric (NASDAQ:LECO), ein globaler Hersteller von Schweißprodukten und -systemen, hat eine endgültige Vereinbarung zur Übernahme von Kaynak Teknigi Sanayi ve Ticaret A.S. geschlossen, einem Hersteller und Lieferanten von Schweißdrähten und -geräten. Die Transaktion ermöglicht es Lincoln Electric, seine geografische Präsenz zu vergrößern und eine weltweit führende Position im Bereich Schweißsysteme einzunehmen.

Öffentliche Vergleichswerte1

(1) Multiplikatoren über 20 werden von der Mittelwert-/ Medianberechnung ausgenommen

Ausgewählte M&A-Transaktionen

Produkte der Sicherheitstechnik

Private-Equity-Aktivitäten stärkten im ersten Halbjahr 2019 das M&A-Volumen im Segment Sicherheitsprodukte. Folgende Transaktionen zählen zu den wichtigsten Aktivitäten in diesem Segment:

- CapitalWorks, LLC, eine Private-Equity-Gesellschaft, die sich auf mittelständische Unternehmen konzentriert, die hauptsächlich im Fertigungs- und Unternehmensdienstleistungssektor tätig sind, hat Libra Industries, Inc. übernommen, einen Recycler und Lieferanten von Sicherheitsprodukten. Die Akquisition ermöglicht es CapitalWorks, sein Portfolio an Fertigungsunternehmen zu erweitern und gleichzeitig dem Unternehmen eine größere Anzahl von Endkunden zur Verfügung zu stellen.

- Ansell (ASX:ANN), ein führender Hersteller von Arbeitsschutzausrüstung und medizinischer Ausrüstung, hat eine endgültige Vereinbarung zur Übernahme von Ringers Gloves für 70 Millionen US-Dollar getroffen. Die Akquisition bietet Ansell die Möglichkeit, global zu wachsen und neue Märkte zu erschließen

Öffentliche Vergleichswerte1

(1) Multiplikatoren über 20 werden von der Mittelwert-/ Medianberechnung ausgenommen

Ausgewählte M&A-Transaktionen