Verkaufs- und Rückmiettransaktionen Warum, wann und wie

Verkaufs- und Rückmiettransaktionen Warum, wann und wie

Warum, wann und wie eine Verkaufs- und Rückmietvereinbarung für Unternehmen von Vorteil sein kann

Im momentanen Niedrigzinsumfeld gibt es eine verstärkte Nachfrage von Investoren in festverzinsliche Wertpapiere nach alternativen Investitionen, die höhere Renditen generieren als herkömmliche festverzinsliche Wertpapiere. Ein Beispiel hierfür sind Verkaufs- und Rückmiettransaktionen, die seit 2010 auf Rekordkurs sind und im Jahr 2015 laut Real Capital Analytics ein Gesamttransaktionsvolumen von ca. 11,6 Milliarden Dollar erreicht haben. Auch wenn sich der Markt für Verkaufs- und Rückmiettransaktionen in 2014 leicht abschwächte, als das Transaktionsvolumen 10 Milliarden Dollar erreichte, wurde dennoch der bisherige Spitzenwert des Marktes aus 2007 übertroffen, als Verkaufs- und Rückmiettransaktionen im Wert von ca. 8 Milliarden Dollar durchgeführt wurden.1

Auch der Kreditzugang hat eine wichtige Rolle für die Förderung der Nachfrage gespielt. Knapp zehn Jahre nach der Finanzkrise sind Bankkredite für Unternehmen, die über keine anlagewürdige Bonität verfügen, immer noch relativ teuer und konservativer strukturiert als vor der Rezession, sodass es für viele mittelständische Unternehmen eine Herausforderung darstellt – insbesondere für Unternehmen mit einem Umsatz von weniger als 25 Millionen Dollar – eine Bankfinanzierung zu akzeptablen Zinssätzen und Konditionen zu erhalten. Wenngleich Mezzanine- und Opportunity-Fonds versuchen, einen Teil der Finanzierungslücke zu überbrücken, entstehen auch bei dieser Lösung signifikante Kosten. Diese Fonds benötigen üblicherweise unter dem Strich eine Rendite von 18 bis 22 %, die durch einen relativ hohen Zinssatz von 11 bis 13 % und Aktienoptionsscheine für die Zusatzrendite erreicht wird. Diese Art von Kapital kann zwar nützlich sein, aber sie ist auch teuer, enthält restriktive Vereinbarungen und beinhaltet häufig erhebliche persönliche Haftungsansprüche.

Warum sollten Unternehmensinhaber Verkaufs- und Rückmiettransaktionen in Betracht ziehen?

Verkaufs- und Rückmiettransaktionen sind eine Alternative zu Bank-, Mezzanine- und Hypothekenfinanzierungen, bei der in Bezug auf die Immobilieninvestition des Unternehmens effektiv zwischen Buchwert und Nutzungswert unterschieden wird. Daher können Verkaufs- und Rückmietvereinbarungen auf folgende Weise hilfreich sein:

- Erschließung des Immobilienwerts des Unternehmens

- Reduzierung der Investitionen des Unternehmens außerhalb seines Kerngeschäfts, z. B. in Gebäude und Grundstücke

- Bargelderlös als Gegenleistung für ein langfristiges Mietverhältnis

Verkaufs- und Rückmiettransaktionen können sich für Unternehmen, die Eigentümer ihrer Immobilien sind, als kluger Schritt erweisen. Da bei niedrigen Zinssätzen Immobilienwerte tendenziell steigen und Mieten tendenziell fallen, haben Unternehmensinhaber die Chance, ihre Immobilien teuer zu verkaufen, wenn die Mieten niedrig sind, und die Nutzungskosten durch Festlegung der langfristigen Mieten auf einen vorhersagbaren Cashflow zu begrenzen. In bestimmten Fällen haben Unternehmen die Chance genutzt, Immobilien zu verkaufen und zurückzumieten, als die Immobilienpreise hoch waren, und haben später dieselben Gebäude zurückgekauft, als die Preise zu normaleren, niedrigeren Bewertungen zurückgekehrt waren.

6 wichtige Vorteile für Unternehmensinhaber

Unter den richtigen Umständen kann eine Verkaufs- und Rückmiettransaktion eine Reihe von Vorteilen für mittelständische Unternehmen bieten, die ihre Immobilien verkaufen.

1. Die Mietbedingungen selbst festlegen

Weil der Verkäufer auch der Mieter ist,

hat er eine beträchtliche Verhandlungsmacht

bei der Strukturierung des Mietvertrags. Neben der

Realisierung seiner Immobilieninvestition

hat der Mieter die Möglichkeit, einen

akzeptablen Mietvertrag mit dem Investor

auszuhandeln, der die Immobilie

kauft. Übliche Mietverträge

laufen 10 bis 15 Jahre. Der Verkäufer, der jetzt zum

Mieter wird, kann auch Verlängerungsoptionen

nach Ablauf des Mietervertrags aushandeln und

Klauseln für eine vorzeitige Kündigung des

Mietverhältnisses aufnehmen, wenn der Mieter

mehr Flexibilität benötigt.

2. Die Kontrolle über die Immobilie behalten

Die meisten Verkaufs- und Rückmietvereinbarungen sind

als Triple-Net-Verträge strukturiert, sodass

der Mieter für Steuern, Versicherung und

Pflege der Gemeinschaftsflächen

zuständig ist. Eine langfristige, „bequeme”

Vermietung durch den Investor gewährt

dem Mieter ein ähnliches Maß an Kontrolle

wie zu dem Zeitpunkt, als er noch

Eigentümer war. Der Mieter kann mit dem

Zweckinvestor zusammenarbeiten und Optionen

vereinbaren, die eine zukünftige Erweiterung

oder Untervermietung der Immobilie ermöglichen.

3. Steuerersparnisse

Im Allgemeinen können Mieter im Rahmen des

Mietverhältnisses ihre Mietzahlungen zu

Steuerzwecken als Ausgaben vollständig abschreiben. Als

Immobilienbesitzer konnten sie lediglich Zinskosten

und Wertminderung steuerlich geltend

machen. Daher können Verkaufs- und Rückmiettransaktionen

einen größeren Steuervorteil mit sich bringen.

4. Höherer Wert der Immobilie

Im Gegensatz zu einer Hypothek kann eine Verkaufs- und Rückmiettransaktion

häufig so strukturiert werden, dass bis zu

100 % des Schätzwerts der Grundstücke und Gebäude

des Unternehmens finanziert werden können. Infolge dessen

kann die Immobilieninvestition des Unternehmens

durch eine Verkaufs- und Rückmiettransaktion

als Finanzierungsinstrument effizienter genutzt werden.

5. Keine Financial Covenants

Weil Regeln zu REITs das aktive Management

von Immobilienanlagen verhindern, enthält eine

Verkaufs- und Rückmietvereinbarung im Allgemeinen

wenige Bedingungen. Durch die geringere Zahl von Bedingungen

hat das Unternehmen mehr Kontrolle über seine

eigenen Geschäfte und Betriebe und reduziert seine

Risiken in schwierigen Betriebsumgebungen.

6. Attraktive implizite Finanzierungssätze

Eine Verkaufs- und Rückmietvereinbarung verfügt über eine

implizite Finanzierungsrate („Cap-Satz”), die in die

zukünftigen Mietzahlungen integriert ist. Obwohl die Cap-Sätze für Verkaufs- und Rückmiettransaktionen

häufig leicht über den Zinssätzen

für vergleichbare Hypotheken liegen, sorgt die Verkaufs- und Rückmiettransaktion

für Barerlöse von bis zu 100 % des

Schätzwerts der Immobilie im Gegensatz zu

65 bis 75 % des Schätzwerts bei einer

typischen Immobilie. Ein Investor bei einer Verkaufs- und Rückmiettransaktion

kann als Sicherheit nur auf die Immobile und

sein Verhältnis mit dem Verkäufer über den

Mietvertrag zurückgreifen. Daher

ist eine Verkaufs- und Rückmiettransaktion etwas

teurer als vorrangige Finanzierungen und etwas

günstiger als Mezzanine-Finanzierungen.

Wann sollten Unternehmensinhaber Verkaufs- und Rückmiettransaktionen in Betracht ziehen?

Wenn eine Alternative zu vorrangigen oder Mezzanine-Verbindlichkeiten vorteilhaft ist

Wie zuvor beschrieben hat eine typische Mezzanine-Finanzierung unter dem Strich Kosten von 18 bis 22 %. Mezzanine-Kapitalgeber haben häufig eine Verzinsung in Form einer Sachdividende und Kapitalbeteiligung als Teil ihrer Gesamtrenditestruktur. Die implizierte Finanzierungsrate, der Cap-Satz, einer Verkaufs- und Rückmiettransaktion liegt im Allgemeinen mehrere Hundert Basispunkte unter dem Mezzanine-Kapital und erfordert keine Kapitalbeteiligung vom Verkäufer. Die Erlöse aus einer Verkaufs- und Rückmiettransaktion können zur Refinanzierung des Mezzanine-Anteils der Kapitalstruktur oder als Alternative verwendet werden, wenn es keinen Mezzanine-Anteil gibt, um die vorrangigen Verbindlichkeiten des Unternehmens zu ersetzen. In beiden Fällen werden sich die Bilanzkennzahlen des Unternehmens substanziell verbessern.

Wenn Kapital für Wachstum benötigt wird

Eine Verkaufs- und Rückmiettransaktion kann zur Freisetzung von Barmitteln verwendet werden, um das Wachstum des Unternehmens durch Zukäufe zu fördern oder um Wachstumskapital, zusätzliche Anlagen, Technologien und Ausrüstungen zu erwerben. Durch die Verknappung an den Kreditmärkten können viele Unternehmen keine Kredite in einer Höher erhalten, wie sie sie für ihre Wachstumsziele benötigen würden. Viele haben ihre Kreditlinie bereits zu weit ausgereizt, um eine Expansion oder die Übernahme eines Wettbewerbers in Erwägung zu ziehen. Verkaufs- und Rückmiettransaktionen können als außerbilanzielle Finanzierungsstruktur genutzt werden, die dem Verkäufer die Möglichkeit einräumt, einen unproduktiven Vermögenswert in Wachstumskapital zu umzuwandeln. Dann kann sich das Unternehmen seine verfügbare Bankfinanzierung für zukünftige Übernahmen und Wachstumsgelegenheiten aufsparen. Die Erlöse aus der Verkaufs- und Rückmiettransaktion können außerdem für andere Anschaffungen des Unternehmens verwendet werden, z. B. für den Auskauf eines Aktionärs oder eine besondere Barausschüttung. Da Verkaufs- und Rückmietvereinbarungen keine einschränkenden Klauseln (Covenants) enthalten, haben die Unternehmensinhaber ein großes Maß an Freiheit bei der Suche nach der optimalen Verwendung der Barmittel des Unternehmens.

Wenn sie eine Umstrukturierung

vornehmen oder aus einer Finanzierung

aussteigen möchten

Unternehmen in Liquiditätsschwierigkeiten, die ihre Gläubiger

bezahlen müssen oder eine Insolvenz in Betracht ziehen,

könnten eine Verkaufs- und Rückmiettransaktion als Kapitalquelle nutzen.

Je nach Wert der Unternehmensimmobilien kann

eine Verkaufs- und Rückmiettransaktion für beträchtliche

Liquidität sorgen und ein schneller erster Schritt

zur Einleitung einer Restrukturierung

sein. Verkaufs- und Rückmietinvestoren können an der

Einhaltung von engen Zeitrahmen arbeiten. Wenn ein potenzieller Verkäufer

historische Finanzberichte, einen Businessplan, Prognosen

und eine Erläuterung der geplanten Erlösverwendung

vorlegen kann, können Verkaufs- und Rückmietinvestoren

schnelle Investitionsentscheidungen treffen

(häufig innerhalb von 45 Tagen).

Wenn ein Unternehmen zum Verkauf vorbereitet wird

Es ist allgemein bekannt, dass die meisten Private-Equity-Konzerne keine Immobilien besitzen und verwalten. Häufig kann ein kluger Unternehmensinhaber, der einen Verkauf seines Unternehmens erwägt, davon profitieren, dass er die Immobilien aus dem Unternehmensverkauf nimmt und dadurch den Wert der Immobilien maximiert und den Bruttogesamterlös aus dem Verkauf steigert. Wenn die Immobilien in der Transaktion verbleiben, wird selten der volle Wert realisiert, da der EBITDA-Multiplikator die Immobilien des Unternehmens häufig nicht zu ihrem wahren Verkehrswert schätzt. Verkaufs- und Rückmietinvestoren ermitteln ihren Angebotspreis üblicherweise anhand einer Schätzung, von umfangreichen Immobilienmarktstudien und einer Überprüfung vergleichbarer Marktmieten. Der Verkäufer kann eine Verkaufs- und Rückmiettransaktion durchführen und vor dem Verkauf des Unternehmens einen langfristigen Mietvertrag aushandeln und die Erlöse aus dem Immobilienverkauf herausziehen oder Schulden des Unternehmens begleichen.

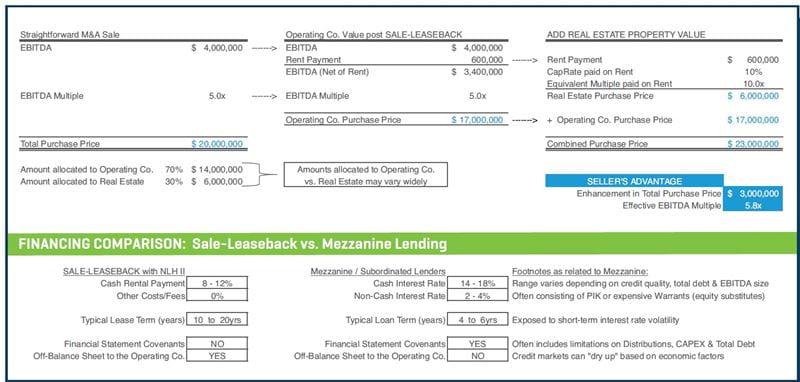

Das nachstehende Beispiel veranschaulicht, wie eine Verkaufs- und Rückmiettransaktion zur Steigerung des Erlöses für den Verkäufer bei einem Unternehmensverkauf beiträgt. Wie gezeigt führen die Mietkosten zu einer leichten Senkung des EBITDA, wodurch auch der Preis der operativen Einheit sinkt. Wenn jedoch in einem separaten Verkauf der tatsächliche Wert der Immobilie realisiert und zu den Erlösen aus dem Unternehmensverkauf addiert wird, erhöht sich auf der erzielte Gesamtpreis.

Erste Schritte

Wenn eine Alternative zu vorrangigen oder Mezzanine-Verbindlichkeiten vorteilhaft ist

Verkaufs- und Rückmiettransaktionen werden primär in Verbindung mit Real Estate Investment Trusts (REITs) durchgeführt, bei denen es sich um steueroptimierte Strukturen handelt, die für Beteiligungen an nicht operativen Immobilienanlagen konzipiert wurden. Alle Verkaufs- und Rückmietinvestoren verfolgen einen disziplinierten Due-Diligence-Ansatz, der den Due-Diligence-Prüfungen, ähnelt wie sie beim Kauf einer beliebigen Immobilie zur Anwendung kommen. Gebäude- und Grundstücksschätzungen, lokale Marktforschung, vergleichbare Miet- und Verkaufsdaten, Standort- und Erreichbarkeitsanalysen sind nur einige Bereiche, die im Rahmen der Due-Diligence-Prüfung untersucht werden. Der Investor beurteilt außerdem die Kreditwürdigkeit des Mieters anhand von ähnlichen Analysen, wie sie von Kreditinstituten und Unternehmenskäufern verwendet werden. Wenn Verkaufs- und Rückmietinvestoren schließlich Anlagemöglichkeiten prüfen, betrachten sie die langfristige Marktgängigkeit der Immobilie bei Leerstand.

Größe und Form des Gebäudes spielen ebenfalls eine Rolle in der Funktionsgleichung bei der Versicherung der Immobilie. Der Investor ist sehr an alternativen Verwendungen und Nutzern der Immobilie interessiert für den Fall, dass der Mieter auszieht. Alle Faktoren im Zusammenhang mit der alternativen Nutzung wirken sich auf die Höhe der Mietzahlungen in der Verkaufs- und Rückmiettransaktion aus.

Wie REITs die Nachfrage nach Verkaufs- und Rückmiettransaktionen steigen lassen

Ein REIT ist eine steueroptimierte Struktur, die für die Beteiligung an nicht operativen Immobilien konzipiert wurde. Üblicherweise bieten REITs den Investoren hohe Dividenden und das Potenzial eines langfristigen moderaten Kapitalzuwachses mit geringeren Risiken als bei üblichen Wertpapieren, was genau den Bedürfnissen vieler Investoren entspricht, die einen zuverlässigeren, risikoadjustierten Einkommensstrom benötigen.

Da REITs von Investoren und ihren Finanzberatern immer besser verstanden und häufiger genutzt werden – nicht nur als Alternative zu Aktien, Anleihen und Bargeld, sondern zunehmend auch als entscheidende Komponente in einem gut diversifizierten Anlageportfolio –, ist die Nachfrage nach diesen Einkommen generierenden Instrumenten gestiegen. Dieser Umstand spiegelt sich in der Entscheidung von S&P Dow Jones Indices wider, REITs Ende 2016 als 11. Sektor in den Global Industry Classification Standard (GIC®) von S&P Dow Jones Indices aufzunehmen und dadurch einen neuen Immobiliensektor vom Finanzsektor abzuspalten. Dadurch stieg auch die Nachfrage der Investoren, da ausgewogene S&P-Investoren REIT-Aktien in ihr Portfolio aufnahmen.

- National Real Estate Investor; 28. Dezember 2015.