第一季度较低水平的总交易量仍无法阻止零售行业的合并趋势

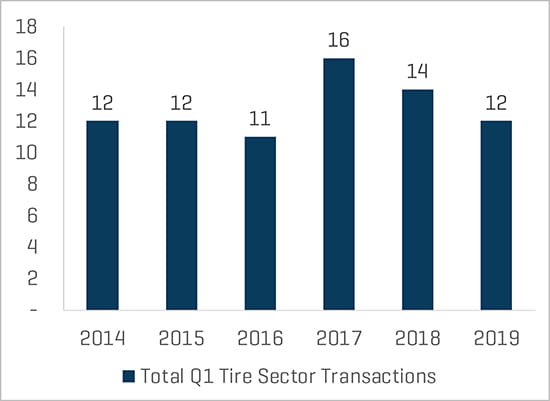

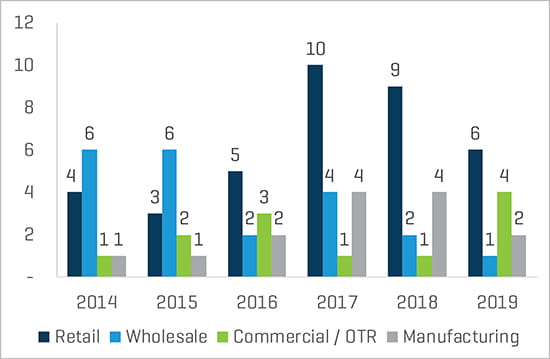

2019 年第一季度,并购活动的节奏从 2017 和 2018 年的高节奏逐渐减弱,与行业在 2013 到 2015 年的水平一致。虽然总交易量仍保持相对较低,但此零售细分市场在第一季度表现较为活跃,原因是 Monro 进一步将其在 28 个州的分销网络扩大至约 1,200 个分销点。根据我们之前对重组和整合的观点,由于 Southern Tire Mart 收购了 46 个 Bridgestone GCR 分销点,使商用/非公路用 (OTR) 轮胎细分市场出现另一场值得注意的资产剥离。零售与制造细分市场的交易量与前几个季度保持一致。

关键要点:

- 由于收购者将重点放在业务扩张和整合传统实体环境中的电子商务能力上,此零售细分市场的仍呈现整合趋势

- 国内和国外并购活动兼有,大部分并购活动来自战略收购者

- 与前两年相比,今年第一季度的交易量相对正常

- 因区域企业扩大服务网络及对服务网络实施合理化改革,商用/非公路用轮胎细分市场上出现明显的国内并购活动

历史并购趋势(按时间段/领域划分)

总交易量

注意:已删除属于多行业子领域/类别的交易的重复计数。

各领域交易量

备注:以上所示均为各年 1 月 1 日至 3 月 31 日三个月的数据。

零售

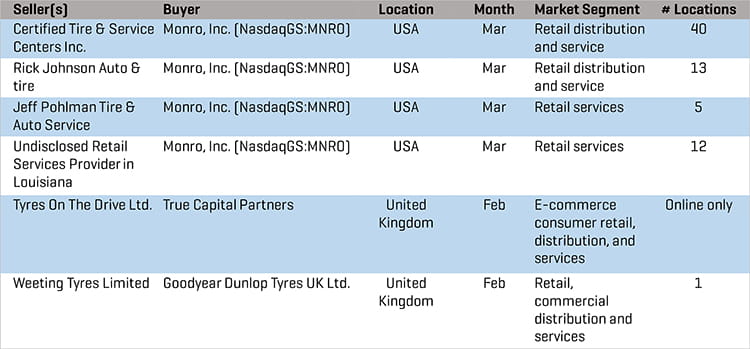

零售并购交易 - 2019 年第 1 季度

Monro Inc.(纳斯达克代码:MNRO)

在第一季度,Monro 宣布其收购位于加利福尼亚的 Certified Tire & Service,后者是美国第 27 大独立轮胎经销商。收购 Certified 后,Monro 的投资组合中将增加 40 个办事处,并且此次收购将使 Monro 的业务更加深入西海岸的零售市场。在相关的第一季度并购活动狂欢中,Monro 收购了位于佛罗里达的 Rick Johnson Auto & Tire(13 个办事处)、俄亥俄州的 Jeff Pohlman Tire & Auto Service(5 个办事处)以及未披露的位于路易斯安那州零售连锁商,该连锁商大约拥有十多个办事处。Monro 在第一季度的并购活动预计将其年度销售额提高约 1.32 亿美元,并使其在 28 个州拥有 总共1,197 家直营店、98 家特许经营店、8 家批发店和 3 家翻新工厂。

True Capital Partners

2019 年 2 月,私募股权公司 True Capital Partners 宣布其收购英国一家移动轮胎装配公司 Tyres On The Drive。Tyres On The Drive 采用线上模式,用户可针对特定车辆的轮胎选择进行分类,并选择装配轮胎的时间和地点。此次收购强化了之前报告中提出的主题:缩小零售电子商务与传统实体服务之间的差距。

批发

批发并购交易 – 2019 年第 1 季度

Trelleborg Wheel Systems

Trelleborg Wheel Systems 宣布其于 2019 年 1 月收购了位于蒙特利尔的 Pneus ICM 。Pneus ICM 是加拿大东部地区的主要服务提供商,也是蒙特利尔地区第二大工业轮胎经销商。Trelleborg 的管理层表示,Pneus 在本地的强大影响力、Trelleborg 全球业务范围的逐渐扩大以及可拓展替代服务的机会,是推动此次交易的主要驱动因素。

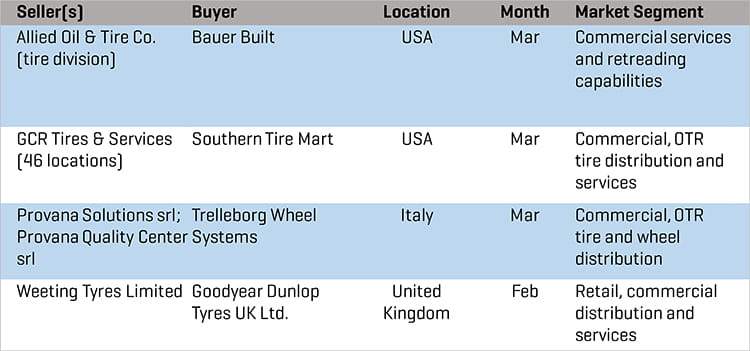

商业/非公路用轮胎

商业/非公路用轮胎并购交易 – 2019 年第 1 季度

Bauer Built

位于威斯康星州的 Bauer Built 在 3 月收购了 Allied Oil & Tire 的轮胎分支。此次交易包括收购了 5 个州中的 7 家商业门店、一个米其林翻新技术 (MRT) 翻新工厂和一个轮胎修整厂,将 Bauer 在中西部地区的 10 个州的商业业务规模扩大至 40 个销售/服务点和 8 个翻新工厂。Bauer 的管理层团队称此次收购是“完美合作”,并指出两家公司之间存在许多产品重叠,两家公司都是米其林商业服务网络的一份子并运营着 MRT 翻新工厂。此外,Bauer 认为,此次收购可扩大其业务的目前地理覆盖范围、填补现有市场的空白,并有助于扩张进入新领域。

Southern Tire Mart

Southern Tire Mart 宣布其在 3 月从 Bridgestone Americas 手中收购了 46 家 GCR Tires & Service 门店 和 6 家翻新工厂。此尚未完成的交易可将 Southern Tire Mart 的规模扩大至在 14 个州拥有超过 135 个商业轮胎办事处,其中包括延伸到阿拉巴马州、新墨西哥州、犹他州和弗吉尼亚州的业务。此交易是最近几年涉及 GCR 资产剥离的第三项交易,使 Bridgestone 的 GCR 门店总数降低到约 130 家,其门店总数最高时是在美国和加拿大共拥有超过 200 家门店。

制造

制造并购交易 – 2019 年第 1 季度

Coker Group

1 月,由 Irving Place Capital 提供资金支持的 Coker Group 宣布其收购了两家铝车轮制造商:PS Engineering 和 Vintage Wheel Works。PS Engineering 为古董赛车、赛车运动和大功率高速中型汽车提供铝车轮,而 Vintage 则提供极具 20 世纪 60 年代和 70 年代怀旧风格的标志性铝车轮。Coker 将成为这两个品牌的经销商,其管理层称这两项收购为“天作之合”,表明他们会继续将重点放在汽车翻新市场上。此次收购是 Coker Group 自其被 Irving Place Capital 于 2018 年第四季度收购后所开展的第二次收购。

米其林 (ENXTPA:ML)

米其林宣布其于 2019 年 1 月收购了印度尼西亚的轮胎制造商 PT Multistrada Arah Sarana TBK。随着对 Multistrada 的收购,米其林的产能将提高 180,000 吨以上,并使米其林能够进军极具广阔发展前景的印度尼西亚市场,该市场几乎完全由本地制造商主导。米其林表示,其有兴趣将 Multistrada 的工厂生产的 Tier 3 乘用车轮胎转换为 Tier 2 米其林集团品牌,从而在其他亚洲工厂生产更多 Tier 1 乘用车轮胎,同时也为欧洲、北美和亚洲的 Tier 2 乘用车轮胎数量的需求增长提供支持。