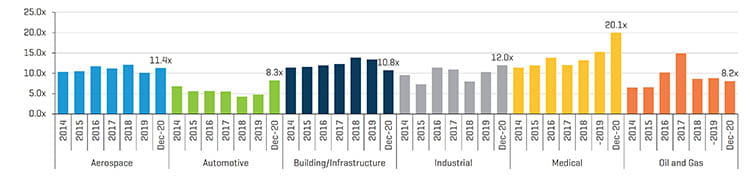

第四季度并购活动强劲,为 2021 年提供动力

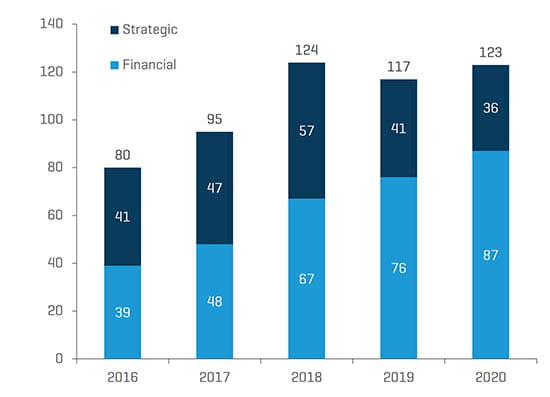

尽管 2020 年第二和第三季度金属成型行业的交易活动大幅下降,但总体交易量较 2019 年同比增加,这主要归功于第一季度和第四季度的强劲表现。季度交易量比 2020 年第三季度环比增加约 110%,与去年同期相比增加约 40%。下半年交易活动显著回升,说明了 2021 年经济前景良好、买家的交易需求受到压制以及市场对卖家税率提高的预期。

关键要点

- 在第二和第三季度活动大幅下降后,北美金属成型行业的并购交易量在 2020 年第四季度达到 42 宗,接近纪录高点

- 财务买家仍然有充足的资本可用于投资,并继续主导金属成型行业的交易量

- 战略买家利用宽松的债务市场进行再融资,并拥有充足的流动性来支持交易

- 新交易引起了买家的浓厚兴趣

- 银行更加谨慎惜贷,私人信贷提供者为交易提供支撑

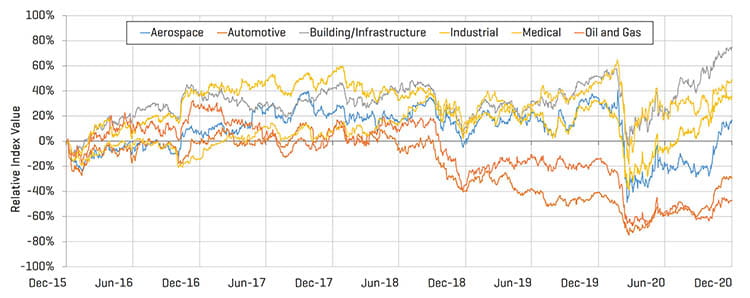

- 由于股市出现历史性下跌,上市公司第一季度的股价和估值遭受损失,但此后已在第二季度初开始的历史性市场反弹中回升

季度金属成型行业并购交易量(截至 2020 年 12 月 31 日)

来源:Stout 研究

Stout 专有金属成型行业并购数据库亮点

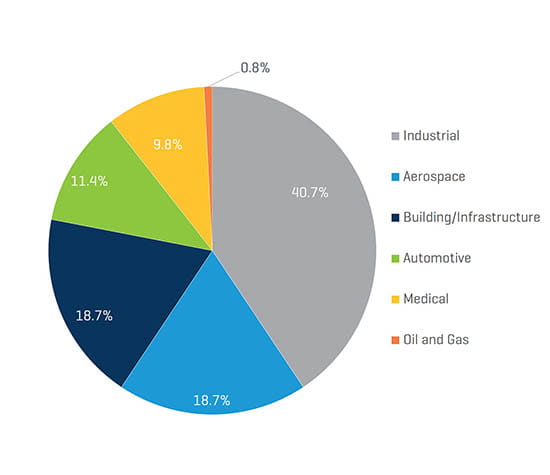

财务买家占金属成型行业交易量的近四分之三,大致与 2019 年持平。在强劲的住宅建筑行业推动下,建筑/基础设施行业交易数量比 2019 年增加了 28.7%,约占 2020 年所宣布交易的 19%。工业仍是交易活动的主要支柱,约占 2020 年所宣布交易总数的 41%。其余金属成型行业的交易量与去年基本持平。

按买家类型划分的交易份额(截至 2020 年 12 月 31 日)

来源:Stout 研究

2020 年交易量(按行业划分)

来源:Stout 研究

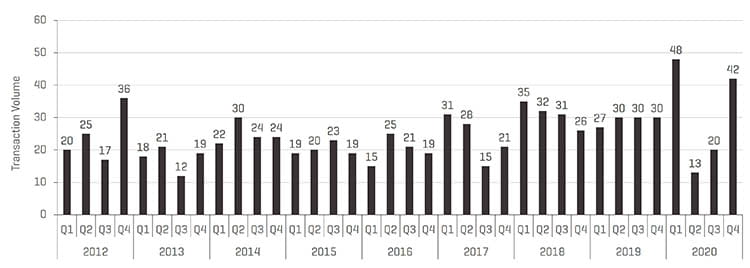

2020 年宣布的重大交易包括:

- Zimmer Biomet Holdings Inc.(纽约证券交易所代码:ZBH)以 2.5 亿美元的总对价收购 A&E Medical Corp.,后者是万斯街资本的一家的投资组合公司

- Fortune Brands Home & Security Inc.(纽约证券交易所代码:FBHS)收购 Larson Manufacturing Company,对价约为 7.4 亿美,相当于过去十二个月 EBITDA 的 8.8 倍

- MiddleGround Capital, LLC 以 2.18 亿美元的对价收购 Shiloh Industries, Inc.

- NN Inc.(纳斯达克代码:NNBR)将其生命科学业务资产剥离给 MW Industries(American Securities, LLC 的一家投资组合公司),总对价为 8.25 亿美元(约为 2020E 调整后 EBITDA 的 12.5 倍)

- Stanley Black & Decker Inc.(纽约证券交易所代码:SWK)以约 15 亿美元(相当于 2019 年收入的 4.0 倍)的对价从 Tinicum L.P. 收购 Consolidated Aerospace Manufacturing, LLC

- RTI Surgical Holdings, Inc.(纳斯达克代码:RTIX)以 4.9 亿美元的总对价将其 OEM 业务资产剥离给 Montagu Private Equity LLP

- Kymera International(Palladium Equity Partners, LLC 旗下的投资组合公司)以大约 2.5 亿美元(相当于年收入的 1.6 倍)的对价从 AMETEK, Inc.(纽约证券交易所代码:AME)收购 Reading Alloys

- Placements CMI Inc.(Marcel Dutil 家族)、Fonds de solidarité FTQ 和 Caisse de dépôt et placement du Québec 以 8.4 亿加元的对价收购 Canam Group Inc. 的加拿大业务以及美国和海外的某些资产

- Bendix Commercial Vehicle Systems LLC 以大约 1.5 亿美元的对价从 WABCO Holdings Inc.(纽约证券交易所代码:WBC)收购 R. H. Sheppard Co., Inc.

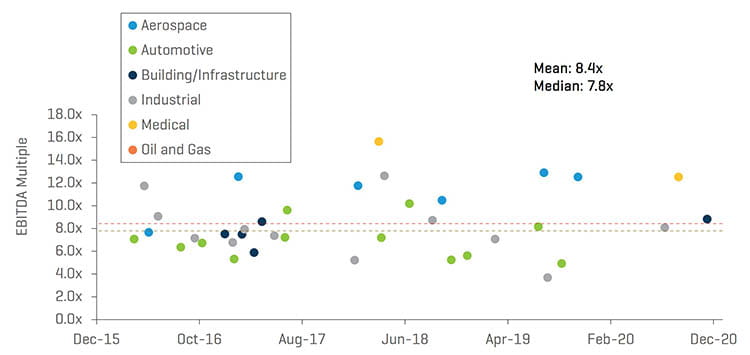

部分交易的 EV/EBITDA 倍数

来源:Stout 研究

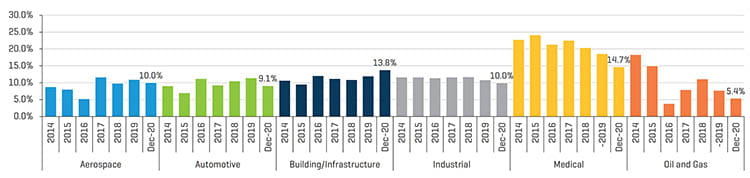

上市公司业绩

在 COVID-19 的经济后果导致公开市场遭受重挫后,市场在 2020 年第二季度开始强劲反弹,道琼斯指数在 2020 年全年收涨约 10%,而标普 500 和纳斯达克指数分别上涨 18% 和 45%。在金属成型行业,截至 12 月,大多数领域的 EV/EBITDA 倍数高于或接近 2019 年底的交易倍数。

上市公司:最近 12 个月(“LTM”)EV/EBITDA 倍数(2014 年 12 月 31 日至 2020 年 12 月 31 日)

来源:S&P CapIQ

上市公司:LTM EBITDA 利润率(2014 年 12 月 31 日到 2020 年 12 月 31 日)

来源:S&P CapIQ

与预期一样,所有金属成型行业的股价指数在第一季度都受到 COVID-19 相关市场波动的负面影响。尽管初期存在下行压力,但市场在 2020 年第二、第三和第四季度历史性反弹,令金属成型行业的各个领域全面大幅上涨,建筑与基础设施、工业、航空航天和医疗板块的价格均远高于 2015 年 12 月的水平。

上市公司:相对股价表现(2015 年 12 月 31 日至 2020 年 12 月 31 日)

来源:S&P CapIQ

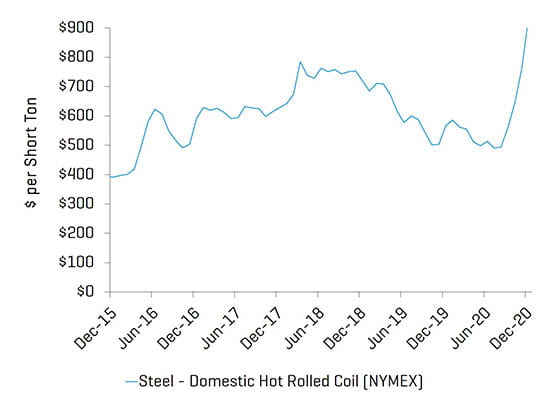

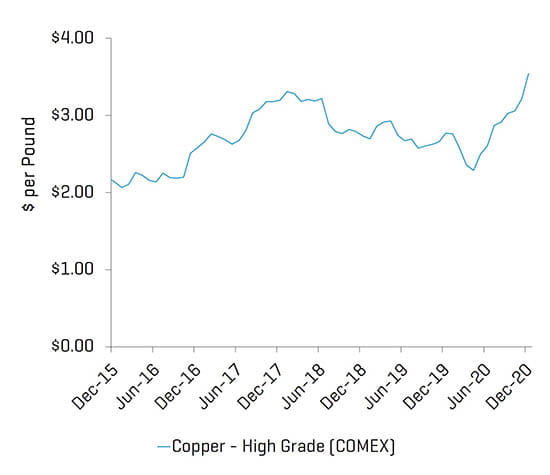

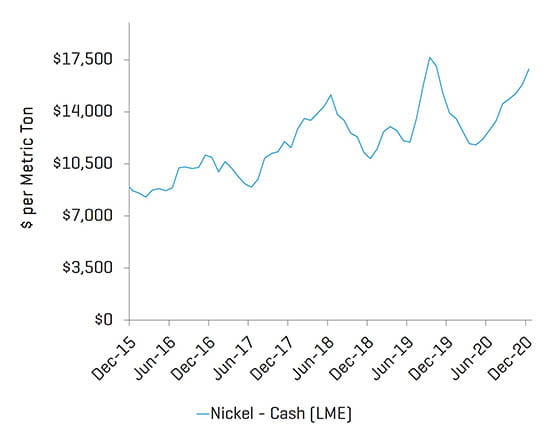

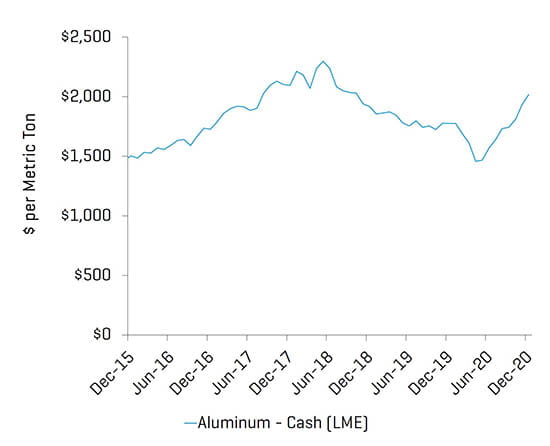

金属价格

由于需求快速回升、进口不足以及整个供应链中的库存较低,国内金属价格在下半年强劲反弹,接近多年高位。

钢材

来源:S&P CapIQ

铜

来源:S&P CapIQ

镍

来源:S&P CapIQ

铝

来源:S&P CapIQ

此行业动态分析了 Stout 的定制上市公司指数和北美金属成型行业交易的专有并购交易数据库。目标公司包括各种终端市场的铸造、挤出、表面处理、锻造、机加工、冲压及其他各种加工和制造业务。