全球大流行期间的医疗保健业并购

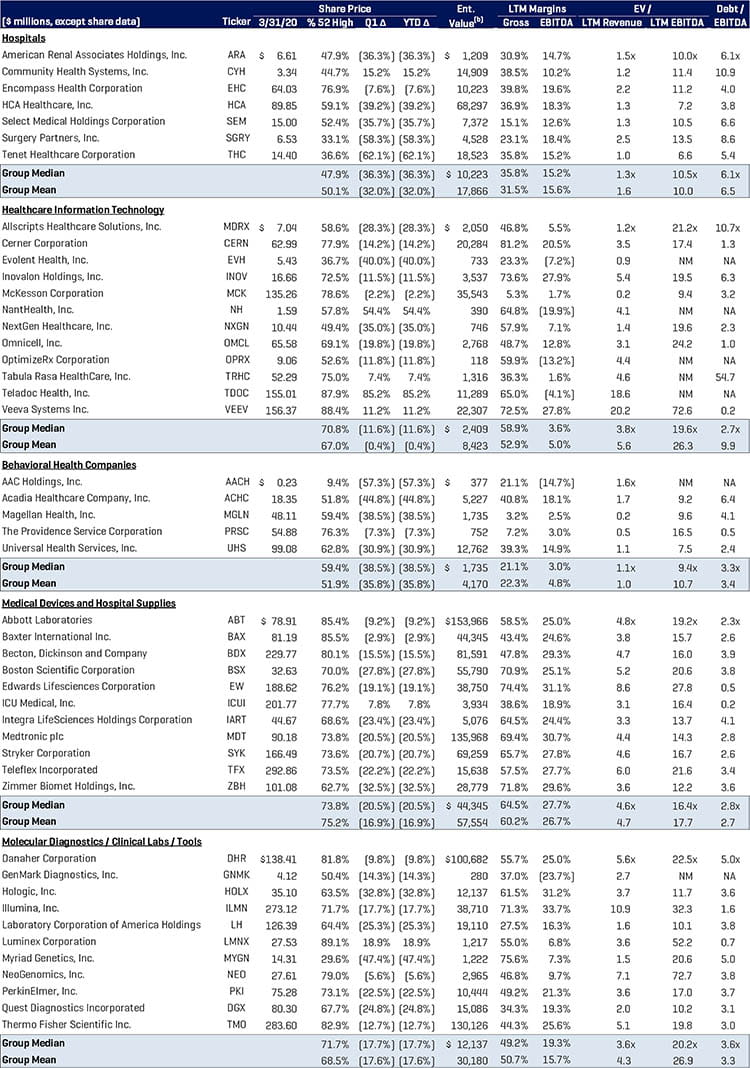

标准普尔 500 指数在 2020 年第一季度下跌了 19.9%,而我们在这份报告中追踪的医疗保健服务和生命科学股票的表现类似,下跌了 18.7%。COVID-19 大流行以及从 2 月中旬开始的相关居家避难政策限制对金融市场和经济造成了毁灭性的影响,导致 3 月中下旬市场触底。

医疗保健领域中避免了下滑的两个部门,意料之内地分别是生物技术和医疗保健信息技术,其中每个行业都以不同的方式从 COVID-19 受益。生物技术和大型制药公司正在研究用于诊断的分子诊断检验技术、用于监测的抗体检验技术、疫苗开发和抗病毒药物,如吉利德科学公司的瑞德西韦。再生元和吉利德本季度各自的交易量均上升。

由于已采取紧急措施以使更多患者有机会获得远程医疗护理并报销更广泛的服务收费,因此远程医疗从 COVID-19 取得了大量的意外收入。Teladoc Health, Inc. 就是一家受益巨大的公司,其股价当季大涨了 85.2%,期间还注意到他们宣布收购 InTouch。

当季表现良好的其他几只个股包括 Community Health Systems, Inc. 上涨了 15.2%、NantHealth, Inc. 上涨了 54.4% 和 Luminex 上涨了 18.9%。

大型制药公司 (-11%)、医疗器械和医院用品 (-16.9%)、分子诊断/临床实验室/工具 (-17.6%)、特种药/仿制药 (-23%)、医院 (-32%)、行为健康 (-35.8%)、专业护理机构 (-38.1%) 和医师执业管理 (-40%) 板块的股票跌幅均达到两位数。随着我们在本报告中下方我们讨论分部门表现之处详细说明下跌情况,这一表现几乎符合您的预期。

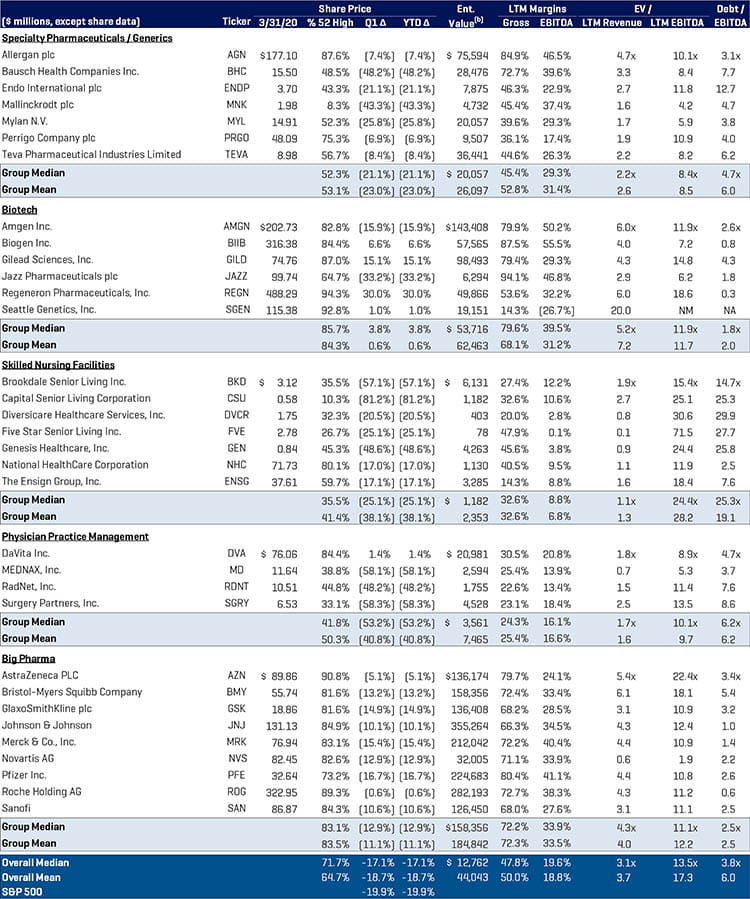

在下表中您可以看到,Stout 监测的医疗保健领域公司截至 2020 年 3 月,过去 12 个月收入增长了 4%,略高于 GDP 增速。

Stout 监测的细分市场历史收入增长与年度医疗保健支出和 GDP 增长对比

备注:

[a] 每个时期的总收入数字均为附录(医疗保健上市公司分析)中列出的所有可比公司之和。

[b] CMS 跟踪调查美国国家医疗支出账户 (NHEA),后者是美国每年医疗保健总支出的官方估计。

来源:www.cms.gov,历史和预测 NHEA 表。

并购市场关键要点:

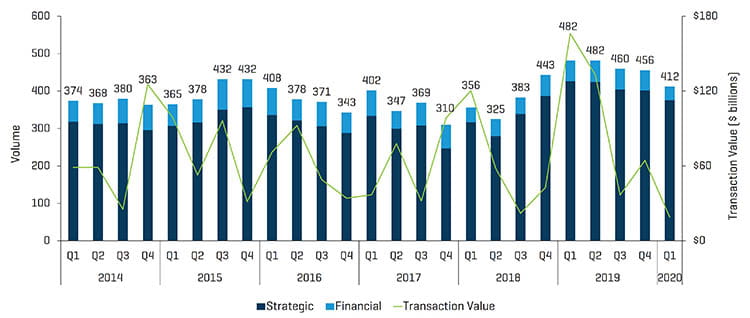

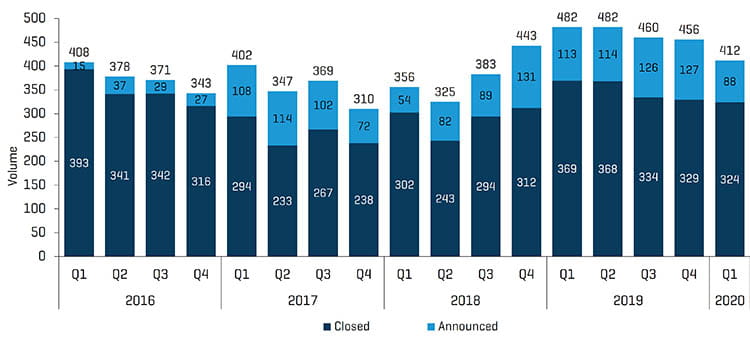

- 2020 年第一季度医疗保健行业的并购活动显著下滑,其中宣布和/或成交了 412 笔交易,较 2019 年第一季度 482 笔交易的水平大幅下降,原因无疑是 COVID-19 的爆发和居家避难令开始显著减慢经济活动并推迟成交。我们注意到,通过调查个别交易数据表明,3 月中旬以来的成交数很少。同样,宣布的交易数也处于其八个季度以来的最低水平。

- 2020 年第一季度宣布和/或成交的总交易额约为 190 亿美元,是六年多来以来最低的季度交易额,去年为 1660 亿美元。我们注意到,去年同期百时美和 Celgene 价值 900 亿美元的合并是影响该比较的一大因素。另一个因素是 COVID-19 大流行导致的交易延期或终止讨论。

- 我们还要提一下,有许多非公开交易并未报告企业价值,因此总交易数是一个更可靠的指标。另一方面,规模最大的交易通常将涉及公共买家。

2020 年第一季度并购交易:数量和价值

来源:S&P Capital IQ 和 Stout 行业研究

历史并购交易:宣布与成交的交易

来源:S&P Capital IQ 和 Stout 行业研究

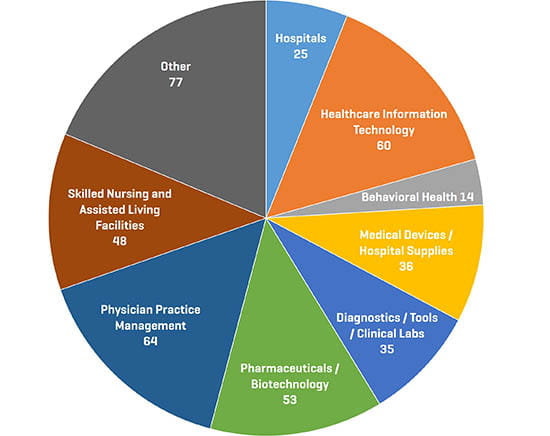

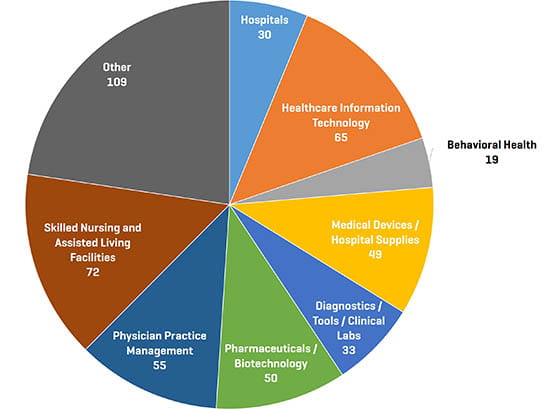

2020 年第一季度并购交易(按细分市场)

来源:S&P Capital IQ 和 Stout 行业研究

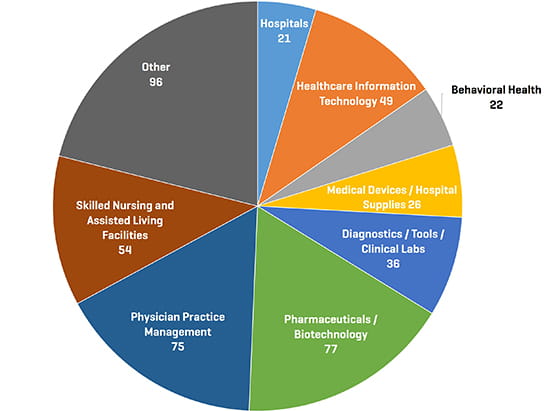

2019 年第四季度并购交易(按细分市场)

来源:S&P Capital IQ 和 Stout 行业研究

2019 年第一季度并购交易(按细分市场)

来源:S&P Capital IQ 和 Stout 行业研究

对医疗保健分部门并购活动的分析—观察和趋势

就交易数而言,医师执业管理、医疗保健信息技术和制药/生物技术仍是最活跃的部门。

医师执业管理部门的合并从去年同季度的 55 笔小幅上升到 2020 年第一季度公布/成交的 64 笔交易。

当季成交的两笔重要非公开交易包括 Sun Capital Partner 收购 West Dermatology 和 Schweiger Dermatology 收购 Advanced Dermatology。理疗、眼科和整形外科诊所在当季也有并购活动。

医疗保健信息技术当季成交 60 笔交易,去年同期为 65 笔,前一季度为 49 笔。短短数月,COVID-19 就增加和改变了付款人保险范围,促使各个分部门都采用远程医疗会诊,而许多人认为门诊就诊和评估可能因此而发生永久性的变化。耐人寻味的是,远程医疗公司花费了十年之久艰难地想要改变行业,在某些情况下甚至被迫改变其业务模式,以转变思路并适应前期采用者寥寥的情况。冠状病毒大流行改变了市场格局,并在一夜之间提高了市场认可度。当季此分部门的一笔重要交易是 Teladoc 收购 InTouch Health。鉴于可提供的报销和服务范围扩大,远程医疗解决方案仍将是一个备受关注的领域。

当季此部门中的收购涉及广泛的技术服务,包括远程医疗医师会诊和口译服务、转录、医疗保健咨询、门诊排班和产生潜在客户/推介的软件、电子处方软件、执业管理、电子病历和账务软件、供应商管理系统软件、远程患者监护系统和软件、库存跟踪和管理软件、IT 服务、支持和安全等等。

不用说,随着技术演变以适应以下这些方面的变化,此部门将继续得以发展和巩固:a) 护理交付、b) 医疗机构的规模和结构、c) 监管准则和报销系统以及 (d) 采用基于价值的护理和对分析的需求等因素。

制药/生物技术的交易数实现了小幅增长,相较 2019 年第一季度的 50 笔,2020 年第一季度提高到 53 笔,但与前一季度高得惊人的 77 笔交易的水平相比仍有所下降。这里有一个值得注意的交易是皮肤病部门的 Eli Lilly 收购 Dermira。此部门中有多笔交易是对某些生物技术公司的小规模反向兼并,此类公司未能达到 P3 实验的要求,随后即成为私营企业进入资本市场的一种途径。我们还注意到当季有多笔与 CBD 相关的制药公司交易。

专业护理机构和老年人住宅部门的交易活跃度在第一季度下降。当季专业护理机构/老年人住宅交易有 48 笔,而去年同季为 72 笔。在 2019 年显著好转之后,此部门的活动似乎将低迷一段时间,除非在后续几个季度受到出售不良资产的推动。一批著名的专业护理机构针对 COVID-19 报告并广为流传的死亡案例可能会影响普查结果和财报。我们预计在 2020 年第二季度后,这些杠杆经营者可能会开始出现违约的情况,我们的特殊情况团队将为这些需要财务重组建议的公司提供帮助。

医疗器械和用品交易在当季进行了 36 笔,比一年前的 49 笔有所下降。这里在骨科/脊椎和相关的骨生物制品部门(骨移植材料)有一些交易,但其中大部分交易的规模均较小。骨科和生物制品部门中的交易包括 NovaBone Products(骨移植材料)、Tutogen Medical、Arthrosurface(微创关节表面置换和生物制品)和 Parcus Medical(运动医学外科手术器械)。COVID19 的出现正在提高对呼吸机、脉搏血氧仪、氧疗和浓缩器、细胞因子过滤器、鼻拭子试剂盒以及与 COVID19 相关的诊断和抗体检验等产品的需求。因此,对于非急需手术所损失的部分器械销售额将被其他领域的增长所抵消。我们确实发现了一个将分散的医疗器械 OEM/合同制造部门整合起来的大好机会,其中我们目前所处的市场有交易。

诊断/工具/临床实验室 2020 年第一季度成交了 35 笔交易,与前一季度的 36 笔基本持平,略高于去年同期的 33 笔。

除生物技术团体表现相对持平之外,本报告中其他所有上市交易的部门的企业价值比 EBITDA 的倍数均如预期的那样有所下降。

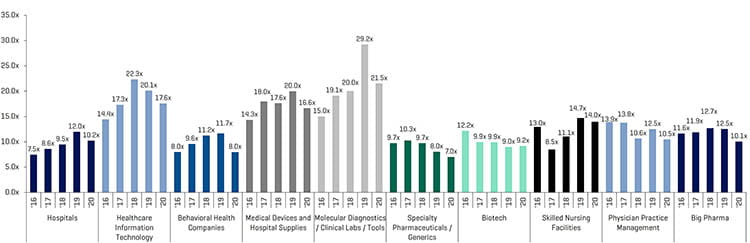

可比上市公司:历史和远期 EBITDA 倍数

来源:S&P Capital IQ;从 Stout 追踪的所有可比公司计算得出的倍数

2019 年第四季度重要并购交易

DXC Technology 将其州和地方卫生和人力服务业务以 50 亿美元现金,接近其 14 亿美元年收入的 3 倍,出售给 Veritas Capital。

Gilead Sciences Inc. 收购了生物技术公司 Forty Seven Inc.,后者拥有一种大有希望的白血病疗法。吉利德支付了接近 65% 的溢价,达到每股 95.50 美元,收购价格超过 49 亿美元。

Eli Lilly and Company 宣布它成功收购了 Dermira, Inc. 以拓展其皮肤科业务。

Clarivate Analytics 完成了它从 Piramal Enterprises Limited 收购 Decision Resources Group 的相关事宜。

Welltower 将它著名的西海岸养老公寓居住投资组合以超过 7.4 亿美元的价格出售给一个未披露名称的运营商。

InTouch Health 达成了一项协议,将被 Teladoc 以 6 亿美元的价格收购,其中包括 1.5 亿美元现金。该交易有望将 Teladoc 的销售额提高 8000 万美元。

Montagu Private Equity 以 4.9 亿美元的价格收购了 RTI Surgical Holdings Inc. 的 OEM 业务。此项资产剥离将让 RTI 变为一家从事单一脊椎业务的公司。

医疗保健人才解决方案和人员配备解决方案创新领域的领军企业 AMN Healthcare Services, Inc. 宣布它收购了医疗保健行业视频远程口译服务的领先提供商 Stratus Video。

Collegium Pharmaceutical 从 Assertio 收购了镇痛药 Nucynta 的特许经营权。

Select Medical Holdings Corporation 和 Dignity Health 宣布完成了 Concentra Group Holdings 与 U.S. HealthWorks 合并的交易。

2020 年第一季度最大的几笔并购交易