Produzione e distribuzione di pneumatici Aggiornamento di settore - Terzo trimestre del 2019

Effettua l'abbonamento per ricevere gli aggiornamenti di settoreProduzione e distribuzione di pneumatici Aggiornamento di settore - Terzo trimestre del 2019

Effettua l'abbonamento per ricevere gli aggiornamenti di settoreLa forte attività degli acquirenti strategici e finanziari evidenzia la ripresa in ambito M&A

Il terzo trimestre del 2019 ha registrato un aumento dell'attività M&A rispetto al terzo trimestre del 2018. Sebbene il volume totale delle transazioni sia rimasto relativamente moderato rispetto ai picchi del 2016-2017, il terzo trimestre ha registrato un'attività della vendita al dettaglio più significativa da parte di Roark Capital-backed Driven Brands Inc, che ha ampliato la sua rete Take 5 di autofficine a servizio rapido a 483 sedi negli Stati Uniti e in Canada, mentre l'acquisizione di Lamb’s Tire da parte di GB Auto porta la presenza totale del gruppo a più di 100 sedi negli Stati Uniti occidentali. Come registrato nel primo e nel secondo trimestre del 2019, il segmento commerciale/OTR ha testimoniato un altro disinvestimento di Bridgestone GCR, che ha venduto 10 sedi commerciali e un impianto di ricostruzione a Boulevard Tire. Nei segmenti della vendita all'ingrosso e della produzione si è registrata un'attività transazionale di rilievo da parte, rispettivamente, di Myers Industries e Titan International.

Punti chiave:

- Attività acquisitiva costante sul fronte della vendita al dettaglio, dove i grandi operatori hanno perseguito aggressive strategie espansionistiche a livello nazionale, e sul fronte commerciale, dove si sono registrate continuative operazioni di disinvestimenti di sedi di proprietà dei produttori.

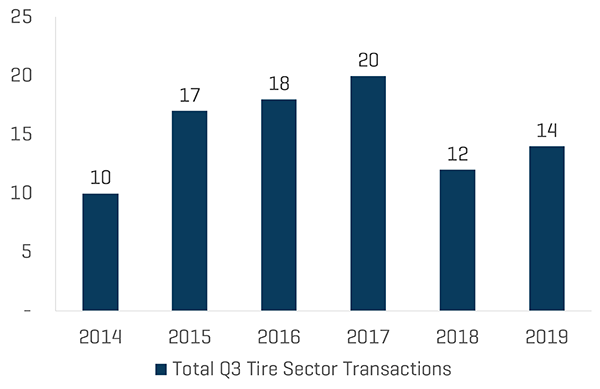

- Una leggera ripresa del volume delle transazioni nel corso del 2018, ma ancora al di sotto dei picchi dei terzi trimestri del 2016 e del 2017.

- Si è registrata un'attività sia nazionale che internazionale da parte di acquirenti strategici e gruppi finanziati da private equity.

- Tendenze macroeconomiche positive, nonostante alcuni periodi di turbolenza riguardanti tariffe e incertezza politica.

Andamenti M&A storici per periodo/settore

Numero totale di transazioni

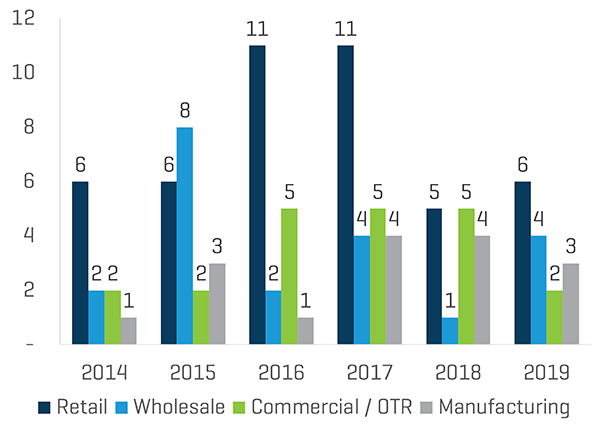

Transazioni per settore

Vendita al dettaglio

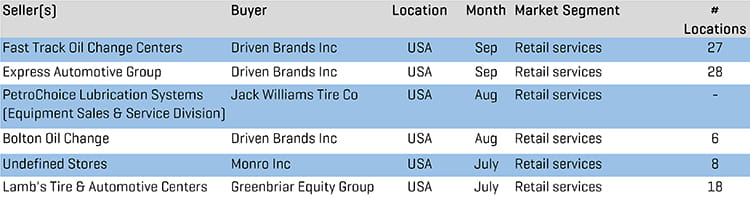

Transazioni M&A nel settore della vendita al dettaglio - Terzo trimestre del 2019

Greenbriar Equity Group

A luglio Greenbriar Equity Group ha acquisito i 18 centri di Lamb's Tire & Automotive Centers nel Texas centrale. L'acquisizione di Lamb's segna la sesta acquisizione di GB Auto nel mercato secondario dell'industria automobilistica da dicembre 2017, portando GB Auto a 101 sedi in Arizona, California, Nevada e Texas.

Driven Brands Inc.

Nel corso del terzo trimestre Driven Brands Inc., finanziata da Roark Capital, ha annunciato le acquisizioni di 61 centri di servizi per l'industria automobilistica, di cui sei tramite l'acquisizione di Bolton Oil Change, 28 tramite l'acquisizione di Express Automotive Group e 27 tramite l'acquisizione di Fast Track Oil Change Centers. Le acquisizioni espandono le operazioni di Driven Brands a 148 centri nel Texas e a 40 centri nel Wisconsin. Driven prevede di convertire i centri assorbendoli in futuro nel proprio marchio Take 5 Oil Change. Le tre acquisizioni per il marchio Take 5 avvenute in questo trimestre si aggiungono alle altre due compiute nello stesso anno, ovvero Super-Lube a febbraio e Advanced Kwik Lube ad aprile. Le acquisizioni espandono la rete Take 5 a 483 sedi negli Stati Uniti e nel Canada.

Vendita all'ingrosso

Transazioni M&A nel settore della vendita all'ingrosso - Terzo trimestre del 2019

Myers Industries

Myers Industries (NYSE:MYE) ha accettato di acquisire Tuffy Manufacturing Industries, distributore all'ingrosso di forniture e attrezzature per la riparazione di pneumatici con sede ad Akron, nell'Ohio. L'acquisizione aiuterà Myers a crescere nei mercati principali e ad espandere la divisione Myers Tire Supply, aggiungendo circa 20 milioni di dollari di vendite per i 12 mesi precedenti fino al 30 giugno.

Settore commerciale/OTR

Transazioni M&A del settore commerciale/OTR - Terzo trimestre del 2019

Boulevard Tire

Ad agosto Boulevard Tire ha annunciato l'acquisizione di 10 centri di servizi e vendita di pneumatici GCR e un impianto di ricostruzione in Florida e Georgia da Bridgestone Americas. Questa acquisizione rappresenta la quarta serie di disinvestimenti di GCR da parte di Bridgestone America. Deland, Boulevard con sede in Florida, licenziatario nell'ambito della ricostruzione di Bridgestone-Bandag di lunga data, opera ora 28 centri di assistenza per pneumatici commerciali e quattro impianti di ricostruzione in Florida e Georgia. Con questa transazione, che è il disinvestimento più recente di Bridgestone, la presenza GCR totale dell'azienda si riduce a meno di 90 sedi, in diminuzione rispetto al numero massimo di oltre 200 sedi negli Stati Uniti e nel Canada.

Produzione

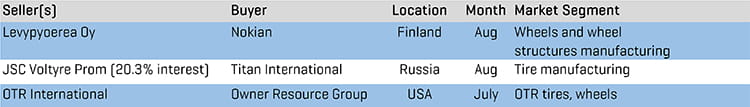

Transazioni M&A nel settore della produzione - Terzo trimestre del 2019

Titan International

Titan International (NYSE:TWI) ha assorbito totalmente uno dei suoi due partner nella joint venture JSC Voltyre Prom. Titan ha acquisito una quota azionaria del 20,3% da un'affiliata della società di private equity One Equity Partners per 47 milioni i dollari, portando al 64,3% la percentuale azionaria di Titan sul produttore di pneumatici con sede a Volgograd, in Russia. Il partner rimanente, Russian Direct Investment Fund (RDIF), continua a detenere una quota azionaria di minoranza del 35,7%; tuttavia, ha accettato di vendere tale quota a Titan per circa 50 milioni di dollari in contanti e quote di azioni ordinarie di Titan. Lo stabilimento di oltre 186.000 metri quadrati di JSC Voltyre Prom produce pneumatici industriali e agricoli, con una capacità superiore a due milioni di pneumatici all'anno.

Owner Resource Group

Owner Resource Group (ORG), società di private equity con sede a Austin, Texas, ha completato la sua ricapitalizzazione di OTR International, produttore di pneumatici OTR, cerchi e ruote assemblate con sede a Rome, Georgia. OTR International vende agli OEM e ai clienti del mercato secondario e gestisce operazioni globali, con 39 stabilimenti in Nord America, Europa e Asia. ORG e OTR intendono utilizzare i fondi per migliorare le relazioni finanziarie dell'azienda e aumentare la presenza aziendale in modo organico e mediante acquisizioni.

Professionisti correlati

Esperienza correlata

Approfondimenti correlati

-

Articolo

Analisi monetaria: attività di investimento nel settore degli pneumatici

-

settore

Aggiornamento sul settore della produzione e della distribuzione degli pneumatici - Secondo trimestre del 2019

-

settore

Aggiornamento sul settore della produzione e della distribuzione degli pneumatici - Primo trimestre del 2019