Produzione e distribuzione di pneumatici Aggiornamento di settore - Secondo trimestre del 2020

Abbonati per ricevere gli aggiornamenti di settoreProduzione e distribuzione di pneumatici Aggiornamento di settore - Secondo trimestre del 2020

Abbonati per ricevere gli aggiornamenti di settoreLa pandemia continua a ripercuotersi negativamente sul settore dei pneumatici

L'avvento e l'avanzamento della pandemia hanno causato ingenti danni commerciali a livello globale. Le vendite di settore hanno subito una contrazione; durante il secondo trimestre, i produttori principali Michelin e Goodyear hanno registrato, rispettivamente, una diminuzione del 20% e del 41%. Anche le attività di M&A hanno subito un arresto significativo, dal momento che diversi processi di vendita già in corso sono stati sospesi temporaneamente o per lunghi periodi, mentre i processi di vendita non ancora avviati sono stati rimandati a quando le condizioni saranno più stabili e prevedibili. Le attività di transazione possono prosperare in ambiti commerciali più o meno solidi, tuttavia non sopravvivono in ambienti caratterizzati da forte incertezza, come quella sperimentata nel secondo trimestre.

Il lato positivo è che il settore ha registrato una forte ripresa a maggio e giugno, dal momento che i consumatori hanno ricevuto dei bonus che hanno potuto spendere per beni necessari come sostituzioni, riparazioni e manutenzione dei loro veicoli. Anche le percorrenze continuano a crescere in seguito alla diminuzione del 40% registrata in aprile a causa delle restrizioni al traffico imposte per contrastare la diffusione del COVID-19. Questi fattori e altri hanno portato l'USTMA a rivedere al rialzo le stime sulle spedizioni per il 2020, il che ha supportato l'ottimismo relativo alla ripresa in atto. Gli acquirenti strategici, inoltre, hanno portato a termine specifiche transazioni nonostante le condizioni di mercato, mentre le società hanno sfruttato questo periodo per effettuare revisioni interne e individuare beni da smobilizzare perché non essenziali, il che ha alimentato entro certi limiti le attività di M&A; i risultati del terzo e quarto trimestre registreranno con ogni probabilità tali attività. Infine, sebbene le attività tradizionali abbiano dovuto affrontare ardue sfide nel secondo trimestre, le vendite settimanali del mercato secondario di e-commerce sono cresciute del 50% da maggio, una tendenza che dovrebbe rimanere costante nella seconda metà dell'anno.

Punti chiave:

- Le chiusure senza precedenti di attività economiche, le ordinanze che hanno limitato la mobilità e le relative interruzioni associate alla pandemia hanno portato le attività di M&A a registrare il trimestre più buio del settore da quando se ne monitora l'attività

- Le attività transazionali sono state supportate dagli obiettivi di consolidamento strategico; la natura "essenziale" delle attività commerciali acquisite ha assicurato un certo livello di stabilità; si sono inoltre verificate situazioni speciali, come le vendite per fallimento

- Per il terzo trimestre, si prevede che le attività di M&A rimangano costanti, prima di una possibile ripresa durante il quarto trimestre.

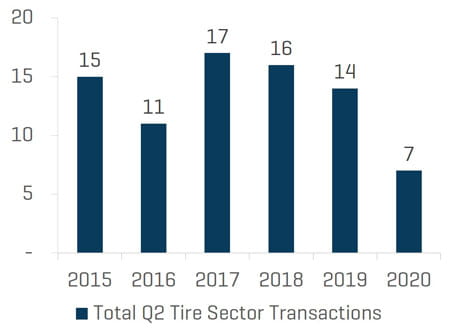

Andamenti M&A storici per periodo/settore

NUMERO TOTALE DI OPERAZIONI

Nota: i conteggi duplicati delle operazioni incluse in più categorie/settori secondari sono stati rimossi.

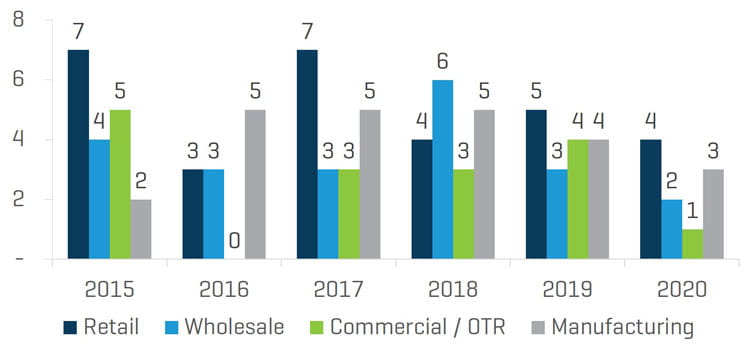

OPERAZIONI PER SETTORE

Nota: per il periodo trimestrale dal 1° aprile al 30 giugno per ogni anno indicato in precedenza.

Commercio al dettaglio

TRANSAZIONI M&A NEL SETTORE DELLA VENDITA AL DETTAGLIO - SECONDO TRIMESTRE DEL 2020

GB Auto Services Inc.

- Nel secondo trimestre, GB Auto, supportata da Greenbriar Equity, ha annunciato l'acquisizione di Sun Devil Auto Service, con sede a Phoenix, e Louetta Automotive & Tire Service, con sede a Houston. Sun Devil gestisce 32 autofficine ed è presente in Arizona (20 sedi), Nevada (otto sedi) e Texas (quattro sedi), mentre Louetta Automotive gestisce 10 sedi localizzate nell'area metropolitana di Houston. Fondata nel 2017, in tre anni GB Auto ha rapidamente ampliato la sua presenza effettuando diverse acquisizioni, fino a ottenere un totale di 164 sedi negli Stati Uniti occidentali. Grazie a tali attività, nel secondo trimestre GB Auto è diventata la settima più grande concessionaria indipendente specializzata in rivendita di pneumatici e riparazioni negli Stati Uniti.

RepairSmith

- A giugno, l'azienda di riparazioni mobili RepairSmith ha annunciato la sua acquisizione di More Automotive Group, fornitore di servizi di riparazione e manutenzione mobili con sede in California. More Automotive offre servizi di riparazione e manutenzione programmata in sede, oltre a operare come officina esterna in caso di lavori complessi. L'acquisizione consente a RepairSmith di servire le sedi e le flotte di More Automotive, aggiungendo i servizi mobili basati sulla località, e si inserisce nella campagna "servizio completo in sede" lanciata dall'acquirente nel 2019.

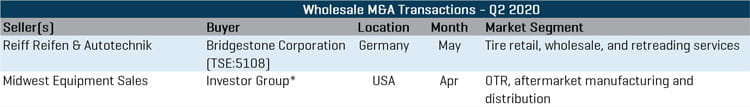

Vendita all'ingrosso

TRANSAZIONI M&A NEL SETTORE DELLA VENDITA ALL'INGROSSO - SECONDO TRIMESTRE DEL 2020

Bridgestone Corporation (TSE:5108)

- A maggio Bridgestone Corp. ha annunciato l'acquisizione di Reiff Reifen & Autotechnik, con sede in Germania, operazione conclusa grazie a un accordo raggiunto con i curatori fallimentari di Fintyre Group, i quali a febbraio 2020 avevano reso noto che i membri del gruppo tedesco, compresa l'azienda acquisita, avevano dichiarato fallimento. Reiff Reifen, azienda di rivendita al dettaglio e all'ingrosso e di ricostruzione di pneumatici, opera in 42 sedi e in una struttura di ricostruzione dei pneumatici, impiegando oltre 500 professionisti in tutto il paese. Il management di Bridgestone crede che l'acquisizione supporti la strategia aziendale a lungo termine che prevede di diventare "leader nelle soluzioni per la mobilità" e di aumentare l'attenzione alla fornitura di "pneumatici di alta qualità, soluzioni affidabili per la mobilità e una rete di rivendita incentrata sui clienti".

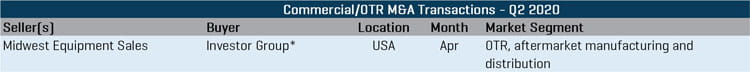

Settore commerciale/OTR

TRANSAZIONI M&A DEL SETTORE COMMERCIALE/OTR - SECONDO TRIMESTRE DEL 2020

Tecum Capital

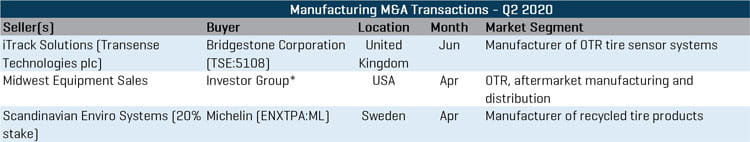

- In aprile, Tecum Capital ha collaborato con Provariant Equity Partners e Centerfield Capital Partners alla ricapitalizzazione di Midwest Equipment Sales ("MWE"), con sede a Columbus, in Ohio. MWE offre cingoli e pneumatici di marca o private label sul mercato secondario dei pezzi di ricambio; i suoi prodotti sono utilizzati da macchinari e attrezzature edili del settore utility e sono commercializzati sia attraverso una rete di rivenditori indipendenti che online. In seguito alla ricapitalizzazione, James Cline Jr., fondatore e Amministratore delegato di MWE, ha mantenuto il 35% delle azioni e continuerà a essere a capo di MWE anche in futuro.

Produzione

TRANSAZIONI M&A NEL SETTORE DELLA PRODUZIONE - SECONDO TRIMESTRE DEL 2020

Bridgestone Corporation (TSE:5108)

- A giugno 2020, Bridgestone Corp. ha annunciato l'acquisizione della piattaforma gestionale per pneumatici iTrack Solutions OTR da Transense Technologies plc, con sede nel Regno Unito. La piattaforma iTrack offre sistemi di monitoraggio dei pneumatici che aiutano i clienti del segmento OTR a ottimizzare le attività, aumentandone la produttività e la profittabilità, ed era stata precedentemente offerta ai clienti di Bridgestone attraverso un accordo di collaborazione con Transense. L'acquisizione rafforza la strategia di Bridgestone, che prevede di offrire soluzioni per l'analisi dei dati mobili avanzate e sostenibili al settore in crescita del trasposto OTR.

Michelin (ENXTPA:ML)

- In aprile, Michelin ha annunciato un investimento di minoranza e una futura collaborazione a lungo termine con Scandinavian Enviro Systems, azienda svedese specializzata nel riciclo di pneumatici. L'accordo prevede l'acquisizione del 20% delle azioni target da parte di Michelin, oltre a un accordo di fornitura tra le due aziende. L'operazione si basa sulla vision di "completa sostenibilità" di Michelin, che punta a offrire un portfolio di prodotti per l'80% entro il 2048. La partnership, inoltre, ha lo scopo di: 1) aumentare le capacità tecnologiche di Enviro in relazione a riciclo e pirolisi brevettata e 2) estendere a segmenti di mercato adiacenti le applicazioni dei materiali riciclati attraverso il processo di pirolisi.