Ingegneria ed edilizia Aggiornamento di settore - Primo semestre del 2020

Abbonati per ricevere gli aggiornamenti di settoreIngegneria ed edilizia Aggiornamento di settore - Primo semestre del 2020

Abbonati per ricevere gli aggiornamenti di settoreDescrizione di due trimestri

La prima metà del 2020 ha rappresentato una vera dicotomia. I tre principali settori dei tipi di progetti edilizi, ovvero residenziali, non residenziali e di tipo diverso dagli edifici, hanno registrato guadagni anno dopo anno a gennaio, febbraio e marzo. L'attività si è quasi interrotta per i progetti non essenziali in aprile e maggio, per poi riprendersi bene a giugno. Secondo Dodge Data, l'avvio dei progetti edilizi nel complesso dall'inizio dell'anno è diminuito del 14% rispetto allo stesso periodo del 2019. I progetti edilizi di tipo residenziale sono diminuiti del 5%, quelli non residenziali del 22% e quelli di tipo diverso dagli edifici del 14%.

L'attività M&A durante il periodo ha seguito un percorso simile. Con l'avvicinarsi del 2020, i portafogli erano forti, i venditori si stavano preparando per le operazioni e gli acquirenti (sia strategici che finanziari) erano aperti al mercato. I mercati del credito erano spalancati. In aprile, molti processi M&A sono stati sospesi poiché acquirenti e venditori hanno deciso di sospendere temporaneamente le attività per concentrarsi sulle preoccupazioni derivanti dal COVID-19 a breve termine. I finanziatori si sono soffermati sui propri portafogli esistenti e la capacità di prevedere accuratamente i risultati del 2020 è diventata confusa per molti potenziali venditori.

La pausa nel mercato ha consentito ai venditori di dare la priorità alle efficienze all'interno delle proprie aziende, con molti che hanno visto una diminuzione dei costi generali grazie a costi del lavoro minori e a tassi di utilizzo più elevati. Numerosi segmenti (come i trasporti e l'acqua) hanno visto un'accelerazione dei progetti, con un conseguente aumento dei ricavi. I consulenti sono stati in grado di lavorare con i propri clienti per essere pronti a tornare al mercato una volta cambiato il clima generale.

Ora gli acquirenti sono pronti, i mercati del credito riaprono (anche se a tassi potenzialmente più alti e un minore appetito di indebitamento totale) e i progetti interrotti iniziano a riprendersi. È tornato a essere un mercato di venditori, con la domanda di imprese sane e sostenibili posizionate per la crescita per i mesi rimanenti del 2020 e un 2021 in cui l'offerta di tali aziende viene superata. Ciò dovrebbe essere di buon auspicio per le valutazioni e l'attività nei prossimi trimestri.

Punti chiave

- I risultati del settore hanno avuto un impatto negativo durante il secondo trimestre

- L'attività M&A si è notevolmente ridotta nello stesso periodo

- La pausa nell'attività ha permesso ai venditori di concentrarsi sulle proprie operazioni, migliorando per molti l'efficienza nei processi operativi

- Gli acquirenti dispongono di liquidità e i mercati del credito sono aperti agli affari

- I multipli di valutazione tornano alle medie storiche per le aziende più grandi e più stabili posizionate per ottenere vantaggi nei segmenti chiave nei prossimi trimestri

Statistiche di settore

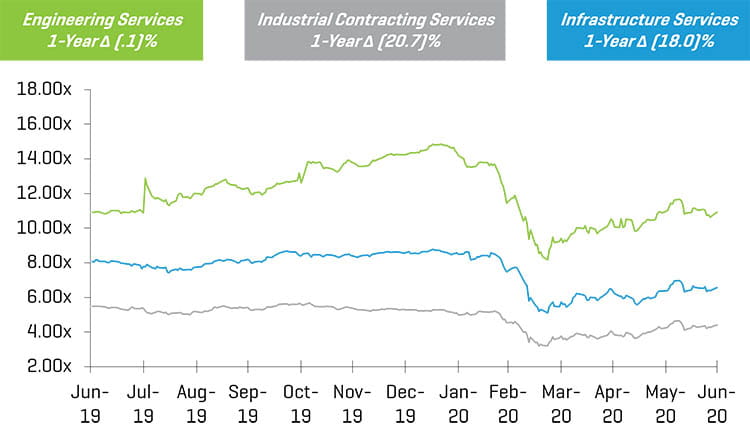

Multipli valore d'impresa quinquennali/multipli EBITDA UMD

Multipli valore d'impresa annuali/multipli EBITDA UMD

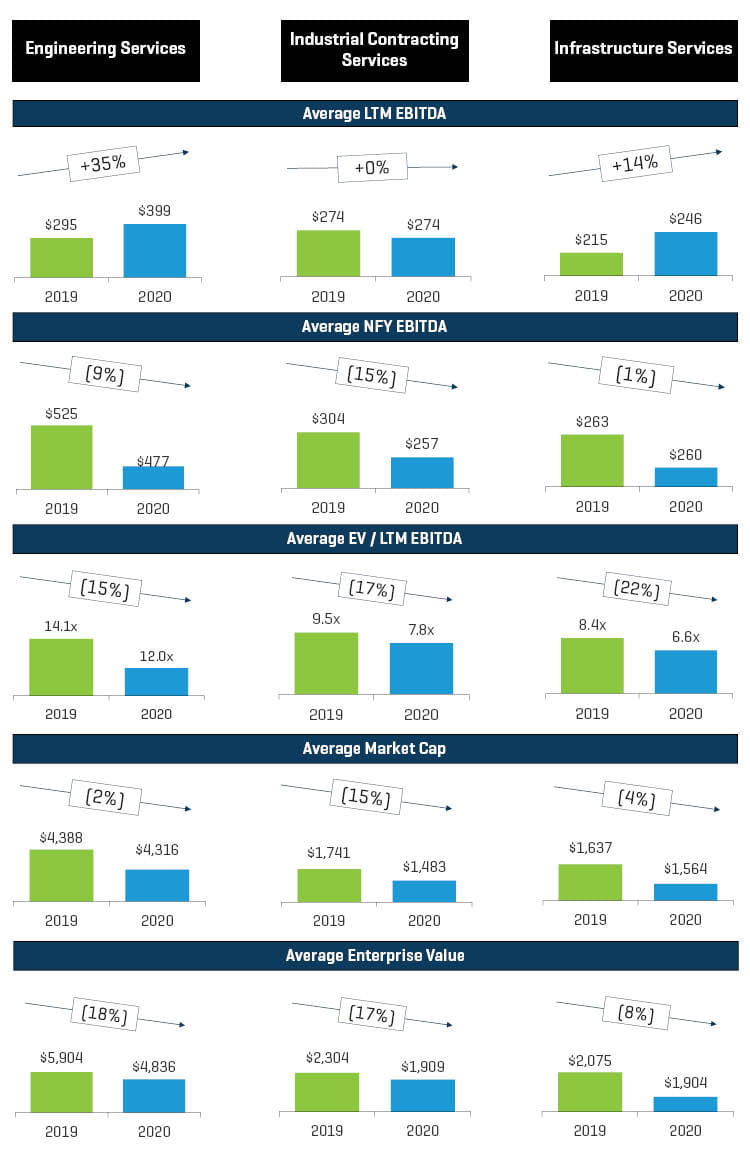

Variazioni rispetto all'anno precedente azienda pubblica settore Edilizia e ingegneria

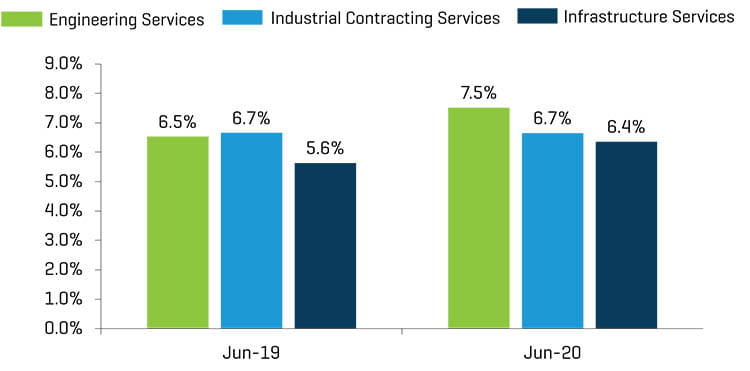

L'indice EBITDA medio degli ultimi 12 mesi (UDM) è migliorato anno dopo anno per le società di servizi di ingegneria e infrastruttura ed è rimasto invariato per gli appalti industriali. Si tratta di un buon segnale indicante che per ora le aziende sono state in grado di resistere agli effetti della pandemia. Il margine lordo UDM è rimasto stabile o è migliorato per tutte le tre categorie. Il calo del mercato azionario e le preoccupazioni per i ricavi futuri hanno avuto un impatto negativo sulle capitalizzazioni di mercato e sui valori aziendali in tutti i settori.

Margine EBITDA UDM

Attività nell'ambito dell'ingegneria

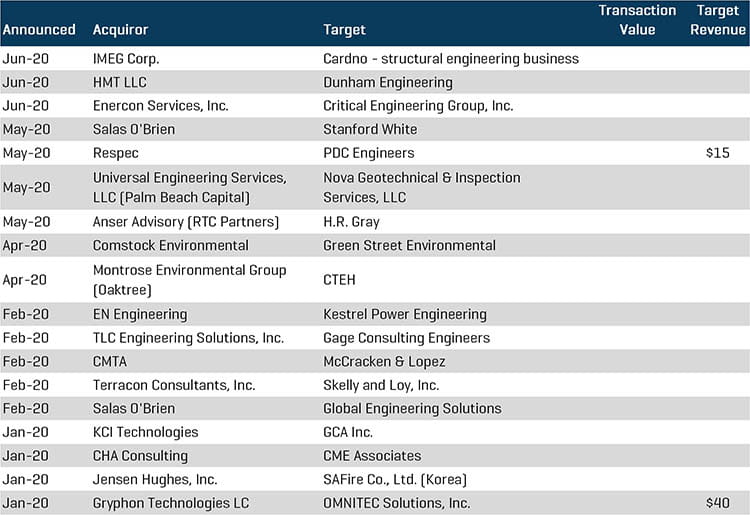

A parte alcune situazioni specifiche, il segmento ha visto un miglioramento dell'indice EBITDA UDM e dei margini lordi. Le capitalizzazioni di mercato medie sono rimbalzate dai minimi di marzo. L'attività M&A è stata piuttosto debole senza l'annuncio di operazioni importanti. Le operazioni significative includono:

- Salas O’Brien ha continuato l'attività di acquisizione con le aggiunte di Stanford White e Global Engineering Solutions. Stanford White fornisce servizi di ingegneria a clienti dei settori dell'istruzione, degli enti pubblici, della sanità e della scienza/tecnologia. Global Engineering Solutions è una società di ingegneria e di gestione edilizia e dei programmi.

- Enercon Services, Inc. ha acquisito Critical Engineering Group, Inc., un fornitore di servizi di ingegneria e gestione dei programmi per data center e centri di comunicazione di importanza critica.

- EN Engineering (Kohlberg & Co.) ha stretto una partnership con Kestrel Power Engineering, che fornisce servizi di consulenza specializzata al mercato nordamericano della generazione di energia elettrica.

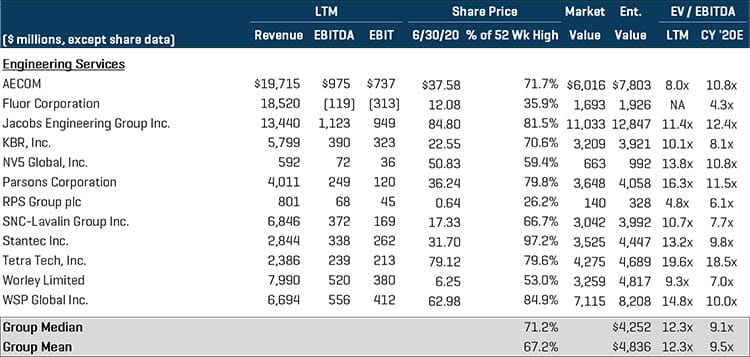

Attività di ingegneria pubblica comparabili

Operazioni M&A selezionate - Attività nell'ambito dell'ingegneria

Attività di appalti industriali e attività di infrastruttura

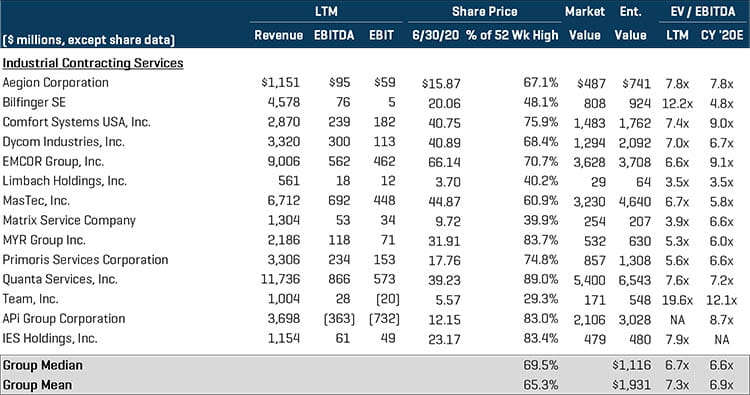

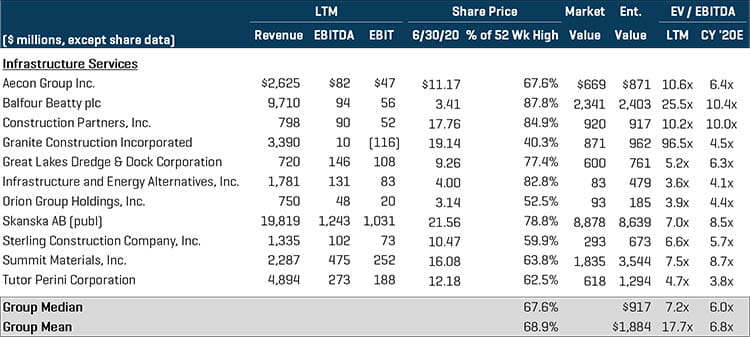

Mentre i risultati di molte società pubbliche nei segmenti degli appalti industriali e delle attività di infrastruttura sono stati influenzati negativamente durante la prima metà del 2020, l'attività M&A è proseguita al proprio ritmo sostenuto come visto nel 2019. Sia le società garantite da private equity sia gli acquirenti strategici puri sono stati attivi nel segmenti. Le operazioni significative includono:

- Kohlberg & Co. ha acquisito GPRS Holdings da CIVC Partners. GPRS fornisce servizi di localizzazione delle utenze sotterranee e di scansione del calcestruzzo a enti di pubblica utilità, appaltatori, società di ingegneria e consulenti ambientali.

- Day & Zimmermann Group, Inc. ha acquisito Minnotte Contracting Corp. L'azienda opera nel settore meccanico e di manutenzione e offre servizi a clienti industriali ed enti di pubblica utilità.

- IES Holdings Inc. (NASDAQ: IESC) ha acquisito Plant Power & Control Systems, LLC e Aerial Lighting & Electric, Inc. PPCS è un produttore e installatore di apparecchiature di distribuzione di energia progettate su misura. Aerial è un'impresa elettrica specializzata nella progettazione e installazione di impianti elettrici per sviluppi plurifamiliari.

- Comfort Systems USA, Inc. (NYSE: FIX) ha acquisito Starr Electric Company, Inc., un fornitore di installazioni elettriche in tutta la Carolina del Nord. Comfort ha anche annunciato l'acquisizione di BCH Holdings, Inc., un fornitore di servizi meccanici su appalto.

Attività di appalti industriali pubblici comparabili1

(1) I multipli superiori a 20x sono esclusi dal calcolo medio/della mediana

Attività di infrastruttura pubblica comparabili1

(1) I multipli superiori a 20x sono esclusi dal calcolo medio/della mediana

Operazioni M&A selezionate - Appalti industriali e attività di infrastruttura

Indici di settore per questo rapporto:

Ingegneria: ACM, FLR, J, KBR, NVEE, PSN, LSE:RPS, TSX:SNC, TSX:STN, TTEK, ASX:WOR, TSX:WSP

Attività industriali: AEGN, XTRA:GBF, FIX, DY, EME, LMB, MTZ, MTRX, MYRG, PRIM, PWR, TISI, APG, IESC

Infrastruttura: TSX:ARE, LSE:BBY, ROAD, GVA, GLDD, IEA, ORN, OM:SKA B, STRL, SUM, TPC