Materialtransport Branchenaktualisierung – 2. Quartal 2018

Abonnieren Sie unsere Branchenaktualisierungen.Materialtransport Branchenaktualisierung – 2. Quartal 2018

Abonnieren Sie unsere Branchenaktualisierungen.E-Commerce treibt Wachstum im Materialtransport an

Dies ist eine aufregende Zeit für die Materialtransportbranche. Das Geschäft boomt, was zum Teil auf den E-Commerce zurückzuführen ist. Durch E-Commerce und Omnichannel-Marketing werden herkömmliche Lieferketten transformiert, sodass alle Unternehmen gezwungen sind, ihre Verfahren für Materialtransport, -nachverfolgung und -lagerung zu überdenken. Einzelhändler, Großhändler, Hersteller und Logistikunternehmen errichten enorme Fulfillment Center und nutzen sämtliche verfügbaren Lagerflächen. Laut Wall Street Journal waren die Lagerflächen seit 2000 nicht mehr so stark belegt. Die Unternehmen nutzen integrierte Materialtransportsysteme, modernste Technologie und Automation. Sie müssen sich weiterentwickeln, weil Verbraucher und Unternehmen sich an einen kostengünstigen Versand innerhalb von zwei Tagen gewöhnt haben. Danke, Amazon.

Wichtigste Schlussfolgerungen

- E-Commerce und Omnichannel-Marketing sind die Treiber des aktuellen Materialtransportbooms

- Die SIGMAT-Performance und diversifizierte Indizes signalisieren einen positiven Ausblick für die Branche

- M&A-Bewertungsmultiplikatoren in vielen Branchen haben historische Hochs erreicht

- Die prognostizierten Bewertungsmultiplikatoren der Materialtransportbranche für das 2. Quartal liegen weit über den historischen Durchschnittswerten

- Kleine Systemintegratoren der Materialtransportbranche sind möglicherweise reif für eine Konsolidierung

- Im 2. Quartal gab es signifikante Übernahmeaktivitäten, die teilweise auf die spannende Entwicklung der Materialtransportbranche zurückzuführen sind

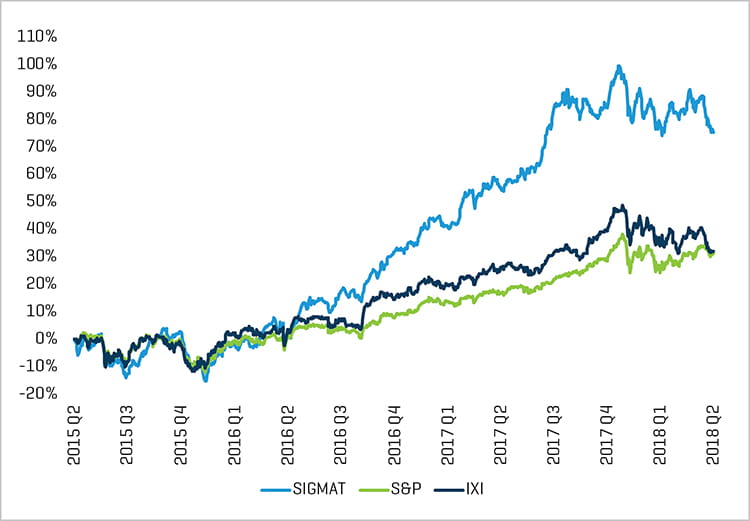

Die Aktienpreisentwicklung des Index of Global Material Handling Companies („SIGMAT”) Stout[1] hebt die positive Performance der Branche relativ zu stärker diversifizierten Indizes hervor (Abbildung 1).

ABBILDUNG 1. SIGMAT-PERFORMANCE UND DIVERSIFIZIERTE INDIZES (LETZTE 3 JAHRE)

Quelle: S&P Capital IQ und Stout Research

M&A-Markt

Möglicherweise ebenso spannend ist der aktuelle Markt für Fusionen und Übernahmen (M&A). Globale M&A-Werte erreichten laut Thomson Reuters Deals Intelligence im ersten Halbjahr 2018 einen Rekordwert von 2,5 Billionen. In den USA haben die Bewertungsmultiplikatoren in vielen Branchen historische Höchststände erreicht, die in erster Linie auf ein Ungleichgewicht zwischen der Nachfrage von Käufern und dem Angebot von Verkäufern zurückzuführen sind. Die hohe Nachfrage nach Übernahmen wird durch ein Übermaß an nicht investiertem Private-Equity-Kapital („Überhang”) getrieben. Dieser Überhang ist in den USA mittlerweile größer als 550 Milliarden Dollar, sodass das Private-Equity-Kapital auf den Markt drängt.

Auch US-Unternehmen möchten möglicherweise ihr Kapital einsetzen. Die Unternehmen haben aufgrund von Steuerreform, Rückführung der Unternehmenssitze in die USA und eines günstigen Kreditumfelds große Mengen an Bargeld zur Verfügung. Diese Faktoren tragen zu der hohen Nachfrage nach Übernahmen bei. Jedoch hält die Angebotsseite nicht Schritt. Es gibt einfach nicht genug Verkäufer, um die Nachfrage der Käufer zu befriedigen. Dieses Ungleichgewicht hat die Entstehung des aktuellen Verkäufermarkts begünstigt, der sich durch hohe Bewertungen auszeichnet.

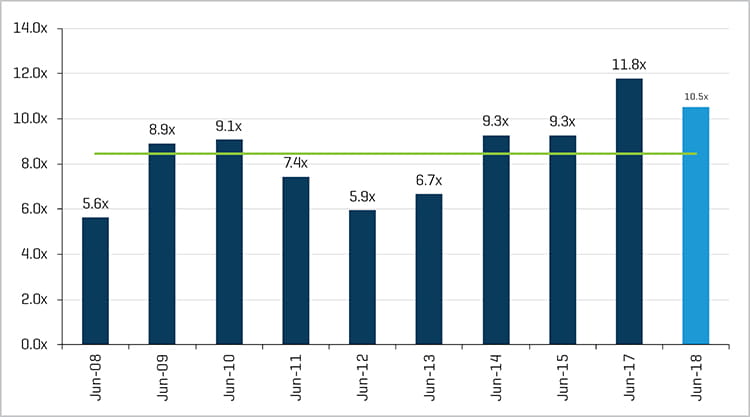

Die Bewertungsmultiplikatoren börsennotierter Unternehmen in der Materialtransportbranche liegen weit über den historischen Durchschnitten. Das prognostizierte Median-EBITDA von Unternehmen im SIGMAT lag Ende des zweiten Quartals bei 10,5 und damit weit über dem 10-jährigen Durchschnitt für das zweite Quartal von 8,5 (Abbildung 2).

ABBILDUNG 2. PROGNOSTIZIERTE SIGMAT-EBITDA-MULTIPLIKATOREN (IM VERGLEICH MIT DEM 10-JÄHRIGEN DURCHSCHNITT)

Quelle: S&P Capital IQ und Stout Research

Die M&A-Aktivitäten in der Materialtransportbranche waren in den letzten Jahren durch eine Handvoll Megadeals gekennzeichnet. In 2016 kaufte die KION Group das Unternehmen Dematic für 3,2 Milliarden und Honeywell übernahm Intelligrated für 1,5 Milliarden. Dematic und Intelligrated waren zu diesem Zeitpunkt die beiden größten US-amerikanischen Systemintegratoren, sodass die inländische Materialtransportbranche durch die Übernahmen transformiert wurde. Das Timing der Übernahmen signalisierte zudem, dass die Branche möglicherweise vor einer noch nie da gewesenen Wachstumsphase stand.

Zusätzlich zu Dematic und Intelligrated besteht das Materialtransport-Systemintegrator-Umfeld aus mehreren globalen Großunternehmen wie SSI Schaefer und Daifuku. Die Großen werden größer. Der Umsatz für die 20 weltweit größten Integratoren wuchs im letzten Geschäftsjahr bei wachsenden Auftragsrückstaus um mehr als 16 %. In der Ebene unter den Top-Unternehmen befindet sich eine fragmentierte zweite Ebene von Systemintegratoren, die ebenfalls gute Leistungen erbringen und möglicherweise reif für eine Konsolidierung sind. Diese kleineren Integratoren, die für kleine bis mittlere Unternehmen arbeiten, profitieren von den günstigen Branchentrends, da Unternehmen aller Größen ihre Lieferketten anpassen und transformieren müssen. Große Integratoren sind mit den großen Projekten ausgelastet, sodass für kleinere Integratoren genügen Chancen übrig bleiben. Wenn sich einige von diesen Unternehmen konsolidieren, könnten sie sich möglicherweise erfolgreich um große Projekte bewerben.

Neben den Systemintegratoren besteht die Materialtransportbranche aus mehreren Teilsektoren, einschließlich Herstellern und Zulieferern von (i) fahrerlosen Transportsystemen, (ii) Förderern und Sortierprodukten, (iii) Kranen/Seilzügen, (iv) Dockausrüstung, (v) Gabelstaplern, (vi Mezzaninen/Plattformen, (vii) Lager- und Bereitstellungssystemen, (viii) Regalen/Regalsystemen, (ix) Sicherheitslösungen und anderen. Die Aufregung um die Materialtransportbranche wirkt sich auf jeden dieser Teilsektoren positiv aus und führt zu M&A-Aktivität. Unternehmen, die von dem gewaltigen Wachstumspotenzial der Materialtransportbranche profitieren möchten, tätigen Übernahmen. Bemerkenswerte Transaktionen im zweiten Quartal waren u. a.:

Tsubaki Acquires Central Conveyor Company

Am 15. Juni schloss New State Capital Partners seinen Verkauf von Central Conveyor Company für ca. 140 Millionen Dollar an U.S. Tsubaki Holdings ab, ein Tochterunternehmen der in Japan beheimateten Tsubakimoto Chain Co. Central Conveyor fertigt Materialtransportsysteme, Lager-/Bereitstellungssysteme und automatische Förderlösungen. Tsubaki sieht signifikantes Wachstumspotenzial im US-Markt und diese Übernahme hat den Zugang zu Qualitätskunden in den USA ermöglicht (insbesondere in der Automobilindustrie).

Patricia Industries Acquires Piad Group

Patricia Industries schloss die Übernahme der in Schweden beheimateten Piab Group von der Private-Equity-Firma EQT am 14. Juni ab. Piab bietet Automationsprodukte zu Unternehmen innerhalb der Branchen E-Commerce, Logistik, Lebensmittel und anderen. Die Produkte von Piab werden in vielen verschiedenen Fertigungs- und Materialtransportumgebungen genutzt und bieten Lösungen für Unternehmen, die in einer zunehmend automatisierten und wettbewerbsorientierten Welt ihre Effizienz steigern möchten.

CapitalWorks übernimmt C&M Conveyor

Die in Cleveland beheimatete Private-Equity-Firma CapitalWorks hat am 5. Juni C&M Conveyor von Blue Sage Capital übernommen. C&M Conveyor ist ein Entwickler und Hersteller von automatisierten Materialtransport- und Fördersystemen. Das Unternehmen hat sich auf die Wellpappenbranche spezialisiert und scheint gut positioniert zu sein, um von positiven Trends in der Materialtransportbranche zu profitieren.

Hyster-Yale Materials Handling übernimmt China-Geschäft

Der Gabelstaplerhersteller Hyster-Yale hat am 1. Juni für ca. 90 Millionen Dollar einen Anteil von 75 % an der in China beheimateten Zhejiang Maximal Forklift Company übernommen. Dabei handelte es sich um eine strategische Übernahme, um die globale Gabelstaplerfertigung von Hyster-Yale zu erweitern und seine Präsenz in Chinas schnell wachsender Materialtransportbranche auszubauen.

SSI Schäfer übernimmt Incas

Der globale Systemintegrator für Materialtransportsysteme SSI Schäfer hat am 28. Mai die in Italien beheimatete Incas S.p.A. übernommen. Die Incas-Übernahme stärkte die Präsenz von Schäfer in Südwest-Europa und machte das Unternehmen zum stärksten Player im italienischen Intralogistikmarkt.