Assistenza sanitaria, farmaceutica, scienze biologiche Aggiornamento di settore, terzo trimestre 2021

Abbonati per ricevere gli aggiornamenti di settoreAssistenza sanitaria, farmaceutica, scienze biologiche Aggiornamento di settore, terzo trimestre 2021

Abbonati per ricevere gli aggiornamenti di settorePerformance poco brillante del prezzo delle azioni per S&P 500 e settore sanitario nel trimestre

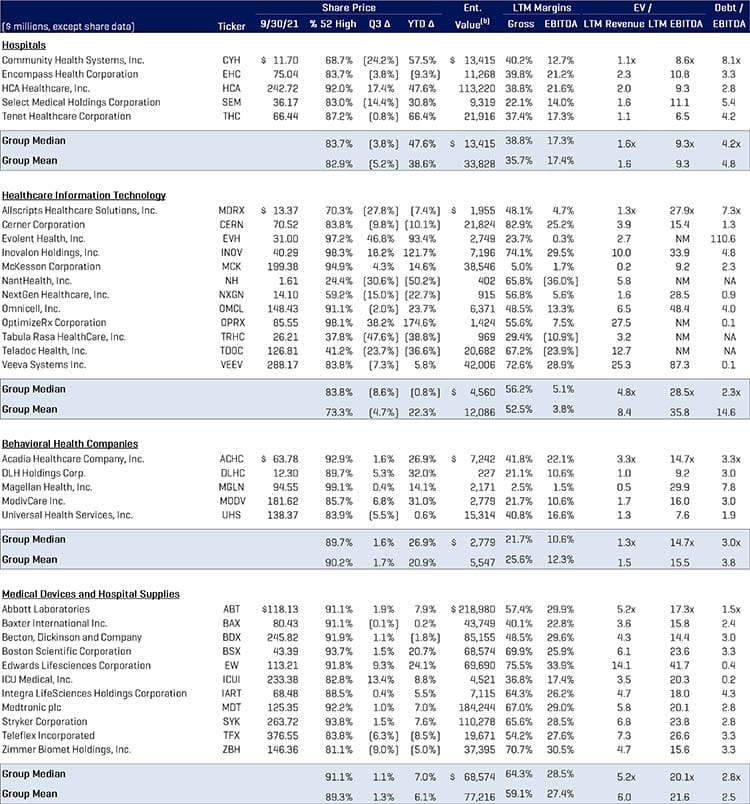

Durante il terzo trimestre del 2021, l'indice S&P 500 è aumentato solo dello 0,2%, a causa delle preoccupazioni sull'aumento dell'inflazione e dei colli di bottiglia verificatesi nella catena di approvvigionamento, nell'ambito di stime al ribasso per il GDP dell'anno. A settembre, hanno pesato sui mercati anche la preoccupazione per il rallentamento della crescita e il giro di vite avvenuto in Cina.

I titoli azionari del settore dei servizi di assistenza sanitaria e delle scienze biologiche monitorati nel presente rapporto hanno perso complessivamente il 2% e hanno registrato prestazioni leggermente inferiori nell'S&P 500.

Tutti i settori secondari monitorati da Stout hanno registrato guadagni minimi o negativi per il trimestre, ad eccezione di diagnostica/laboratori clinici/strumentazione, dove il prezzo medio delle azioni è aumentato del 6,6%.

Gli altri due settori secondari sanitari positivi per il trimestre sono: trattamento dei disturbi del comportamento (+1,6%) e dispositivi medici e forniture ospedaliere (+1,1%); ciò è probabilmente dovuto al ritorno delle visite dal vivo con i pazienti, alle nuove tecnologie, alle forti tendenze demografiche e alla ripresa delle procedure elettive.

Servizi di assistenza sanitaria

Nel 2021, il settore sanitario ha registrato prestazioni superiori su base annua rispetto alla media, con una crescita del 18% rispetto al 14,7% del mercato, in gran parte a grazie alla ripresa delle procedure elettive che ha interessato i settori ospedaliero (prezzo medio delle azioni +47,6%) e gestione di studi medici (+30,9%), con un impatto negativo sulle prestazioni di alcuni comparti del settore tecnologia dell'informazione per l'assistenza sanitaria, come la telemedicina. Le prestazioni dei comparti gestione ospedaliera e di studi medici si sono stabilizzate nel terzo trimestre del 2021, ripercorrendo alcuni dei guadagni realizzati con il grande recupero dei tre trimestri precedenti. Le tendenze demografiche a lungo termine rimangono piuttosto positive.

Notiamo che in alcuni stati la disoccupazione ha recentemente portato a un cambiamento negativo del mix di pagatori per alcuni studi medici, favorendo Medicaid rispetto al settore commerciale, dal momento che quest'ultimo è meno costoso per chi ne ha diritto. Ciò ha probabilmente avuto un impatto anche su alcuni ospedali.

Al contrario, abbiamo registrato pagamenti positivi per gli studi del segmento statunitense da 10 miliardi di dollari Med Spa. Secondo i dati dell'American Med Spa Association, il 2019 ha portato a una crescita del mercato di oltre il 20%; le strutture con un'unica sede rappresentano l'83% del totale delle Med Spa, il che indica un settore molto frammentato.

L'assistenza infermieristica specializzata ha registrato prestazioni negative nel trimestre, con la mediana dei titoli di settore in calo del 20%, a causa degli attuali problemi legati al censimento, alla pandemia e alla cattiva pubblicità. Per il momento, ai pazienti vengono offerte cure domiciliari, ma nel lungo termine le aziende sopravvissute dovrebbero registrare risultati positivi, data la tendenza demografica all'invecchiamento.

Nel terzo trimestre, i titoli del settore della cura di disturbi comportamentali sono aumentati dell'1,6%, sfruttando il forte rialzo registrato nel primo trimestre (+ 9,8%) attribuito alle prestazioni di ModivCare (+6,8%), che, durante il trimestre, ha completato le importanti acquisizioni di VRI Intermediate Holdings e Care Finder Total Care e DLH Holdings (+5,3%). Il fornitore di servizi per la salute mentale online Lifestance Health Group ha inoltre completato la sua IPO a metà giugno, quotandosi a 18 USD per azione.

Nel terzo trimestre, i titoli azionari del settore tecnologia dell'informazione per l'assistenza sanitaria hanno registrato un forte ribasso, -8,6%, sebbene alcuni operatori, tra cui Evolent Health (+46,8%) e OptimizeRx Corporation (38,2%) abbiano invece ottenuto forti guadagni. Il ritorno dei pazienti in studio e l'incredibile performance di titoli come Teladoc hanno influito sulle prestazioni della telemedicina, ma i finanziamenti per la salute digitale hanno raggiunto livelli record negli ultimi tre trimestri, dal momento che l'interesse per aree come la farmacia online rimane forte. Gli unicorni della telemedicina come Alto Pharmacy e Bright Health stanno cercando di cambiare il paradigma nei loro settori.

Stout è anche attivamente impegnata in incarichi che riguardano aziende attive nella fornitura medica e attrezzature mediche durevoli per la casa, settore il cui mercato sta crescendo e si sta passando alla capitazione della tariffa tradizionale per i modelli di servizio.

Dispositivi medici e scienze biologiche

Le scorte di dispositivi medici e forniture ospedaliere sono aumentate dell'1,1% nel terzo trimestre, registrando prestazioni che continua a essere relativamente solide e coerenti. Le nuove tecnologie, tra cui la robotica per la chirurgia, il monitoraggio remoto, le valvole cardiache transcatetere, i dispositivi di neurostimolazione e altre categorie, guideranno la crescita futura.

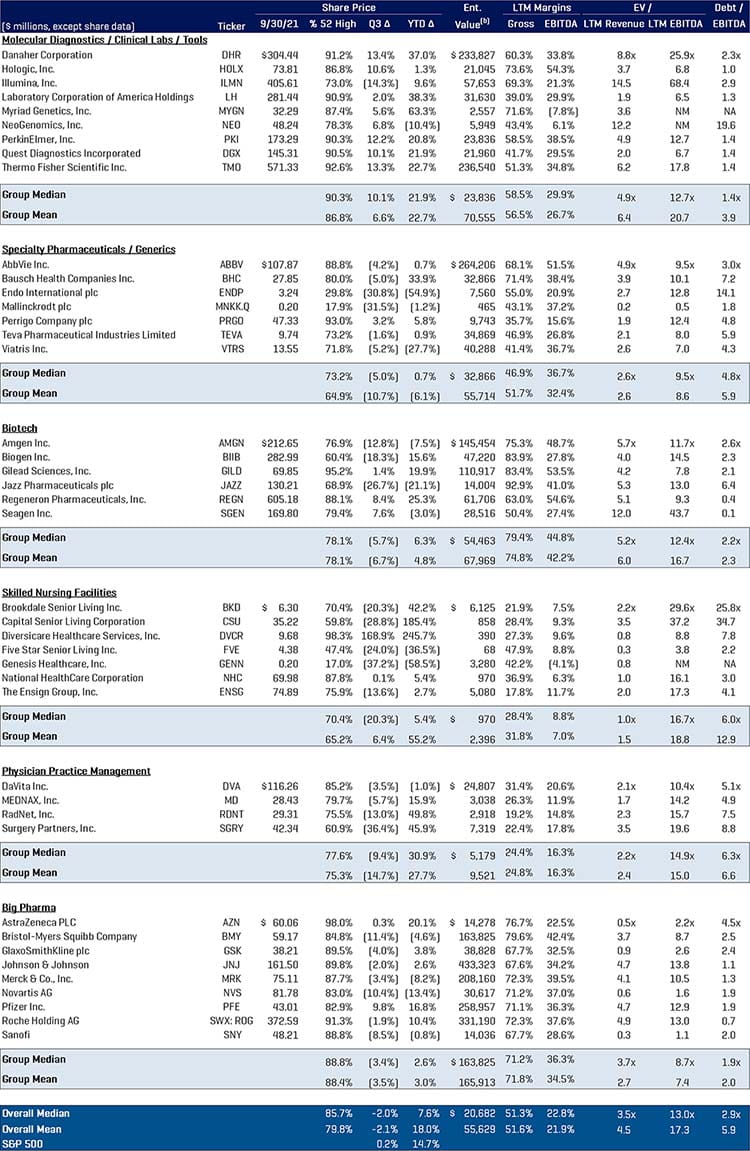

Diagnostica, strumentazione e laboratori clinici sono aumentati del 10,1% (mediana) nel trimestre, poiché il gruppo continua a prosperare grazie ai volumi di test richiesti a causa della pandemia. Molti datori di lavoro e/o occupazioni richiedono test per i dipendenti a intervalli regolari. È probabile che, durante la pandemia, molti pazienti abbiamo rimandato alcune visite mediche e gli esami di routine del sangue e delle urine; queste attività stanno tornando alla normalità.

Specialty Pharma ha perso il 5% (mediana) nel trimestre e continua a risentire di contenziosi, erosione dei prezzi, concorrenza e pubblicità negativa.

Stout è stata anche attiva nella collaborazione con produttori di dispositivi medici e farmaceutici a contratto, dove intravediamo molte opportunità di crescita. All'inizio di quest'anno, Stout ha annunciato la chiusura dell'operazione di Life Science Outsourcing, un produttore a contratto di dispositivi medici, mentre nel terzo trimestre si è chiusa l'operazione di partnership con Rev1 Engineering, con una vendita di maggioranza ad Asahi Intecc.

I tradizionali nomi della biotecnologia che monitoriamo hanno perso il 6% nel trimestre, ma il settore rimane propenso alle attività di fusione e acquisizione, con molteplici accordi di successo annunciati nel trimestre, in particolare l'acquisizione di Acceleron da parte di Merck per 11,5 miliardi di dollari.

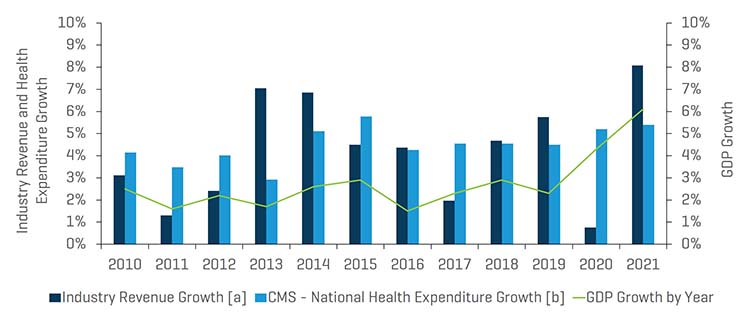

La tabella seguente mostra che le aziende nel settore dell'assistenza sanitaria monitorate da Stout hanno visto crescere i ricavi del 7,8% nel 2021, mentre il PIL reale dell'economia statunitense dovrebbe crescere di circa il 6,1% nell'anno.

Crescita storica del fatturato dei segmenti monitorati da Stout rispetto alla spesa sanitaria annua e alla crescita del PIL

Note:

[a] Per ogni periodo, le cifre del fatturato totale sono derivate dalla somma di tutte le società comparabili elencate in appendice (analisi delle aziende pubbliche del settore sanitario).

[b] Il CMS monitora i conti della spesa sanitaria nazionale (NHEA, National Health Expenditure Accounts), che sono le stime ufficiali della spesa totale annua per l'assistenza sanitaria negli Stati Uniti.

Fonte: www.cms.gov, tabelle dei valori NHEA storici e previsti.

Aggiornamento e prospettive del mercato M&A nel settore sanitario

Punti chiave del mercato M&A:

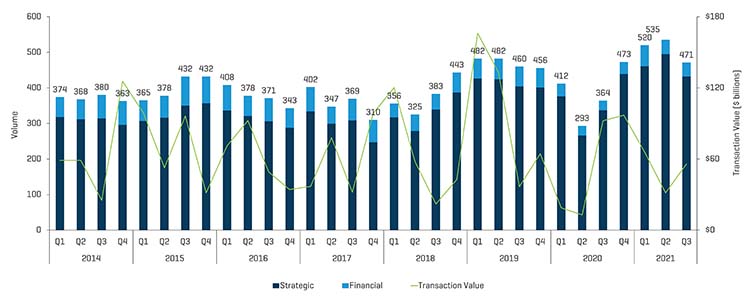

- L'attività di M&A ha continuato la sua forte corsa nel terzo trimestre del 2021, registrando 471 operazioni annunciate e/o concluse, con un aumento del 23% rispetto al terzo trimestre dello scorso anno di 364 operazioni. Il volume è leggermente sceso dal livello record di 535 operazioni del secondo trimestre del 2021, ma l'attività rimane incredibilmente solida.

- Oltre alla forza economica prevalente, al basso costo del capitale e alla liquidità a disposizione di acquirenti di private equity e strategici, la forza del mercato deriva dalle operazioni che erano state precedentemente rinviate a causa del Covid e dal desiderio dei fondatori di vendere prima della fine del 2021 e degli aumenti fiscali federali proposti.

- Il valore complessivo delle operazioni annunciate e/o concluse nel terzo trimestre 2021 è stato di oltre 57 miliardi di dollari, in calo rispetto ai 92 miliardi di dollari del terzo trimestre del 2020. Come abbiamo detto in passato, il valore complessivo delle operazioni in un dato trimestre è generalmente influenzato dalle attività delle aziende di dispositivi medici, scienze biologiche/strumentazione/diagnostica, biotecnologie e farmaceutiche, dove la raccolta di liquidità avviene sempre più spesso tramite la quotazione in borsa, diversamente da quanto accade per i fornitori di servizi sanitari, che mantengono più spesso la proprietà e non divulgano i valori delle operazioni che li coinvolgono. Per questo motivo, il volume delle operazioni potrebbe essere un barometro più affidabile.

- I settori dei dispositivi medici e della strumentazione per le scienze biologiche hanno registrato molte delle più grandi operazioni nel trimestre, tra cui le acquisizioni di: Hillrom Holdings da parte di Baxter International (12,2 miliardi di USD), Smiths Group da parte di ICU Medical (2,35 miliardi di USD), Intersect ENT da parte di Medtronic (1 miliardo di USD), BioLegend da parte di Perkin Elmer (5,25 miliardi di USD), BK Medical da parte di GE Healthcare (1,45 miliardi di USD) e Misonix da parte di Bioventus (574 milioni di USD). Tra le altre operazioni avvenute nel settore dei dispositivi medici abbiamo: Bruder Healthcare (forniture per la gestione del dolore), Walk Vascular (dispositivo per trombectomia), RPB Safety (respiratori con purificazione dell'aria, per cui Stout ha fornito consulenza), PartsSource (CDMO), Zavation Medical Products (impianti spinali), Fusion Robotics (colonna vertebrale) e Devon Orthopedic Implants.

- Come accennato in precedenza, l'acquisizione da 11,5 miliardi di dollari di Acceleron Pharma da parte di Merck ha contributo sostanzialmente all'ammontare del valore delle operazioni nel trimestre.

Operazioni di M&A nel terzo trimestre del 2021: volume e valore

Fonte: S&P Capital IQ e ricerca di settore di Stout

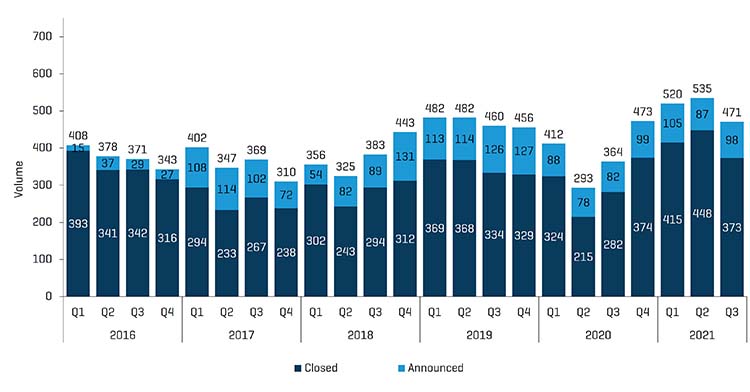

Operazioni M&A storiche: quelle annunciate rispetto a quelle concluse

Fonte: S&P Capital IQ e ricerca di settore di Stout

Analisi dell'attività M&A dei settori secondari dell'assistenza sanitaria

L'attività di M&A continua a prosperare in molti settori sanitari secondari.

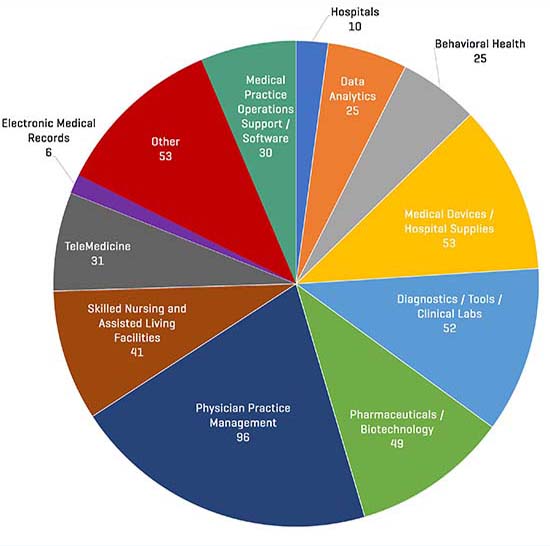

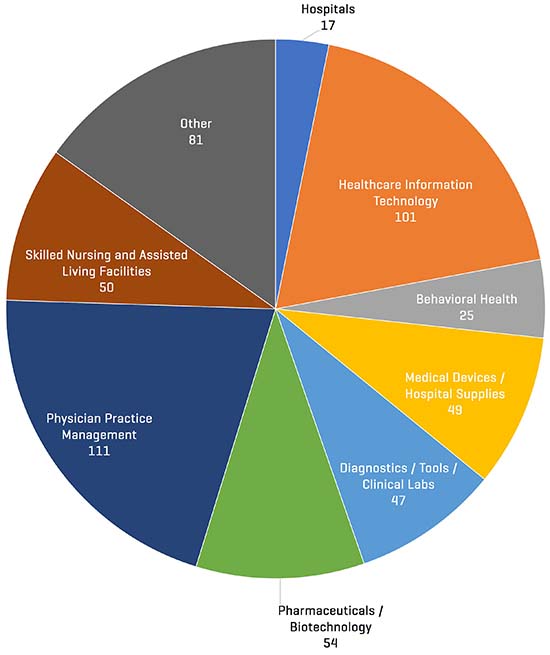

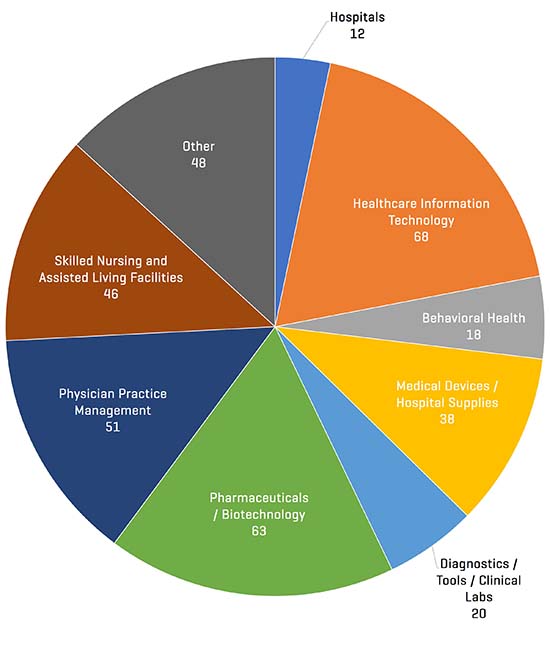

- Tecnologia dell'informazione per l'assistenza sanitaria (HCIT) e gestione degli studi medici sono stati i settori più attivi nel trimestre con 92 e 96 transazioni, rispettivamente, contro le 68 e 51 di un anno fa.

- HCIT ha visto attività in molti segmenti secondari, trainati da 31 operazioni nell'area della telemedicina. Si sono inoltre registrate 30 operazioni nel settore secondario software/supporto alle operazioni di pratica medica, 25 nel settore secondario analisi dei dati e 6 in cartelle mediche elettroniche.

- La gestione degli studi medici continua a vedere attività in tutte le specialità, in particolare in oftalmologia (oltre 10 operazioni), dermatologia (oltre 5 operazioni), odontoiatria, radiologia, cure primarie e cure urgenti, gastroenterologia, urologia, salute delle donne, fertilità, centri chirurgici ambulatoriali, centri di imaging e altre ancora. Il private equity ha espresso un crescente interesse per nuovi settori secondari, in particolare per i segmenti frammentati che comprendono una serie di servizi ancillari che possono essere aggiunti per scalare il business. Abbiamo recentemente registrato attività anche negli studi che si occupano di otorinolaringoiatria e allergologia e di malattie infettive

- Nel trimestre, abbiamo avuto 53 operazioni nel comparto dei dispositivi medici, rispetto alle 38 di un anno fa, e 52 operazioni nel comparto diagnostica/laboratori clinici/strumentazione, contro le 20 dello scorso anno.

- I livelli di attività nei settori ospedaliero, infermieristica qualificata e trattamento dei disturbi del comportamento sono più bassi e stabili rispetto a un anno fa.

Operazioni di M&A nel terzo trimestre del 2021 per segmento

Fonte: S&P Capital IQ e ricerca di settore di Stout

Operazioni di M&A nel secondo trimestre del 2021 per segmento

Fonte: S&P Capital IQ e ricerca di settore di Stout

Operazioni M&A nel terzo trimestre del 2020 per segmento

Fonte: S&P Capital IQ e ricerca di settore di Stout

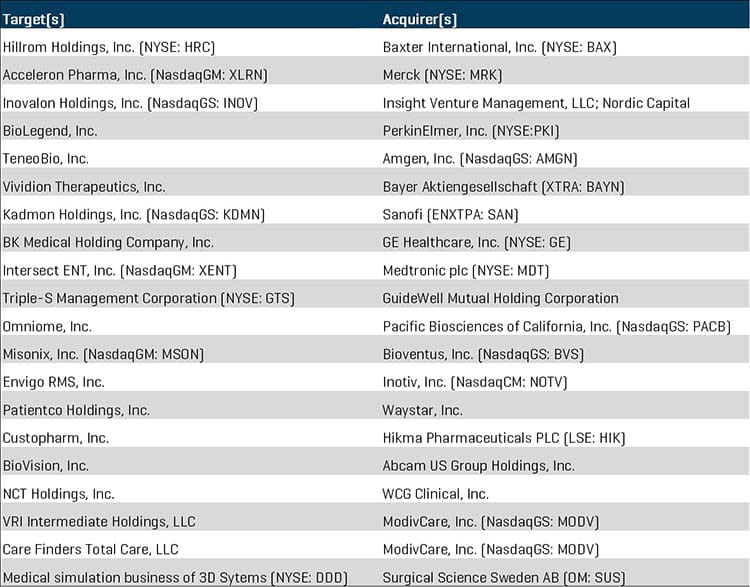

Operazioni di M&A di rilievo del terzo trimestre del 2021

Baxter International, Inc. (NYSE: BAX) ha annunciato un accordo definitivo per acquisire Hillrom Holdings (NYSE: HRC), fornitore internazionale di tecnologia medica, per circa 12,4 miliardi di dollari, in attesa di approvazione normativa. Hillrom apporta un portafoglio di prodotti altamente complementari e servizi di tecnologia medica innovativi che consentono di raggiungere pazienti e medici lungo tutto il continuum dell'assistenza sanitaria.

Merck (NYSE: MRK) ha annunciato la sua intenzione di acquisire Acceleron Pharma, Inc. (NasdaqGM: XLRN) per circa 11,5 miliardi di USD. Acceleron è impegnata nello sviluppo di terapie leader per la regolazione di crescita, differenziazione e riparazione cellulare. L'acquisizione rafforza ulteriormente il portafoglio in crescita di prodotti cardiovascolari e di farmaci di Merck.

Insight Venture Management e Nordic Capital hanno stipulato un accordo definitivo per acquisire Inovalon Holdings, Inc. (NasdaqGS: INOV), un fornitore di piattaforme basate su cloud che supportano l'assistenza sanitaria basata sui dati, per un valore d'impresa di circa 7,3 miliardi di USD. Il consorzio azionario collaborerà con Inovalon per continuare a sviluppare tecnologie che consentano la connettività, l'aggregazione e l'analisi dei dati sanitari, al fine di fornire risultati clinici migliori a tutto l'ecosistema sanitario.

Perkin Elmer, Inc. (NYSE: PKI) ha annunciato che acquisirà BioLegend, Inc. per circa 5,25 miliardi di USD. L'innovativo portafoglio di BioLegend, focalizzato nelle aree emergenti e ad alta crescita dei farmaci biologici, della terapia cellulare e genica, della proteogenomica e delle proteine ricombinanti, consentirà a PerkinElmer di accelerare le scoperte nella medicina di precisione.

Amgen (NasdaqGS: AMGN) ha annunciato un accordo definitivo per acquisire TeneoBio, Inc., un'azienda di prodotti di biotecnologia in fase di sperimentazione clinica, per un massimo di 2,5 miliardi di USD. Il portafoglio di risorse oncologiche di Tenebio e la sua nuova classe di farmaci biologici, chiamati Human Heavy-Chain Antibodies, completano le capacità di ricerca sugli anticorpi di Amgen in tutte le aree terapeutiche.

Bayer AG (XTRA: BAYN) ha acquisito Vividion Therapuetics, Inc. per circa 1,5 miliardi di USD, con ulteriori 500 milioni di potenziale di guadagno. La piattaforma di Vividion è in grado di produrre una varietà di terapie con piccole molecole adatte a ogni indicazione, con programmi di punta incentrati su obiettivi rilevanti per l'oncologia e l'immunologia.

Sanofi (ENXTPA: SAN), con sede centrale in Francia, ha annunciato un accordo definitivo per acquisire Kadmon Holdings, Inc. (NasdaqGS: KDMN), una società biofarmaceutica, per circa 1,9 miliardi di USD. L'acquisizione sosterrà la strategia di crescita di Sanofi, che punta alle sue risorse principali di medicina generale, in particolare alle terapie trasformative per aree patologiche che presentano esigenze mediche significative non soddisfatte, incluso l'innovativo farmaco di Kadmon recentemente approvato dalla FDA, ovvero Rezurock, progettato per il trattamento della malattia del trapianto verso l’ospite (GvHD).

GE Healthcare (NYSE: GE) ha annunciato un accordo definitivo per acquisire BK Medical Holding Company, Inc., azienda innovatrice a livello internazionale nell'imaging intraoperatorio e nella navigazione chirurgica, per un prezzo di acquisto di 1,45 miliardi di USD. La presenza globale di GE Healthcare e le capacità esistenti di Ultrasound, insieme alla visualizzazione chirurgica in tempo reale di BK Medical, creeranno un'offerta end-to-end rivolta all'intero continuum dell'assistenza sanitaria.

Medtronic Plc (NYSE: MDT) ha annunciato un accordo definitivo per acquisire Interseca ENT, Inc. (NasdaqGM: XENT), fornitore globale di tecnologia medica per orecchie, naso e gola, per circa 1,1 miliardi di USD. Il portafoglio di prodotti di Intersect ENT, inclusa la sua linea consolidata di impianti sinusali, integra gli strumenti motorizzati e per la navigazione e i prodotti per la salute dei tessuti di Medtronic, per offrire una suite più ampia di soluzioni a chirurghi e operatori sanitari che si occupano della cura di orecchio, naso e gola.

GuideWell Mutual Holding Corporation, società madre di Blue Cross e Blue Shield of Florida, ha annunciato un accordo definitivo per l'acquisizione della sede portoricana Triple-S Management Corporation (NYSE: GTS) per circa 900 milioni di USD. Triple-S Management è una società leader nei servizi sanitari presente a Porto Rico e in Florida, con esperienza nella fornitura di assistenza sanitaria a prezzi accessibili.

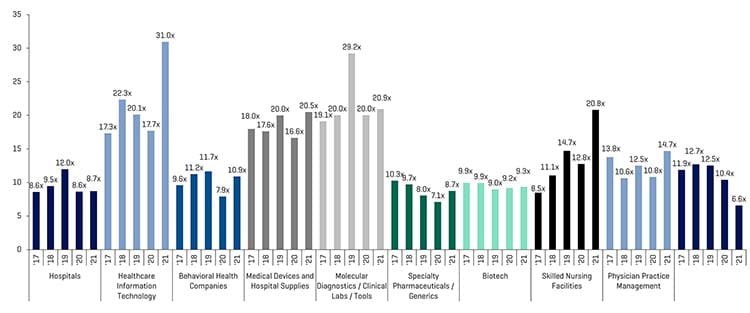

Società pubbliche comparabili: multipli EBITDA storici e stimati

Fonte: S&P Capital IQ; multipli calcolati nell'ambito delle società comparabili monitorate da Stout

Operazioni di M&A di maggiore entità nel terzo trimestre del 2021