战略选择: 有关所有权转移的见解

战略选择: 有关所有权转移的见解

随着所有权的转移平衡公司的估值、业务的连续性和其他考虑

在 2021 年 MAPP(塑料加工制造商协会)基准和最佳实践会议上的一次对话中,Stout 投资银行业务小组董事总经理 Michael Benson 谈到了在企业所有权转移即将到来时需要考虑的一系列战略选择、时间安排和重要的利弊。

两位杰出的塑料企业所有者加入了他的行列:Viking Plastics 总裁兼首席执行官 Kelly Goodsel 以及 Falcon Plastics 首席执行官兼所有者 Jay Bender。

企业所有者将面临的关键决策之一是何时以及如何解决重大所有权转移问题。面临这一决定的所有者可能会发现,他们的利益开始与公司的利益相背离,他们需要权衡使企业估值最大化的重要性与其他考虑因素,比如业务连续性或紧迫的时间表。

Benson、Goodsel 和 Bender 提出了各种战略选择,以供在努力满足与交易有关的所有相关利益者时加以考虑。

考察所有权转移的战略选择

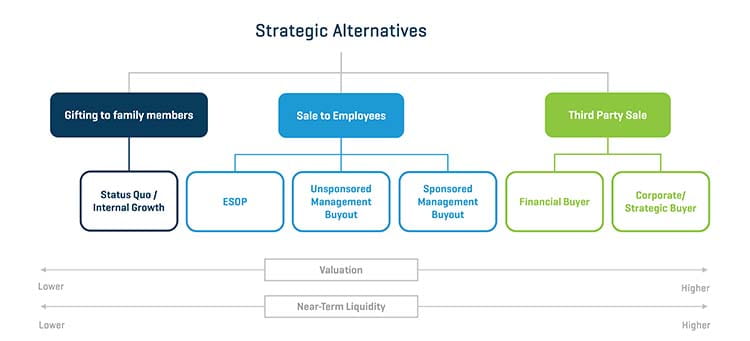

如图 1 所示,战略选择包括雇员持股计划 (ESOP) 交易、无赞助和赞助的管理层收购,以及出售给私募股权或战略买家。每种战略选择都各有优缺点。

雇员持股计划 (ESOP) 交易

在 ESOP(雇员持股计划)交易中,会成立雇员持股计划 (ESOP) 信托并随着时间的推移借债从股东手中购买股票。因为一家公司只能处理这么多的杠杆,这通常要分三个阶段进行,总共耗时 4 到 5 年。三分之一的企业会被收购,债务一旦还清(可能在四到五年内),就会再收购三分之一,以此类推。

Benson 表示,这使得企业的所有权可以随着时间的推移转移给员工。雇员持股计划 (ESOP) 信托也是免税的。

“您可以奖励员工,这基本上会进入退休账户,”他说:“所以很多团体认为这是一个很大的优势。”

然而,这样会导致出售时的流动资金有限,因为所有权在成交时通常只能得到企业价值的三分之一。另外,用于收购公司的债务原本可以用于发展。

“这可能不会让价值最大化,”他说:“在雇员持股计划 (ESOP) 中,估值总是非常棘手,因为他们务必要小心谨慎,很显然,在出售给员工的过程中不能高估公司的价值。”

图 1:战略选择

无赞助的管理层收购

在无赞助的管理层收购中,企业的所有权被转移给管理团队而不会出现任何外部股权。收购通常是通过管理层股权、第三方融资和卖家票据的组合来进行的。

Benson 解释说,这种方法可以保持业务连续性,因为它对业务运营的影响很小。然而,卖家在销售之时并没有得到多少流动资金,并且保留了大量的风险敞口。

“卖家仍然会面对业务上的风险,因为他们有卖家票据,这会随着时间的推移带来回报。”他说:“甚至可能出现这样的情况 — 在银行债务还清之前,银行甚至可能不允许您在前几年里向卖家付款。”

赞助的管理层收购

当私募股权购买公司的所有权时,就会发生赞助的管理层收购。管理层仍然能够保留所有权,但只限于他们可以贡献的股权。很多时候,私募股权会提供股权激励计划,从而让管理层能随着时间的推移获得额外的股权。

Benson 表示说,赞助的管理层收购允许较高的近期估值,并有可能实现完全的流动性,而具体要取决于私募股权公司和管理团队能够收购的百分比。

“而缺点在于,根据不同的情况 — 这与私募股权的进入有关,如果出售股权的股东对于企业而言非常重要,那么他们将需要一个更长的过渡期。因此,他们至少需要 12 个月,甚至可能要 24 个月才能从企业中退出。”

出售给私募股权

Goodsel 谈到了与私募股权买家保持一致的重要性,这可以决定所有权转移成功与否。在任何收购中,如果管理层与新的所有权不一致,就会让情况变得复杂起来。

出售给私募股权的优势包括部分或全部流动资金的潜力,以及所有者保持所有权的能力。股东可以在资本合作伙伴的帮助下追求未来的目标。然而,转移可能至少需要 12-18 个月,并且公司可能会发生重大的运营变化。

“每个人都对销售过程感到倍感振奋,”他说道:“如果您来到了‘我可以把自己的企业卖到 1000 万美元’这一激动人心的时刻,而您关注的只是这个数字,那么您就会开始背离自己真正想为公司所做的事情以及公司目标。因此,在尽职调查过程中会费大量时间来了解谁是潜在的买家,无论是私募股权还是战略买家,对于卖家和管理团队而言都非常非常重要,这样才能保持一致。”

出售给战略买家

出售给战略买家是最直接的,因为买家会直接收购公司。这样会导致较高的近期估值、潜在的完全流动性,并且几乎不会对股东带来风险,而转移期还非常短。然而,所有者享受不到公司未来的任何上涨空间。

Goodsel 解释说,由于这些股权通常都是出售给竞争对手(尽管并非总是如此),因此交易后公司很可能会发生重大变化。

“好比你把自己的房子卖给了别人,那么对方就能对房子随心所欲了,”他举例说:“大家必须认识到这一点,并真正与战略买家的意图保持一致。”

所有者可能会担心向战略买家,特别是向竞争对手出售股权,因为这样一来当前管理层就有可能会被撤换或进行重大重组。这是可能发生的,因此体现了与买家保持一致的需要,但不能保证之前的管理层不会被撤换。

“私募股权和战略买家都在寻找才华横溢的优秀人才。如果您的管理团队能够大放异彩,有明确的战略意图,保持强大的文化,勇于承担风险并善于创造性思维,那么企业的买家会希望让管理团队留下来,”他表示说。

公司和股东目标

Benson 详细说明了企业所有者需要认识到公司目标和股东目标是互不相同的。

公司目标包含了企业的管理团队和员工的愿望:通过收购和/或内部增长来取得竞争地位,获得资本,财务灵活性,以及股东价值最大化。

股东目标与公司目标相互重叠但又有所不同,前者往往包括了尽可能小的稀释、可接受的风险/回报概况、流动性和最大化的股东价值。

这两者的潜在冲突可能会随着所有权的变迁而变得明显。在公司成立之初,年轻的企业所有者通常有成长的欲望和更高的风险承受能力。流动性不那么重要,公司的时间跨度似乎是无限的,而且所有者不打算在短期内从企业撤资。所有这些都让公司和股东的目标保持一致。

“大胆设想一下,”Benson 说道:“现在的情况是,您有一位年纪较大的股东,他可能会更厌恶风险。他们甚至可能希望从企业撤资,因此他们的时间跨度也变得更短了。他们眼中是未来的退休生活。”

当公司的管理团队渴望积极的增长,但老一辈的所有权人却对大规模收购或重大资本投资等风险犹豫不决时,就可能会导致冲突。

Goodsel 解释说,随着越来越多的人参与进来,协调公司和股东目标的过程变得更加困难。

“如果您一个人拥有 100% 的股份,那么对想做的事情达成一致就非常简单,”他说道:“如果是夫妻档,情况就会复杂一点;如果有多位合作伙伴或家庭成员,那就更为复杂了。我认为,人们越早开始考虑这些公司和股东目标,他们就会发现决策和分析会越容易。”

Bender 认为,更多的利益相关者会让目标协调趋于复杂,而如果是家族企业,当个性或竞争会威胁到客观的决策时,情况就会更为复杂。

“我们的确希望明确股东、董事会以及管理层之间的责任界限,”他表示说:“尽量确保股东一方不会干预管理层,因为这可能对公司造成真正的伤害。”

把握所有权转移的时机

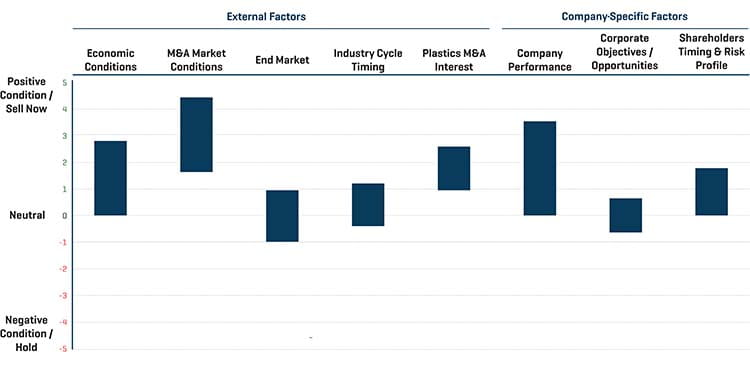

Benson 解释说,外部因素和公司特定因素共同决定了所有权转移的正确时机。

“在一个完美的世界里,您会希望尽可能多星星都能对齐,如果是这样,那么您就可能会在某种形式的交易中处于有利的位置,”他表示说。

外部因素包括经济状况、并购和终端市场的实力以及行业周期时机。而公司特定因素包括公司业绩、公司目标/机遇以及股东的时间安排和风险状况。

“这些协调一致的因素越多越好,而且我们都知道,某些时候是做某些事情的好时机,某些时候则不是,”他表示说。所有者的目标是尽可能地展望未来、协调一致,从而让公司销售的价值和机会都实现最大化。

图 2:时机考虑

股东/利益相关者考虑

Benson 解释说,了解公司股东和利益相关者的概况将决定哪种战略选择最好。这些考虑因素包括股东的风险承受能力、管理团队的实力、家族在企业中的作用,以及卖方对买方将进行的运营变革的开放态度。其他因素包括股东/利益相关者退出的时机、公司价值最大化的重要性,以及卖家希望资金到手的速度。

Goodsel 指出,在出售个人或成员拥有的公司过程中,价值最大化所起的作用往往不如预期,Benson 对此也表示认同。由于其他因素,为交易支付的价格通常比最高价值低 25 万到 100 万美元。

Bender 回忆说,1997 年时,他的父亲希望通过将手中 50% 的所有权股份出售给持有另一半股份的一家上市公司,从而彻底退出企业。

“当他了解到他们对企业和管理团队的计划时,他随即沮丧退缩了,认为这对 Falcon Plastics 来说并非最佳选择,”他说道:“这对他来说可能是最佳选择,但对公司来说却并非如此。”

最后,Bender 的父亲以原本打算出售自己一半股权的价格把上市公司手中的股权买了过来。

当涉及到公司所有权更迭时,企业所有者将面临各种各样的战略选择。公司的考虑因素(例如增长愿望和承担债务的能力)与股东的考虑因素(例如时间表或流动性问题)相互作用,而更迭的结果将对公司及其员工的未来产生重大影响。如果企业所有者看到这样的决定呼之欲来,即使是在几年之后,最好要未雨绸缪,以确保他们有时间来确定和执行适合自身具体情况的理想战略选择。