Lebensmittel und Getränke Branchenaktualisierung – 3. Quartal 2019

Abonnieren Sie unsere Branchenaktualisierungen.Lebensmittel und Getränke Branchenaktualisierung – 3. Quartal 2019

Abonnieren Sie unsere Branchenaktualisierungen.Bewertungen bleiben auf hohem Niveau

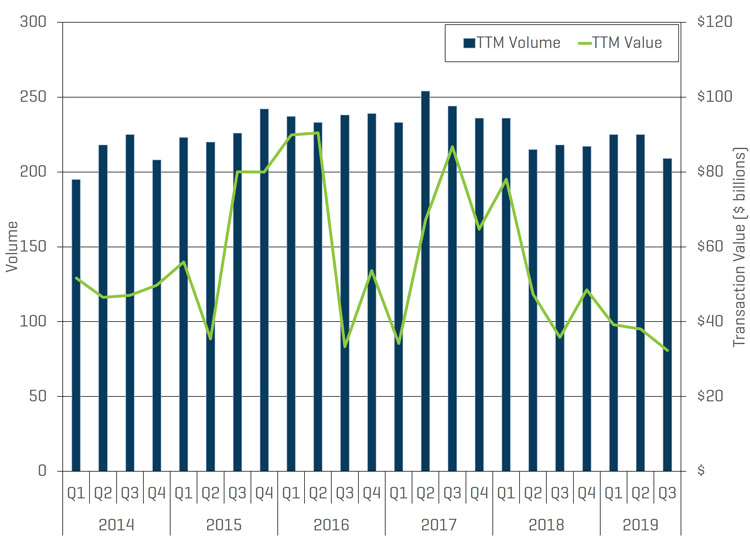

Die starken Mamp;A-Aktivitäten in der Lebensmittel- und Getränkebranche setzten sich im 3. Quartal 2019 mit 39 abgeschlossenen Transaktionen fort. Dies stellt zwar einen Rückgang um 29 % im Vergleich zum Vorjahreszeitraum dar, bei diesem Wert wird aber das Wiedererstarken der Aktivitäten von Finanzinvestoren/Private Equity außer Acht gelassen. Das Trailing 12-Month(TTM)-Volumen ist mit 209 abgeschlossenen Transaktionen leicht um 4 % gesunken, während der gemeldete TTM-Wert um 9 % auf 32,4 Mrd. USD zurückging (mehrere größere Geschäftsabschlüsse Ende 2017/Anfang 2018 verzerren den Vergleich).

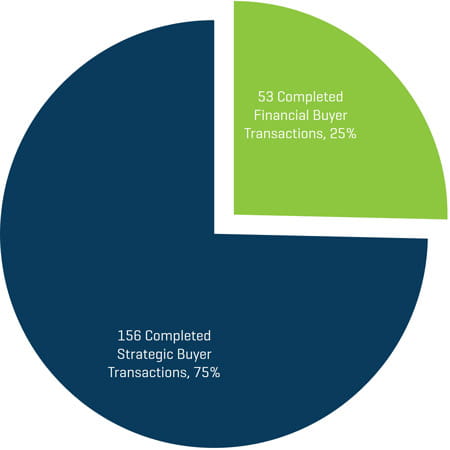

Abgesehen von einem hierbei unwichtigen geopolitischen Ereignis (z. B. der sich stark verschärfende Handelskrieg mit China, der Krieg mit dem Iran) rechnen wir aufgrund folgender Faktoren mit einem soliden Jahr 2019: 1) Bewertungen bleiben auf Spitzenniveaus, 2) Kreditmärkte sind nach wie vor sehr akkomodationsfähig, 3) der Kapitalüberhang von Private-Equity-Unternehmen bleibt auf einem historischen Hoch und 4) strategische Käufer streben weiter nach anorganischem Wachstum um jeden Preis (obwohl sie immer häufiger von Finanzinvestoren überboten werden).

Wichtigste Schlussfolgerungen 3. Quartal

- Weiterhin intensive Mamp;A-Aktivitäten und -Nachfrage im Sektor Famp;B

- Rückgang des Gesamtvolumens um 4 % im Vergleich zum Vorjahreszeitraum

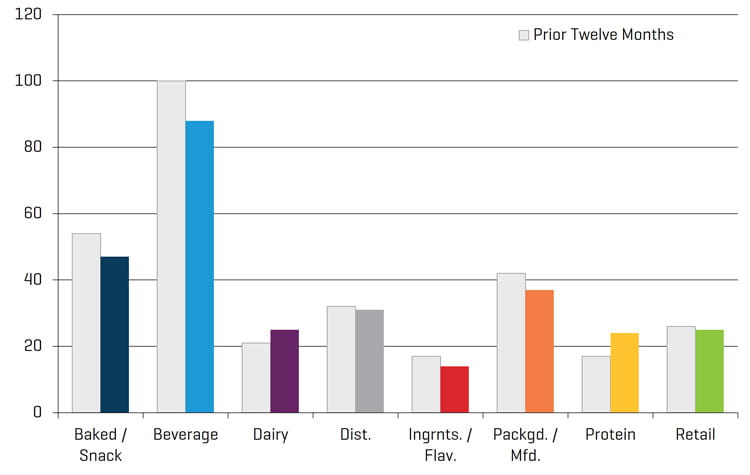

- Die Aktivität der Finanzinvestoren hat in den letzten 12 Monaten enorm zugenommen – um 47 % im Vergleich zum Vorjahreszeitraum

- Die internationale Mamp;A-Aktivität wurde durch Handelsspannungen (insbesondere mit China, das seinen Kaufrausch in den USA stark zurückgefahren hat), gedämpft.

- Die privaten Marktbewertungen bleiben trotz der momentanen Volatilität der Aktienkurse stark

- Das Angebot von Fremd- und Eigenkapitalfinanzierung bleibt reichhaltig, und das bei attraktiven Zinssätzen

- Wichtige makroökonomische Indikatoren bleiben robust

HISTORISCHES Mamp;A-VOLUMEN UND -WERT

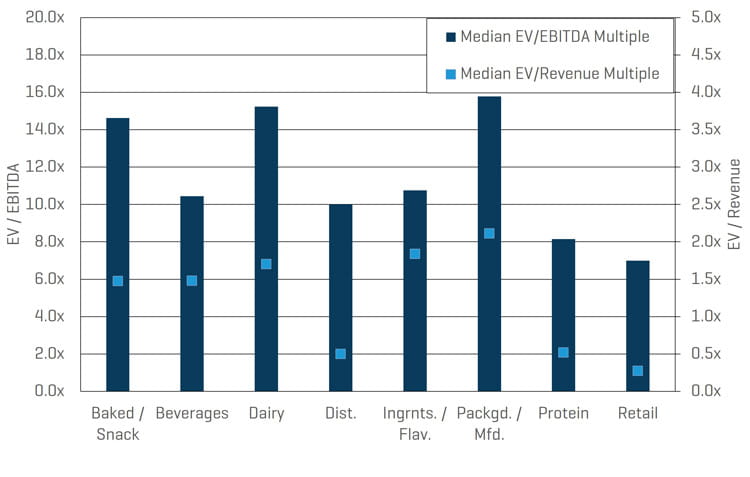

BEWERTUNG NACH KATEGORIE

TTM-VOLUMEN NACH KATEGORIE

IN DEN LETZTEN 12 MONATEN ABGESCHLOSSENE TRANSAKTIONEN, NACH KÄUFERTYP

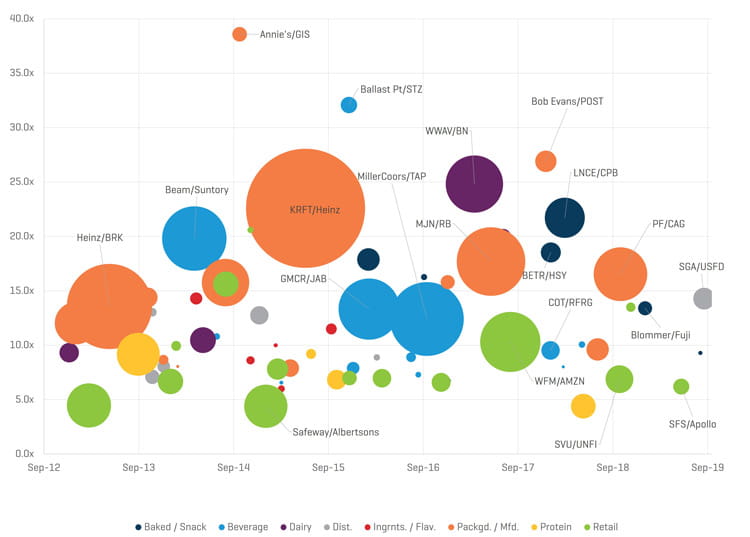

Übersicht kürzlicher Transaktionen; Bewertung nach Größe

Wir schätzen, dass die Transaktionsbewertungen in allen Sektoren der Wirtschaft wesentlich höher sind als noch vor ein paar Jahren. Und Famp;B macht da keine Ausnahme. Eine lineare Regression unseres proprietären Datensatzes weist darauf hin, dass die Multiplikatorerweiterung für Lebensmittel und Getränke zwischen dem 2- und 4-fachen des EBITDA über dem langfristigen Durchschnittswert betragen kann. Bewertungen auf diesem Niveau gab es noch nie, und viele Veteranen der Branche würden sagen, dass sie auch nicht lange tragfähig sein dürften.

Vor Kurzem durchgeführte Transaktionen:- Distribution: Die SGA’s Food Group of Companies wurde im September 2019 für 1,8 Mrd. USD bzw. den 14,3-fachen EBITDA von US Foods (USFD) erworben.

- Einzelhandel: Smart amp; Final Stores (SFS) wurde im Juni 2019 für 1,0 Mrd. USD bzw. den 6,2-fachen EBITDA von Apollo Management (CPB) erworben.

- Backwaren/Snacks: Die Blommer Chocolate Company wurde im Januar 2019 für 750 Millionen bzw. den 13,4-fachen EBITDA von dem japanischen Zutatenhersteller Fuji Oil Holding erworben.

- Verpackte Waren/Fertigwaren: Pinnacle Foods (PF) wurde im Oktober 2018 für 10,9 Mrd. USD bzw. den 15,8-fachen EBITDA von Conagra (CAG) erworben.

Insgesamt gilt, dass größere Transaktionen immer mit Größenprämien beaufschlagt werden, obwohl die Multiplikatoren selbst am unteren Ende des Markts (d. h. Transaktionen unter 250 Millionen Dollar) vor Kurzem im Schnitt das 9,3-fache des EBITDA erreicht haben.

EBITDA-MULTIPLIKATOREN FÜR TRANSAKTIONEN AUSWÄHLEN

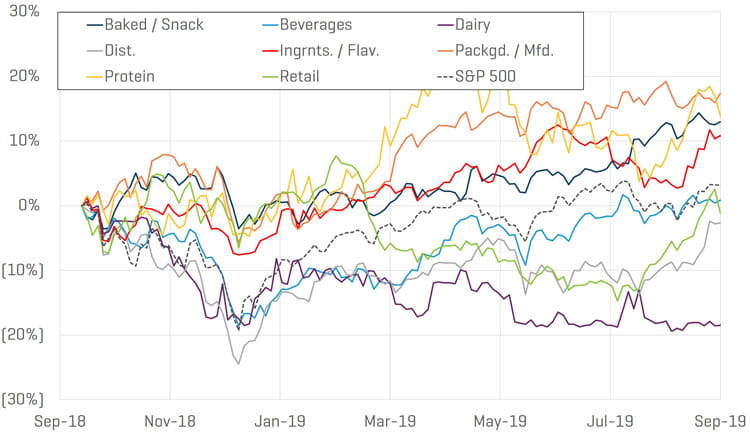

Vergleichsdaten börsennotierte Unternehmen: Verpackte Waren/Fertigwaren und Proteine im Aufwind, Molkereierzeugnisse im Abwärtstrend

Die letzten 12 Monate fielen für die Aktienkurse von großen, börsengehandelten Lebensmittel- und Getränkeunternehmen gemischt aus. Der Bereich Protein – der einige turbulente Quartale hinter sich hat – outperformte mit einer Ausnahme alle anderen Kategorien. Bei den Molkereierzeugnissen hingegen zeigte sich keine Verbesserung. Zu den anderen Gewinnern gehörten Verpackte Waren/Fertigwaren (die Kategorie mit der besten Performance), Zutaten/Aromen und Backwaren/Snacks. Der Einzelhandel und die Distributions-Branche machten die Verluste aus dem zweiten Quartal 2019 wieder wett. Nur bei den Molkereierzeugnissen zeigte sich eine weit unterdurchschnittliche Performance gegenüber dem Lebensmittel- und Getränkemarkt und dem allgemeinen Aktienmarkt.

RELATIVE AKTIENKURSPERFORMANCE

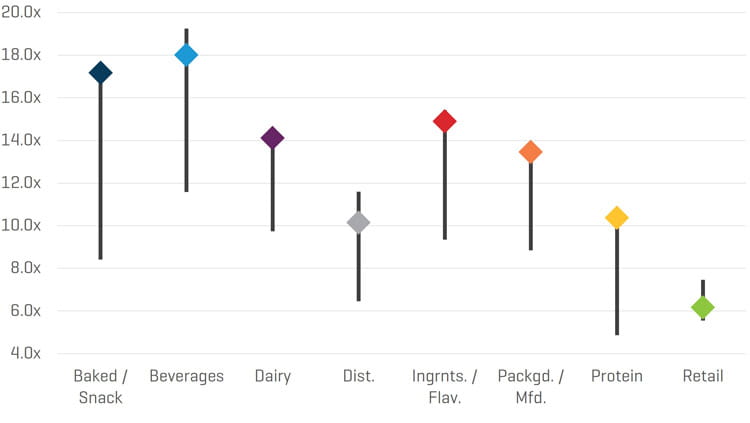

Alle Teilsektoren (außer Einzelhandel) werden aktuell auf oder in der Nähe der aktuellen Höchststände und über dem 10-fachen des TEV/prognostiziertes EBITDA, gehandelt, wobei Getränke und Backwaren/Snacks die höchsten Bewertungen an den öffentlichen Märkten ausmachen.

AKTUELLE PROGNOSTIZIERTE EBITDA-MULTIPLIKATOREN IM VERGLEICH MIT DER HISTORISCHEN SPANNE DER LETZTEN 10 JAHRE

Quelle für Diagramme: Samp;P Capital IQ und Stout Research