Gesundheitswesen & Life Sciences Branchenaktualisierung – 3. Quartal 2021

Branchenaktualisierungen abonnierenGesundheitswesen & Life Sciences Branchenaktualisierung – 3. Quartal 2021

Branchenaktualisierungen abonnierenGlanzlose Aktienkursentwicklung für den S&P 500 und das Gesundheitswesen im Quartal

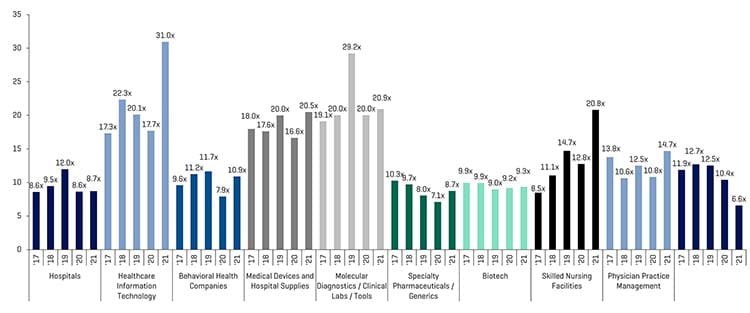

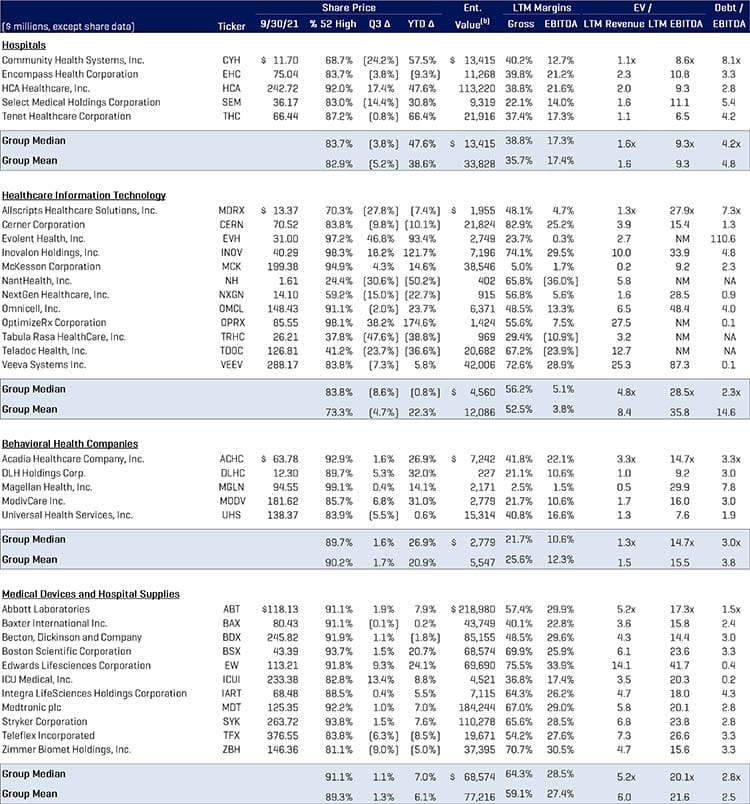

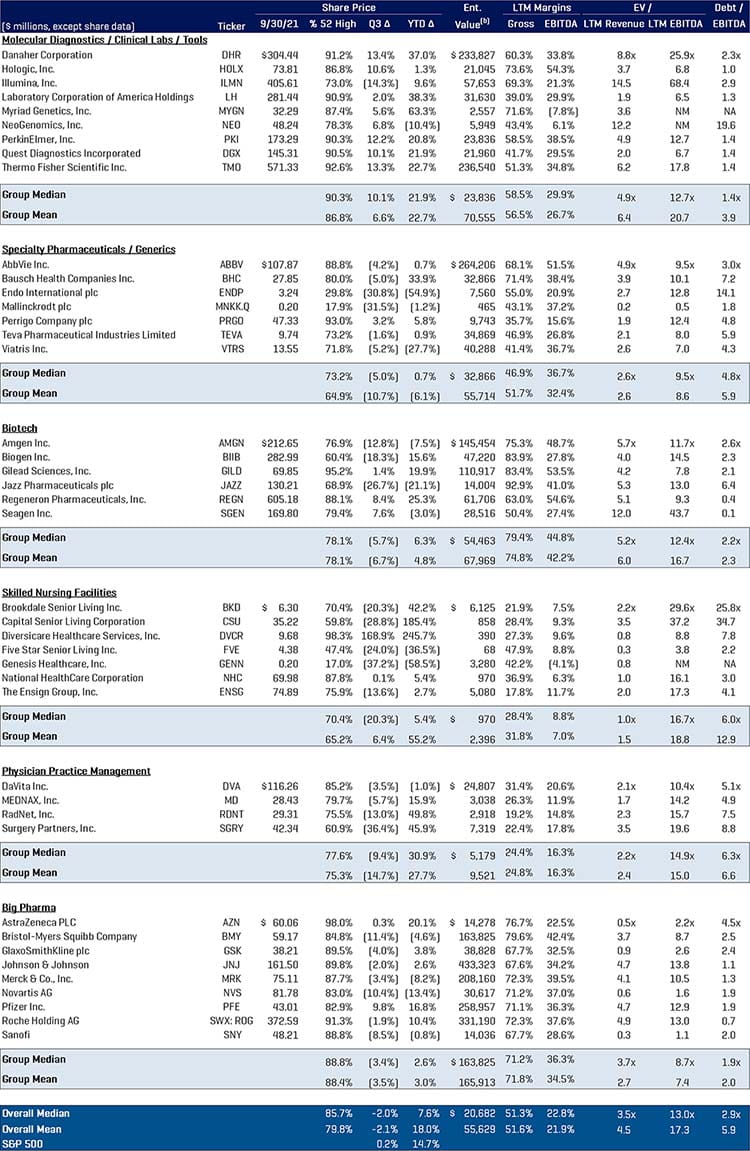

Der S&P 500 legte im dritten Quartal 2021 nur um 0,2 % zu, da Sorgen um steigende Inflation und Lieferkettenengpässe angesichts sinkender BIP-Schätzungen für das Jahr herrschten. Sorgen über eine Wachstumsverlangsamung und ein hartes Durchgreifen der Regulierungsbehörden in China belasteten die Märkte im September ebenfalls.

Die Aktien aus den Bereichen Dienstleistungen im Gesundheitswesen und Life Sciences, die wir in diesem Bericht verfolgen, lagen insgesamt um 2 % zurück und blieben leicht hinter dem S&P 500 zurück.

Jeder von Stout verfolgte Teilsektor verzeichnete minimale Gewinne oder war im Quartal negativ, mit Ausnahme von Diagnostics/Clinical Labs/Tools, wo der durchschnittliche Aktienkurs um 6,6 % gestiegen ist.

Zu den beiden anderen Teilsektoren des Gesundheitswesens, die für das Quartal positiv ausfielen, zählen Verhaltensgesundheit (+1,6%) und Medizinprodukte und Krankenhausbedarf (+1,1 %), wahrscheinlich infolge der Rückkehr von Patienten zu Live-Besuchen, neuer Technologien, starker demografischer Entwicklung und einer Erholung der elektiven Behandlungen.

Dienstleistungen im Gesundheitswesen

Healthcare übertraf das bisherige Jahr 2021 mit einem Plus von 18 % gegenüber 14,7 % für den Markt, was hauptsächlich auf eine Erholung der elektiven Eingriffe zurückzuführen ist, die sich auf die Sektoren Krankenhaus- (medianer Aktienkurs +47,6 %) und Arztpraxenmanagement (+30,9 %) auswirkte, was ebenfalls negative Auswirkungen auf die Leistung von Bereichen wie der Telemedizin innerhalb des Sektors der Informationstechnologie im Gesundheitswesen hatte. Die Leistung des Krankenhaus- und Arztpraxenmanagements flachte im dritten Quartal 2021 ab und glich einen Teil ihrer Zuwächse nach großen Erholungsphasen in den drei vorangegangenen Quartalen wieder aus. Die langfristigen demografischen Trends bleiben recht positiv.

Wir weisen darauf hin, dass die Arbeitslosigkeit in einigen Bundesstaaten in letzter Zeit bei einigen Arztpraxen zu einer negativen Verschiebung des Zahlermix geführt hat, zum Beispiel zugunsten von Medicaid im Gegensatz zu kommerziellen Leistungen, da Erstere für den qualifizierten Patienten offensichtlich viel billiger sind. Dies hat sich wahrscheinlich auch auf einige Krankenhäuser ausgewirkt.

Alternativ haben wir in den USA eine Stärke bei privat zu bezahlenden Praktiken im US-amerikanischen Med Spa-Segment mit einem Wert von 10 Milliarden US-Dollar festgestellt, in dem Daten der American Med Spa Association 2019 ein Marktwachstum von über 20 % zeigen und diese feststellt, dass Einrichtungen an einem Standort 83 % der gesamten Med Spas ausmachen, was auf eine sehr fragmentierte Branche hindeutet.

Qualified Nursing schnitt im Quartal schlecht ab, da der Median der Aktien in diesem Sektor aufgrund der laufenden Volkszählungsprobleme im Zusammenhang mit der Pandemie und schlechter Werbung um 20 % gesunken ist. Die Patienten bewegen sich vorerst in die häusliche Umgebung, aber längerfristig wird es den überlebenden Unternehmen angesichts der alternden demografischen Trends wahrscheinlich gut gehen.

Behavioral Health-Aktien legten im dritten Quartal geringfügig um 1,6 % zu, aufbauend auf der Rallye im ersten Quartal von 9,8 %, was auf die starke Performance von ModivCare (+6,8 %) zurückzuführen ist, die im Quartal zwei bemerkenswerte Akquisitionen von VRI Intermediate Holdings und Care Finders Total Care und DLH Holdings (+5,3 %) abschloss. Darüber hinaus schloss der Online-Dienstleister für psychische Gesundheit, Lifestance Health Group, Mitte Juni seinen Börsengang ab und ging zu einem Preis von 18 USD pro Aktie an die Börse.

Die Aktien von Healthcare Information Technology notierten im dritten Quartal mit –8,6 % im Minus, obwohl ausgewählte Akteure wie Evolent Health (+46,8 %) und OptimizeRx Corporation (38,2 %) im Berichtszeitraum starke Zuwächse verzeichneten. Die Rückkehr der Patienten ins Büro und die unglaubliche frühere Performance von Aktien wie Teladoc wirkten sich auf die Leistung der Telemedizin aus, aber die Finanzierung der digitalen Gesundheit hat in den letzten drei Quartalen ein Rekordniveau erreicht, da das Interesse an Bereichen wie der Online-Apotheke nach wie vor stark ist. Telemedizin-Einhörner wie Alto Pharmacy und Bright Health wollen das Paradigma in ihren Sektoren ändern.

Stout arbeitet auch aktiv an Aufträgen mit Home Durable Medical Equipment und medizinischen Versorgungsunternehmen, wo der Markt wächst und sich von traditionellen Gebührenmodellen für Servicemodelle in Richtung einer Kopfpauschale bewegt.

Medizinprodukte und Biowissenschaften

Die Aktien im Bereich Medizinprodukte und Krankenhausbedarf stiegen im dritten Quartal um 1,1 %, da die Gruppe weiterhin eine relativ starke und konstante Performance zeigt. Neue Technologien, darunter Robotik für die Chirurgie, Fernüberwachung, Transkatheter-Herzklappen, Neurostimulationsgeräte und andere Kategorien, werden alle das Wachstum in der Zukunft vorantreiben.

Diagnostics, Tools und Clinical Labs stiegen im Quartal um 10,1 % (Median), da die Gruppe weiterhin von den aufgrund der Pandemie erforderlichen Testvolumina profitiert. Viele Arbeitgeber und/oder Berufe verlangen regelmäßige Tests für Arbeitnehmer. Viele Patienten haben während der Pandemie wahrscheinlich damit gewartet, ihren Arzt auch für routinemäßige Blut- und Urintests aufzusuchen, und diese Aktivität normalisiert sich jetzt wieder.

Specialty Pharma ging im Quartal um 5 % (Median) zurück und wird weiterhin durch Rechtsstreite, Preisverfall, Wettbewerb und negative Publizität beeinträchtigt.

Stout war auch in der Zusammenarbeit mit Medizingeräte- und Pharma-Auftragsherstellern aktiv, wo wir viele Wachstumschancen sehen. Stout war stolz, Anfang dieses Jahres den Abschluss von Life Science Outsourcing, einem Auftragshersteller von Medizinprodukten, und Rev1 Engineering im Rahmen seiner Partnerschaft (Mehrheitsverkauf) an Asahi Intecc im dritten Quartal bekanntgeben zu können.

Die traditionellen Biotech-Namen, die wir hier verfolgen, lagen im Quartal um 6 % zurück, aber Biotech bleibt ein heißer Sektor für M&A-Aktivitäten mit mehreren im Quartal angekündigten Blockbuster-Deals, insbesondere der angekündigten Übernahme von Acceleron durch Merck in Höhe von 11,5 Milliarden US-Dollar.

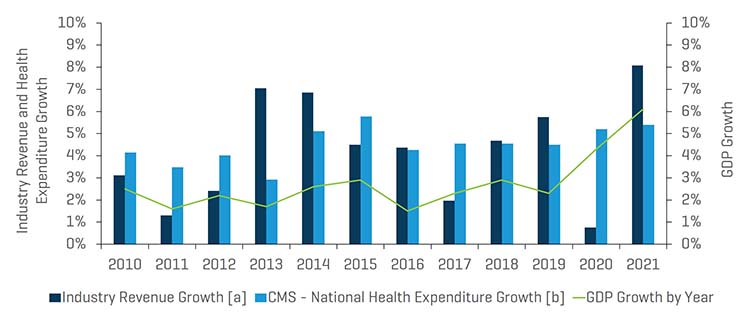

In der folgenden Tabelle können Sie sehen, dass das Stout Healthcare Universe im Jahr 2021 einen bisherigen Umsatzanstieg von 7,8 % verzeichnete, während das reale BIP der US-Wirtschaft 2021 voraussichtlich um etwa 6,1 % wachsen wird.

Historisches Umsatzwachstum der von Stout überwachten Segmente ggü. jährlichen Gesundheitsausgaben und BIP-Wachstum

Anmerkungen:

[a] Für jeden Zeitraum ergeben sich die Gesamtumsatzzahlen aus der Summe aller vergleichbaren Unternehmen, die im Anhang aufgeführt sind (Healthcare Public Company Analysis).

[b] CMS verfolgt die National Health Expenditure Accounts (NHEA), die die offiziellen Schätzungen der gesamten Gesundheitsausgaben in den Vereinigten Staaten jährlich sind.

Quelle: www.cms.gov, Historische und projizierte NHEA-Tabellen.

M&A-Marktaktualisierung und Ausblick im Gesundheitswesen

Kernaussagen in Bezug auf den M&A-Markt:

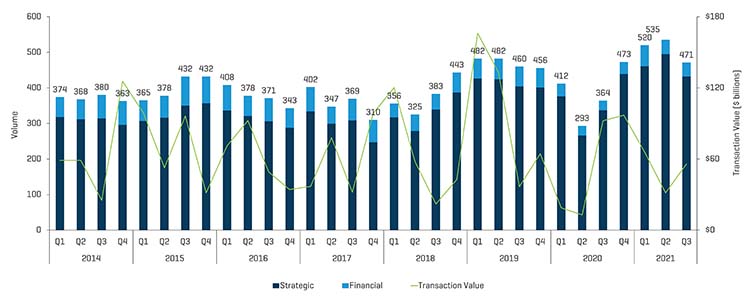

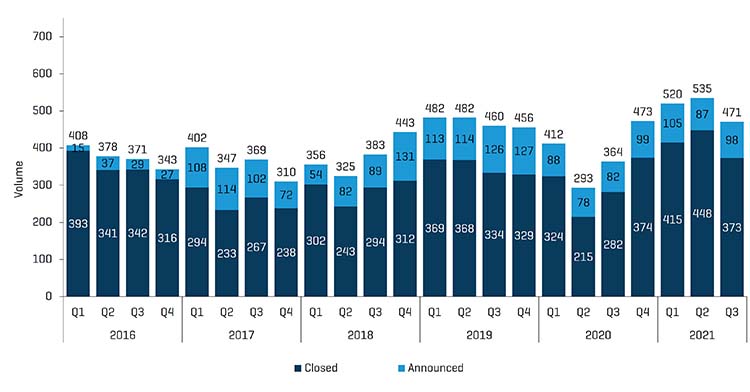

- M&A-Aktivitäten setzten ihren starken Lauf im dritten Quartal 2021 mit 471 angekündigten und/oder abgeschlossenen Transaktionen fort, was einem Anstieg von 23 % gegenüber dem dritten Quartal des Vorjahres von 364 Transaktionen entspricht. Das Volumen ist im zweiten Quartal 2021 vom Rekordhoch von 535 leicht abgerutscht, aber die Aktivität bleibt unglaublich robust.

- Neben der vorherrschenden Wirtschaftskraft, niedrigen Kapitalkosten und Trockenpulver, das Private Equity und strategischen Käufern zur Verfügung steht, resultiert die Marktstärke aus Transaktionen, die zuvor aufgrund von Covid verschoben wurden, und dem Wunsch der Gründer, vor Jahresende 2021 und angesichts der in Aussicht stehenden Bundessteuererhöhungen zu verkaufen.

- Der Gesamttransaktionswert der im dritten Quartal 2021 angekündigten und/oder abgeschlossenen Transaktionen belief sich auf mehr als 57 Milliarden US-Dollar, gegenüber 92 Milliarden US-Dollar im dritten Quartal 2020. Wie wir bereits in der Vergangenheit gesagt haben, wird der Gesamttransaktionswert in einem bestimmten Quartal in der Regel von den Aktivitäten in den Bereichen Medizinprodukte, Biowissenschaften/Werkzeuge/Diagnostik, Biotech- und Pharmaunternehmen beeinflusst, bei denen der traditionelle Weg zur Liquidität an die Börse führt, gegenüber Gesundheitsleistungen, die häufiger privat bleiben und bei denen Deal-Werte nicht berichtet werden. Aus diesem Grund kann das Transaktionsvolumen ein zuverlässigeres Barometer sein.

- Die Sektoren Medizinprodukte und Life-Science-Tools verzeichneten viele der größten Transaktionen im Quartal, darunter die Übernahme von Hillrom Holdings durch Baxter International (12,2 Mrd. USD), die Übernahme der Smiths Group durch ICU Medical (2,35 Mrd. USD), die Übernahme von Intersect ENT durch Medtronic (1 Mrd. USD), die Übernahme von BioLegend durch Perkin Elmer (5,25 Milliarden US-Dollar), von BK Medical durch GE Healthcare (1,45 Milliarden US-Dollar) und von Misonix durch Bioventus (574 Millionen US-Dollar). Andere Angebote im Bereich Medizinprodukte waren unter anderem Bruder Healthcare (Schmerzbehandlungsbedarf), Walk Vascular (Thrombektomiegerät), RPB Safety (angetriebene luftreinigende Atemschutzgeräte – Stout-empfohlen), PartsSource (CDMO), Zavation Medical Products (Wirbelsäulenimplantate), Fusion Robotics (Wirbelsäule) und Devon Orthopedic Implants.

- Wie bereits erwähnt, leistete Mercks Übernahme von Acceleron Pharma in Höhe von 11,5 Milliarden US-Dollar einen weiteren großen Beitrag zum Transaktionswert im Quartal.

M&A-Transaktionen: Volumen und Wert, 3. Quartal 2021

Quelle: Quelle: S&P Capital IQ und Stout Industry Research

Historische M&A-Transaktionen: Angekündigt ggü. Abgeschlossen

Quelle: S&P Capital IQ und Stout Industry Research

Analyse der M&A-Aktivitäten des Teilsektors Gesundheitswesen

Die M&A-Aktivitäten florieren weiterhin in vielen Teilsektoren des Gesundheitswesens.

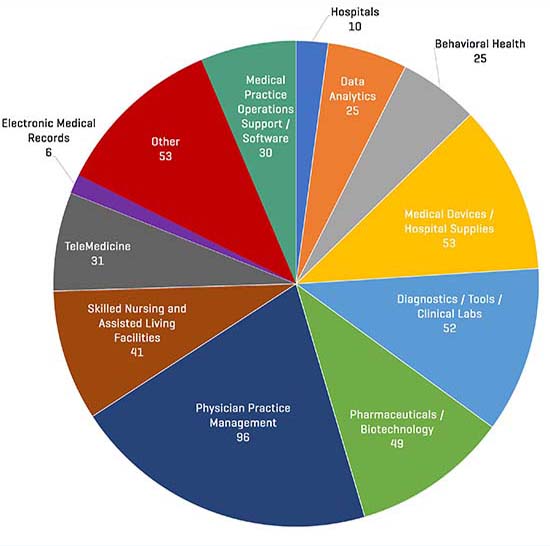

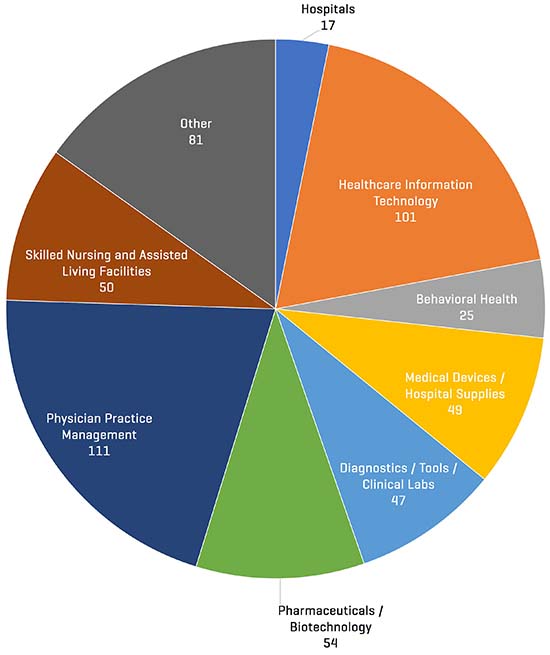

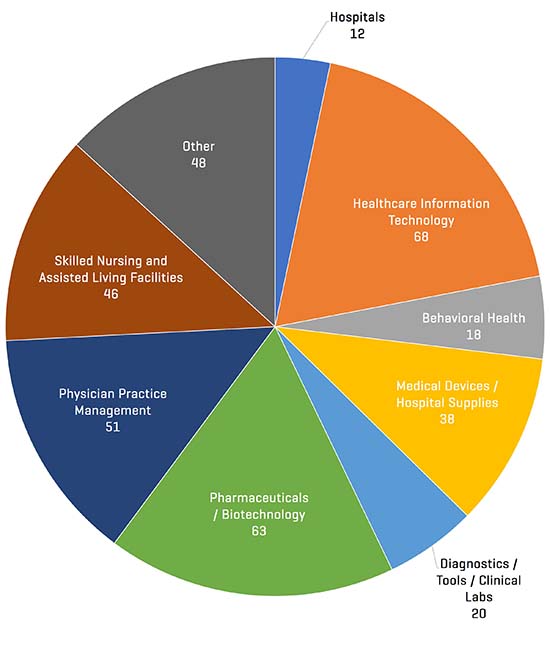

- Healthcare Information Technology (HCIT) und Physician Practice Management waren die aktivsten Sektoren im Quartal mit 92 bzw. 96 Transaktionen gegenüber 68 bzw. 51 im Vorjahr.

- HCIT verzeichnete Aktivitäten in vielen verschiedenen Untersegmenten, angeführt von 31 Transaktionen im Bereich Telemedizin. Darüber hinaus gab es 30 Transaktionen im Untersektor Praxisunterstützung/Software, 25 Transaktionen im Untersektor Datenanalyse und 6 Transaktionen im Untersektor Elektronische Krankenakten.

- Das Management von Arztpraxen sieht weiterhin Aktivitäten in allen Fachgebieten, insbesondere in den Bereichen Augenheilkunde (> 10 Deals), Dermatologie (> 5 Deals), Zahnmedizin, Radiologie, Primärversorgung und Notfallversorgung, Gastroenterologie, Urologie, Frauengesundheit, Fertilität, ambulante chirurgische Zentren, Bildgebungszentren und anderen. Private Equity hat ein wachsendes Interesse an neuen Teilsektoren bekundet, insbesondere in fragmentierten Segmenten mit einer Vielzahl zusätzlicher Leistungen, die zur Skalierung des Geschäfts ergänzt werden können. Wir haben auch in letzter Zeit Aktivitäten in HNO- und Allergie- und Infektionskrankheiten-Praxen beobachtet

- Im Quartal gab es 53 Deals für Medizinprodukte gegenüber 38 im Vorjahr, während es im Bereich Diagnostics/Clinical Labs and Tools 52 Deals gegenüber 20 im Vorjahr gab.

- Das Aktivitätsniveau in Krankenhäusern, bei Pflegefachkräften und in der Verhaltensmedizin ist im Vergleich zum Vorjahr niedriger und stabil.

M&A-Transaktionen nach Segmenten, 3. Quartal 2021

Quelle: S&P Capital IQ und Stout Industry Research

M&A-Transaktionen nach Segmenten, 2. Quartal 2021

Quelle: S&P Capital IQ und Stout Industry Research

M&A-Transaktionen nach Segmenten, 3. Quartal 2021

Quelle: S&P Capital IQ und Stout Industry Research

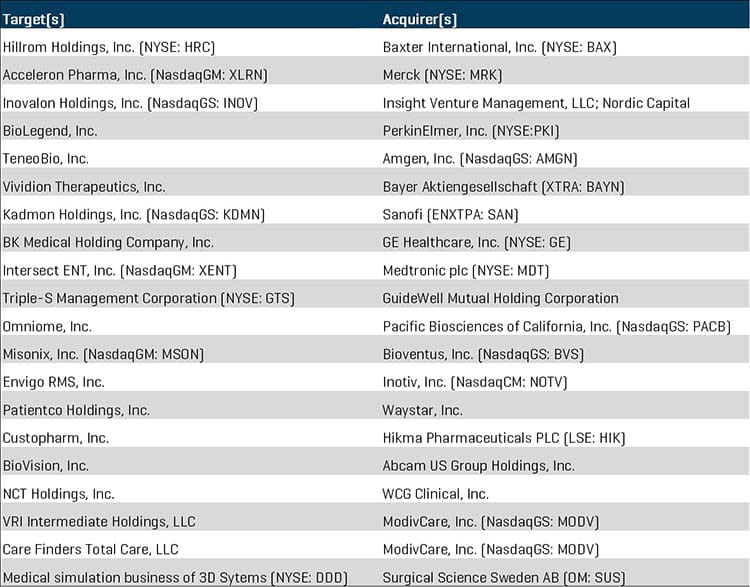

Wichtigste M&A-Transaktionen im dritten Quartal 2021

Baxter International, Inc. (NYSE: BAX) hat eine endgültige Übernahmevereinbarung für Hillrom Holdings (NYSE: HRC), einen globalen Anbieter von Medizintechnik, für rund 12,4 Milliarden US-Dollar bekanntgegeben, vorbehaltlich der behördlichen Genehmigung. Hillrom bietet ein stark komplementäres Produktportfolio und eine innovative Pipeline von medizintechnischen Leistungen, um Patienten und Kliniker im gesamten Versorgungskontinuum zu erreichen.

Merck (NYSE: MRK) hat seine Absicht zum Erwerb von Acceleron Pharma, Inc. (NasdaqGM: XLRN) für rund 11,5 Milliarden US-Dollar angekündigt. Acceleron konzentriert sich auf die Entwicklung führender Therapeutika zur Regulierung von Zellwachstum, Differenzierung und Reparatur. Die Übernahme stärkt das wachsende kardiovaskuläre Portfolio und die Medikamentenpipeline von Merck weiter.

Insight Venture Management und Nordic Capital haben eine endgültige Übernahmevereinbarung für Inovalon Holdings, Inc. (NasdaqGS: INOV) abgeschlossen, einen Anbieter von cloudbasierten Plattformen, die ein datengesteuertes Gesundheitswesen vorantreiben, mit einem Unternehmenswert von etwa 7,3 Milliarden US-Dollar. Das Aktienkonsortium wird mit Inovalon zusammenarbeiten, um die Entwicklung von Technologien fortzusetzen, die die Konnektivität, Aggregation und Analyse von Gesundheitsdaten ermöglichen, um bessere klinische Ergebnisse im gesamten Gesundheitsökosystem zu erzielen.

PerkinElmer, Inc. (NYSE: PKI) hat angekündigt, dass es BioLegend, Inc. für rund 5,25 Milliarden US-Dollar erwerben wird. Das innovative Portfolio von BioLegend in aufstrebenden, wachstumsstarken Bereichen der Biologika, Zell- und Gentherapie, Proteogenomik und rekombinanten Proteine wird es PerkinElmer ermöglichen, Entdeckungen in der Präzisionsmedizin zu beschleunigen.

Amgen (NasdaqGS: AMGN) gab eine endgültige Übernahmevereinbarung für TeneoBio, Inc., ein Biotechnologieunternehmen im klinischen Stadium, für bis zu 2,5 Milliarden US-Dollar bekannt. Tenebios Portfolio an Onkologie-Assets und seine neue Klasse von Biologika, die als Human Heavy-Chain Antibodies bezeichnet werden, ergänzen die Antikörperforschungskapazitäten von Amgen in therapeutischen Bereichen.

Bayer AG (XTRA: BAYN) hat Vividion Therapeutics, Inc. für ca. 1,5 Milliarden US-Dollar erworben, mit zusätzlichen 500 Millionen US-Dollar an Earnout-Potenzial. Die Plattform von Vividion ist in der Lage, eine Vielzahl von niedermolekularen Therapien für alle Indikationen zu entwickeln, wobei Leitprogramme sich auf Targets konzentrieren, die für die Onkologie und Immunologie relevant sind.

Das französische Unternehmen Sanofi (ENXTPA: SAN) gab eine endgültige Übernahmevereinbarung für Kadmon Holdings, Inc. (NasdaqGS: KDMN), ein biopharmazeutisches Unternehmen, für rund 1,9 Milliarden US-Dollar bekannt. Die Übernahme wird die Strategie von Sanofi unterstützen, seine Kernkompetenzen im Bereich Allgemeinmedizin mit transformativen Therapien für Krankheitsbereiche mit erheblichem ungedecktem medizinischem Bedarf auszubauen, darunter Kadmons kürzlich von der FDA zugelassenes First-in-Class-Medikament Rezurock zur Behandlung von chronischer Graft-versus-Host-Erkrankung.

GE Healthcare (NYSE: GE) gab eine endgültige Übernahmevereinbarung für BK Medical Holding Company, Inc., einen Innovator in der globalen intraoperativen Bildgebung und chirurgischen Navigation, für einen Kaufpreis von 1,45 Milliarden US-Dollar bekannt. Die globale Präsenz von GE Healthcare und die bestehenden Ultraschallfunktionen in Kombination mit der chirurgischen Echtzeitvisualisierung von BK Medical werden ein End-to-End-Angebot für das gesamte Versorgungskontinuum schaffen.

Medtronic Plc (NYSE: MDT) gab eine endgültige Übernahmevereinbarung für Intersect HNO, Inc. (NasdaqGM: XENT), einen globalen Anbieter von Medizintechnik im Bereich der Hals-Nasen-Ohren-Heilkunde, für rund 1,1 Milliarden US-Dollar bekannt. Das Produktportfolio von Intersect ENT, einschließlich seiner etablierten Linie von Nasennebenhöhlenimplantaten, ergänzt die Navigation, die angetriebenen Instrumente und die bestehenden Produkte zur Gewebegesundheit von Medtronic, um eine breitere Palette von Lösungen für Hals-Nasen-Ohren-Chirurgen und Pflegepersonal bereitzustellen.

Die GuideWell Mutual Holding Corporation, eine Muttergesellschaft von Blue Cross und Blue Shield of Florida, hat eine endgültige Vereinbarung zum Erwerb der in Puerto Rico ansässigen Triple-S Management Corporation (NYSE: GTS) für rund 900 Millionen US-Dollar bekanntgegeben. Triple-S Management ist ein führendes Gesundheitsleistungsunternehmen mit Präsenz in Puerto Rico und Florida und verfügt über Erfahrung in der Bereitstellung einer erschwinglichen Gesundheitsversorgung.

Öffentlich vergleichbare Unternehmen: Historische und Forward-EBITDA-Multiples

Quelle: S&P Capital-IQ; Multiplikatoren, die aus dem Universum vergleichbarer Unternehmen berechnet wurden, das Stout verfolgt

Größte M&A-Transaktionen, 3. Quartal 2021