Der Besitzer einer Krankenhauskette bleibt nach dem Konkurs zu 100 % Eigentümer. Verlassen der Insolvenz erfolgt gemäß „Frischgeld-Reorganisationsplan”

Der Besitzer einer Krankenhauskette bleibt nach dem Konkurs zu 100 % Eigentümer. Verlassen der Insolvenz erfolgt gemäß „Frischgeld-Reorganisationsplan”

Die Eigentümer der Acadiana Management Group haben eine komplexe Insolvenz überstanden, sind Schulden losgeworden und haben die alleinige Eigentümerschaft behalten.

Acadiana Management Group (AMG), ein privater Betreiber von Krankenhäusern zur Langzeit-Akutversorgung (Long-Term Acute Care, LTAC) und Anbieter von stationären Rehabilitationsleistungen, hat vor Kurzem einen Frischkapital-Reorganisationsplan umgesetzt. Zu Spitzenzeiten zählte die AMG landesweit zu den fünf besten Fachkliniksystemen mit einem Jahresumsatz von über 100 Millionen Dollar. Zwischen 2011 und 2015 expandierte AMG stark mit 11 Einrichtungen, die vor allem durch Übernahmen hinzukamen. Das Unternehmen finanzierte einen Großteil seines Wachstums durch Kreditlinien und Hypothekendarlehen auf eigene Einrichtungen. AMG prosperierte weiterhin und generierte mehr als 10 Millionen Dollar an jährlichem EBITDA bis 2017, als eine signifikante Änderung bei der Medicare-Kostenerstattung zum ersten Mal wirksam wurde, die sich dramatisch auf die LTAC-Branche ausgewirkt hat. Als Folge daraus meldete die AMG im Juni 2017 im Western District of Louisiana Insolvenz an.

Medicare ist der wichtigste Kostenträger für LTAC-Leistungen und die meisten Unternehmen des Sektors konzentrieren sich auf die Einhaltung der Medicare-Bestimmungen. Mit dem Geschäftsjahr 2016 haben die Centers for Medicare & Medicaid (CMS) ein neues Zahlungssystem und Qualifikationskriterien eingeführt, die Zahlungen an LTAC-Einrichtungen deutlich reduziert haben. Im Geschäftsjahr 2015 erhielten LTAC-Einrichtungen im Schnitt etwa 41.000 Dollar für einen 25-tägigen Patientenaufenthalt. Nach der vollständigen Implementierung der neuen Regulierung müssen LTAC-Einrichtungen für eine volle Kostenerstattung unter anderem nachweisen, dass ihre Patienten sich für eine Mindestanzahl von Tagen vor der Aufnahme in Intensivpflege befanden oder an ein Beatmungsgerät angeschlossen waren. Im Vergleich dazu erstattet CMS die Kosten für nicht anspruchsberechtigte Patienten zu einem deutlich geringeren Tagegeldsatz, der ca. 11.000 Dollar für einen Patientenaufenthalt entspricht. Mit diesen strengeren Kostenerstattungsstandards haben LTAC-Einrichtungen Mühe, eine hinreichende Anzahl an „konformen” LTAC-Patienten zu finden und/oder sich weg von den LTAC-Leistungen auf häusliche Pflege, Rehabilitation, Wundpflege und andere Nebenleistungen zu diversifizieren.

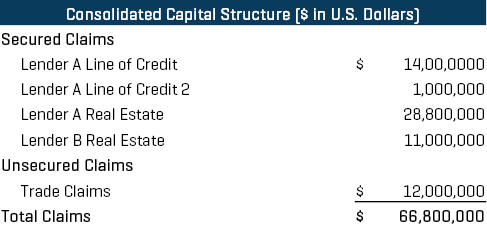

Dieser branchenweite Wandel führte zur Insolvenz von AMG, da das Unternehmen am Einreichdatum ca. 67 Millionen Dollar an Gesamtschulden und ausstehenden Handelsansprüchen aufwies (siehe Abbildung 1) und das EBITDA in den niedrigen einstelligen Bereich fiel. Angesichts der fehlenden Nachhaltigkeit seiner Kapitalstruktur hielt das Unternehmen an Stout als Finanzberater und Gold Weems als Schuldner-Anwalt fest, um eine Lösung zu entwickeln und die Restrukturierungsmaßnahmen von AMG zu leiten.

Abbildung 1

1 Website von AMG Integrated Healthcare Management.

Transaktionsdynamik

AMG ist ein privatgeführtes Unternehmen, das 1996 gegründet wurde. Einer der ursprünglichen Eigentümer wurde in einer Aktienrückkauftransaktion in 2015 „ausbezahlt”, was letztlich bestimmte AMG-Gläubiger veranlasste, Vermeidungsmaßnahmen anzudrohen (obwohl der Nutzen solcher Maßnahmen nachdrücklich vom Unternehmen bestritten wurde).

Darüber hinaus blieben die Eigentümer trotz der mit der Kostenerstattung verbundenen Schwierigkeiten optimistisch für den Sektor und glaubten daran, dass sie auch mit der neuen Kostenerstattungsregelung LTAC-Einrichtungen profitabel betreiben könnten, wenn auch mit einer entschuldeten Bilanz. In der Tat waren die Eigentümer bereit, „frisches Geld” für eine Reorganisation zu investieren und mit guter Hoffnung die Mehrheitsbeteiligung am Unternehmen zu halten. Wenngleich die Eigentümer erwogen, eine oder mehrere nicht verschuldete Rehabilitationskliniken aus ihrem Besitz beizusteuern und „einen kleinen Scheck zu schreiben”, so würden sie die Kreditlinie des Unternehmens durch eine Kombination aus Ausstiegsfinanzierung (Fremd- und Eigenkapital) und einem Eigenkapitalscheck ausgleichen müssen. Es war klar, dass der bestehende Asset-Based Lender (ABL, Geber besicherter Kredite) aufgrund einer insgesamt negativen Stimmung in der LTAC-Branche keine Absichten hatte, in die Ausstiegsfinanzierung für das Unternehmen überzugehen, sobald es die Insolvenz überwunden hätte.

Angesichts der Gesamtverschuldung in Bezug auf das neue EBITDA-Niveau nach der Kostenerstattungsänderung wäre ein substanzieller Schuldenschnitt in Bezug auf die Verschuldung vor dem Insolvenzantrag in Verbindung mit einem Frischgeldplan erforderlich. Daher müssten die Schuldner den Markt hinsichtlich ihrer Vermögenswerte testen, ehe sie die Genehmigung des Insolvenzgerichts für einen solchen Frischgeldplan einholen, um wahrscheinliche Argumente der Gläubiger von AMG zu entkräften, dass der Frischgeldplan eine „Insider-Transaktion” wäre, die zu Bedingungen unterhalb des Marktniveaus angeboten wird. Des Weiteren musste der Markttest umfassend, authentisch und – aufgrund von Liquiditätsbeschränkungen – beschleunigt durchgeführt werden, jedoch ohne die Prozessintegrität zu gefährden, da es die Schuldner vermutlich mit geschädigten Gläubigern zu tun haben würden, die deutliche Abschläge hinnehmen mussten und den Plan ablehnen würden.

Prozesszusammenfassung

Stout sprang ein und startete innerhalb von vier Wochen nach seinem Diligence-Kick-off-Meeting eine zweigleisige Strategie aus M&A/Frischgeld-Eigenkapital und (Fremdkapital-)Ausstiegsfinanzierung. Vor dem Start unserer Prozesse unterstützten wird das Management dabei, zu ermitteln, welche der 14 LTAC-Krankenhäuser des Unternehmens angesichts der Kostenerstattungsänderung noch wirtschaftlich tragbar waren. Krankenhäuser, die keine hinreichende Belegung mit hochakuten Patienten aufweisen konnten, wurden in der Regel geschlossen, und die übrigen standen im Zentrum unserer M&A- und Frischgeldplan-Strategie. Stout unterstützte die Schuldner bei der Erstellung eines Business-Plans für die einzelnen Krankenhäuser und berücksichtigte dabei wichtige Annahmen über Bestand und Umsatz pro Patient und Tag, als AMG die finale Phase der Kostenerstattungsänderung durchlief, deren Start für den Beginn des Kostenberichtsjahrs der einzelnen Krankenhäuser in 2018 geplant war. (Im Anschluss an diesen Prozess kündigte CMS an, die finale Phase der Implementierung der Kostenerstattungsänderung um zwei Jahre bis zum Kostenberichtsjahr 2020 zu verschieben.)

Die M&A-Marktstimmung im Umfeld des LTAC-Sektors war verständlicherweise ziemlich negativ, und die meisten logischen strategischen Käufer versuchten, sich entweder außerhalb des LTAC-Sektors zu diversifizieren oder den Sektor vollständig zu verlassen. Es gab nur wenige Gebote und auch nur für ein oder wenige Krankenhäuser. Die gebotenen Kaufpreise waren niedrig oder Null (wenngleich es das Angebot gab, den Schuldnern die Forderungen zur Eintreibung zu überlassen).

Die Frischgeld-Eigenkapital-Initiative schien besser zu funktionieren als die direkte M&A-Strategie, da ein paar notleidende Private-Equity-Fonds von der Gelegenheit fasziniert waren. Letztlich konnten jedoch aufgrund der Komplexität der Lage, der relativ kleinen erforderlichen Scheckgröße sowie der Hängepartie und der Unsicherheit in Bezug auf die finale Phase der Kostenerstattungsänderung 2018 keine Frischgeldinvestoren gefunden werden.

Stout beriet sich während des Prozesses mit Kreditgeber A über die Kreditlinien, und Kreditgeber A kam zu dem Schluss, dass er wahrscheinlich einen Abschlag auf seine Kreditlinie erhalten würde. Da jedoch keine echten M&A- oder Frischgeldoptionen von Drittanbietern bestanden und die Ausstiegsfinanzierer nur bis zu 85 % der Forderungen bei Austritt aus der Insolvenz beleihen wollten (aufgrund der Branchendynamik war niemand bereit Abstriche zu machen), erwog Kreditgeber A die Möglichkeit einer Liquidation. Die Benchmark, an der alle potenziellen Lösungen gemessen werden würden, sowohl durch Kreditgeber A (dessen Zustimmung wir zur Umsetzung eines Plans benötigten) als auch durch die anderen Unternehmensteile und das Insolvenzgericht, war der Liquidationswert der Krankenhäuser von AMG. Wenn die Schuldner keine Lösung anbieten könnten – eine Kombination aus Krankenhausverkäufen, Ausstiegsfinanzierung und frischem Eigenkapital –, aus der sich zumindest ein äquivalenter Kapitalrückfluss wie im Liquidationsszenario ergeben würde, dann signalisierte Kreditgeber A, dass er die Liquidation erzwingen würde. Glücklicherweise für die Schuldner lassen sich Krankenhäuser nicht kostengünstig liquidieren. Bevor nämlich ein Krankenhaus schließen kann, müssen alle Patienten entlassen werden (und in der Übergangsphase muss natürlich ein angemessenes Pflegeniveau sichergestellt werden). Die Kosten für die schrittweise Stilllegung linderten wirksam den Schrecken, den die Frischgeldbefürworter (Management) verjagen mussten, indem sie jedem Liquidationsszenario eine ziemlich signifikante Kostenkomponente hinzufügten.

Als sich der zweigleisige Vermarktungsprozess seinem Ende näherte, wurde das Schreckgespenst der Liquidation bedrohlicher, da die Liquidität schnell nachließ. Die Schuldner hatten sich mit Barsicherheiten über Wasser gehalten, konnten keine DIP-Finanzierung von Kreditgeber A oder einem nachrangigen Kreditgeber erhalten und erfüllten nicht die „Eigenkapitalpolster”-Kriterien, mit denen sie Kreditgeber A hätten überzeugen können. Kreditgeber A erwog tatsächlich ernsthaft, von den Schuldnern zu verlangen, ein paar Krankenhäuser zu einem Preis von 0 Dollar zu verkaufen, die Forderungen dieser Krankenhäuser einzutreiben und anschließend die übrigen Krankenhäuser so schnell wie möglich stillzulegen. Es war klar, dass die einzige mögliche Quelle für die DIP-Finanzierung das Management (vorhandenes Eigenkapital) auf einer nachrangigen DIP-Basis sein würde. Das Management fürchtete jedoch verständlicherweise „schlechtem Geld gutes Geld hinterherzuwerfen”, da die Aussichten für einen Kapitalrückfluss bei einer nachrangigen DIP-Finanzierung über eine M&A- oder Planstruktur düster waren. Das Management würde nur dann eine nachrangige DIP-Finanzierung durchführen, wenn es zunächst eine formelle Vereinbarung mit Kreditgeber A geschlossen hätte, in der der Weg aus der Insolvenz beschrieben würde, und wenn sich Kreditgeber A verpflichten würde, eine solche Transaktion zu unterstützen.

Eine Übergangslösung

Am Rande einer potenziellen Liquidation, als die Schuldner kurz davor waren, in Bezug auf die Liquidität „vor die Wand zu fahren”, entwickelte Stout eine Lösung, in der die Frischgeldgeber/das Management 2 Millionen Dollar an DIP-Finanzierung anboten, die anschließend in Eigenkapital umgewandelt würden, sowie einen zusätzlichen Eigenkapitalscheck über 1 Million Dollar, der bei Verlassen der Insolvenz bereitgestellt würde. In der Zwischenzeit stimmte Kreditgeber A zu, dass sämtliche Kapitalrückflüsse zum Datum des Verlassens der Insolvenz aus den Erlösen von ausstehenden Forderungen kommen würden. Anschließend würden die Erlöse nach der Insolvenz von den Schuldnern vereinnahmt. In dieser Struktur bestand die einzige Unsicherheit darin, dass die Schuldner bei Verlassen der Insolvenz einen kleinen besicherten Kredit mit einem anfänglichen Kreditrahmen aufnehmen mussten, der an interne Forderungen (in Bezug auf noch nicht entlassene Patienten) gebunden sein würde, um bestimmte ausstiegsbezogene Kosten zu finanzieren. Aus Sicht von Kreditgeber A führte diese Struktur zu einem etwas höheren Kapitalrückfluss als eine Liquidation und vermied sämtliche operativen Risiken und potenziellen negativen Auswirkungen auf den Ruf des Unternehmens im Falle einer Krankenhausliquidierung. Im Rahmen des Plans würden der aktuelle und der frühere Eigentümer außerdem volle Freigaben erhalten, auch in Bezug auf den Aktienrückkauf, der aus den Erlösen einer Hypothek finanziert wurde, die an ein spezifisches, nicht mehr betriebenes Krankenhaus gebunden war (Immobiliendarlehen von Kreditgeber B in Abbildung 1). Die Hypothekengeber würden zu Eigentümern der beliehenen Immobilien werden und große unbesicherte Mängelansprüche gegenüber dem Nachlass erhalten, die für einen prozentualen De-Minimis-Kapitalrückfluss geplant wurden.

Endgültige Lösung: Erscheinen eines weißen Ritters

Nachdem die Schuldner einen Reorganisationsplan beim Insolvenzgericht eingereicht hatten, erinnerte sich Kreditgeber B an die Bestimmungen des Plans und trat mit alternativen Strukturen an die Schuldner heran, die von dem damals aktuellen Plan abwichen, mit der offensichtlichen Intention, seine ursprüngliche Investition von 11 Millionen Dollar und seinen Mängelanspruch von 7 Millionen Dollar in Bezug auf die besagte Investition zu schützen. Die beliehene Immobilie, die den Kredit von Kreditgeber B besicherte, hatte einen Marktwert von nur etwa 4 Millionen Dollar, und der Mängelanspruch würde unter dem zu diesem Zeitpunkt aktuellen Plankonstrukt praktisch keinen Kapitalrückfluss bewirken. Kreditgeber B stellte letztlich der neu entstandenen Einheit 23 Millionen Dollar Fremdkapitalfinanzierung bereit, worin das „Rollen” seines Mängelanspruchs von 7 Millionen Dollar enthalten ist (eigentlich wurden die 7 Millionen Dollar mit den Erlösen aus dem Darlehen von Kreditgeber B zurückgezahlt), wodurch eine Abschreibung seines Mängelanspruchs vermieden werden konnte. Im Rahmen dieser überarbeiteten Transaktion hielt das Management weiterhin 100 % des Pro-Forma-Eigenkapitals, ließ sich jedoch seine DIP-Finanzierung von 2 Millionen Dollar aus dem Darlehen von Kreditgeber B zurückzahlen (anstelle der in der Übergangslösung mit Kreditgeber A vorgesehenen Umwandlung in Eigenkapital). Darüber hinaus stellte das Management nur einen Eigenkapitalscheck über 500.000 Dollar aus (zusammen mit dem Beitrag einer der Rehabilitationskliniken), um den Plan durchzuführen.

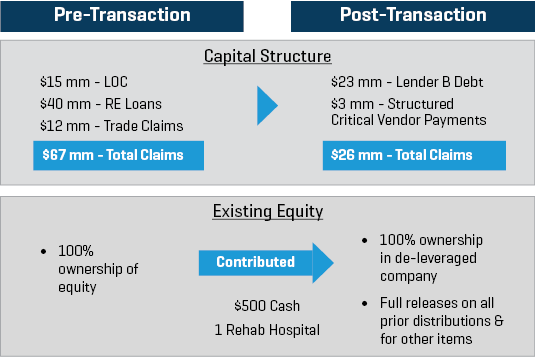

Abbildung 2 veranschaulicht die Auswirkung der Restrukturierungstransaktion.

Abbildung 2

Vorteile der Transaktion

Die Eigentümer von AMG konnten letztlich 100%ige Eigentümer des Unternehmens bleiben und Fremdkapital und Warenverbindlichkeiten um über 40 Millionen Dollar reduzieren (von ca. 67 Millionen auf 26 Millionen Dollar). All dies erfolgte gegen einen Eigenkapitalscheck von 500.000 Dollar und den Beitrag aus dem Eigenkapital einer Rehabilitationsklinik, die ein EBITDA der letzten 12 Monate von 2 Millionen Dollar generierte (bei mehr als 1 Million Dollar Fremdkapital in dieser Einheit). Darüber hinaus erhielten die Eigentümer Freigaben von allen wichtigen Unternehmensteilen im Hinblick auf die vorherige Aktionärsverteilung und andere Fragen.

Das war ein bemerkenswertes Ergebnis, das (i) die Durchführung eines stark beschleunigten M&A-/-Finanzierungsmarkttests als „Marktprüfung” und (ii) die Entwicklung einer kreativen Lösung durch Stout und Gold Weems zur Vermeidung einer vollständigen Liquidation erforderte. Stout and Gold Weems fungierten letztendlich als Vermittler zwischen Eigentümern und Gläubigern, um einen Plan zu erstellen, der – trotz seiner ungewöhnlichen Natur – schließlich vom Insolvenzgericht bestätigt wurde.

Andere Unternehmensinhaber, die vor ähnlichen Fälligkeits-, Liquiditäts- oder anderen Kreditbedingungsproblemen stehen, sollten sorgfältig die Vorteile von Frischgeldalternativen im Vergleich zur Injektion von zusätzlichem Eigenkapital in eine Kapitalstruktur mit hoher Verschuldung studieren. Je nach den Umständen und der spezifischen Transaktionsdynamik kann es möglich sein, ein besseres Ergebnis durch einen Frischgeld-Reorganisationsplan zu erreichen, der an die Entschuldung der vorhandenen Kapitalstruktur geknüpft ist.

Weitere Kommentare zu dieser Angelegenheit finden Sie in unserem Gespräch mit Jessica McGee, CFO und Vice President of Corporate Operations der Acadiana Management Group.

Zugehörige Experten

Zugehörige Erfahrungen

Zugehörige Erkenntnisse

-

Kommentar

The CFO Role in a Successful Turnaround

-

Artikel

Wie Sie in schwierigen Zeiten mit Ihrem Kreditgeber sprechen

-

Artikel

Bewertungen und Stellungnahmen zur Angemessenheit sind wichtige Hilfsmittel für Transaktionen von Krankenhäusern in Notlagen.

-

Artikel

Strategic Assessments for Distressed Companies